Bill Williams ist der Schöpfer einiger der bekanntesten Marktindikatoren: Awesome Oscillator, Fraktale, Alligator und Gator.

Verschwenden Sie nicht Ihre Zeit - beobachten Sie, wie die NFP den US-Dollar beeinflusst!

Hinweis zur Datenerfassung

Wir speichern Ihre Daten für den Betrieb dieser Website. Durch Drücken der Taste stimmen Sie unserer Datenschutzpolitik zu.

Forex-Buch für Anfänger

Ihr Leitfaden durch die Welt des Handels.

Überprüfen Sie Ihre Inbox!

In unserer E-Mail finden Sie das Buch Forex 101. Tippen Sie einfach auf die Schaltfläche, um es zu erhalten!

Risikowarnung: ᏟᖴᎠs sind komplexe Instrumente und bringen ein hohes Risiko mit sich, aufgrund von Hebelwirkung schnell Geld zu verlieren.

68,53 % der Privatanleger-Konten verlieren Geld, wenn sie mit diesem Anbieter ᏟᖴᎠs handeln.

Sie sollten sich überlegen, ob Sie verstehen, wie ᏟᖴᎠs funktionieren und ob Sie es sich leisten können, zu riskieren, Ihr Geld zu verlieren.

2022-08-26 • Aktualisiert

Informationen sind keine Investitionsberatung

Jeder Händler möchte die besten Ergebnisse erzielen. Doch nur ein kluger Händler versteht, wie wichtig die Performance-Analyse für seine täglichen Geschäfte ist. Stellen Sie sich vor, Sie können nach dem Zufallsprinzip Geschäfte eröffnen und in einigen davon sogar Gewinne erzielen, aber ohne gute Daten sind Sie irgendwie verloren. Die Analyse Ihrer Handelsleistung ist besonders wichtig, wenn Sie ein neues Handelssystem testen oder entwickeln. Dieser Artikel befasst sich mit den wichtigsten Metriken für die Handelsleistung, die Ihre Handelsaktionen untersuchen und Ihnen helfen, einen perfekten Handelsansatz zu entwickeln.

Wie Sie wahrscheinlich schon in der Einleitung erraten haben, bezieht sich der Begriff "Handelsperformance" auf eine Methode zur Bewertung der Ergebnisse eines Händlers. Ein Händler kann verschiedene Metriken verwenden, um eine angemessene Bewertung zu erhalten und eine vernünftige Schlussfolgerung zu ziehen.

Das einfachste Beispiel für eine solche Kennzahl ist die Kapitalrendite (ROC). Sie wird berechnet als die Summe des Gewinns geteilt durch das investierte Kapital. Wenn Sie also beispielsweise $1000 einzahlen und während eines bestimmten Zeitraums einen Gewinn von $200 erzielen, beträgt Ihre Rendite 20 %.

Neben der Rendite gibt es noch andere Kennzahlen, die Sie zur Bewertung Ihrer Handelsergebnisse heranziehen können. Im nächsten Abschnitt werden wir auf die gängigsten Techniken eingehen.

Es gibt verschiedene Möglichkeiten, wie Sie Ihre Handelsleistung verfolgen können. Einige Händler verwenden z. B. Microsoft Excel, in dem sie ihre Einlage, die Größe des Lots pro Auftrag, den Spread, den Take-Profit und den Stop-Loss auflisten. Auf der Grundlage dieser Daten berechnen sie automatisch die wichtigsten Kennzahlen für die Leistungsanalyse, einschließlich des durchschnittlichen Gewinn-/Verlustzielkurses usw. Wenn Sie mit MetaTrader 4 oder 5 handeln, können Sie die von dieser Software bereitgestellten Tools nutzen.

Leistungsberichte mit MT generieren

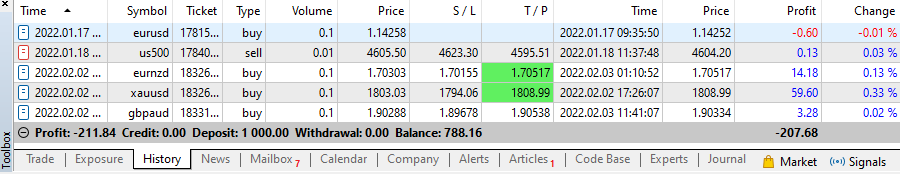

Wenn Sie Ihre Handelsperformance im MetaTrader einsehen möchten, öffnen Sie die "Historie"-Leiste in Ihrem Toolbox-Fenster.

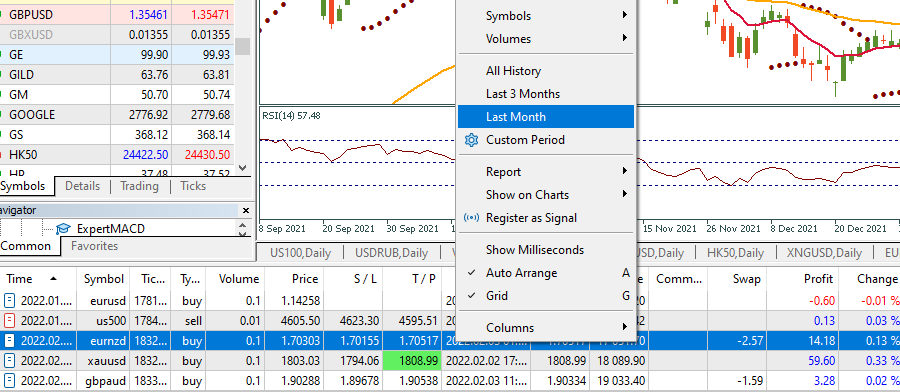

Zunächst klicken Sie mit der rechten Maustaste auf das Diagramm und wählen den Zeitraum aus, den Sie analysieren möchten.

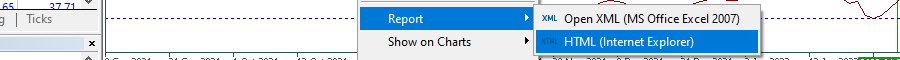

Wir haben einen Monat gewählt. Danach klicken Sie auf "Bericht" und speichern ihn entweder als HTML oder XML. Wenn Sie ihn als HTML speichern, können Sie diese Datei mit einem beliebigen Browser öffnen.

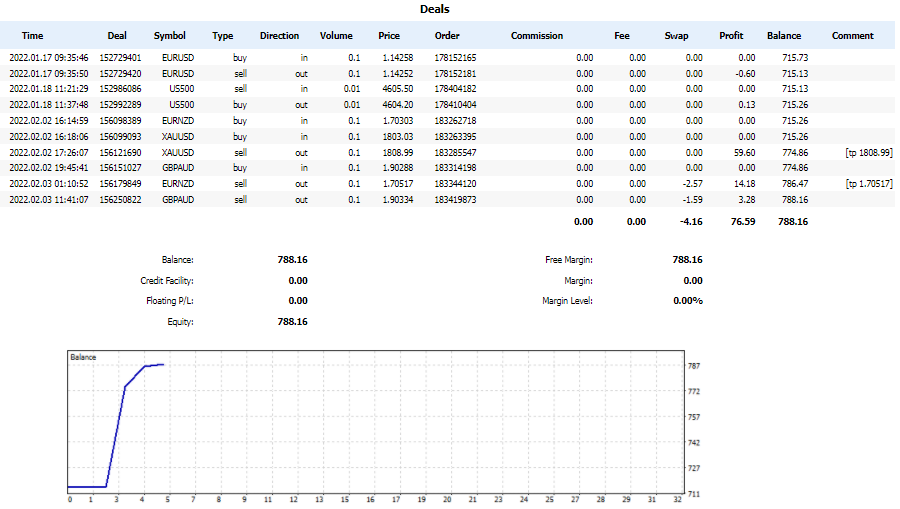

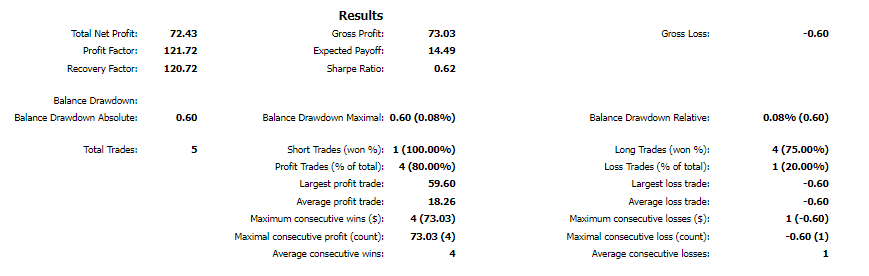

MetaTrader erstellt den Bericht, der wie folgt aussieht:

Unterhalb des Diagramms bietet MetaTrader einige praktische Handelsstatistiken.

Finden wir heraus, was all diese Kennziffern bedeuten!

Zuallererst sollten wir den Unterschied zwischen Brutto- und Nettogewinn verstehen. Der Bruttogewinn zeigt den Gewinn vor allen Ausgaben oder Kosten, während der Nettogewinn der Gewinn eines Händlers nach allen Kosten ist. Im Devisenhandel können die Kosten Swap-Gebühren und an den Broker gezahlte Provisionen sein.

Der Gewinnfaktor gibt an, wie viel Geld Sie im Vergleich zu Ihrem Verlust verdienen. Im obigen Fall hatten wir zum Beispiel fünf Geschäfte. In vier von ihnen haben wir Geld verdient, mit den folgenden Gewinnen: $0,13, $14,18, $59,6 und $3,28. Auf der anderen Seite haben wir bei einem Geschäft $0,6 verloren. Wenn wir den Gesamtwert der Gewinnpositionen abzüglich der Swaps durch den Gesamtwert der Verlustpositionen teilen, erhalten wir:

((0,13+14,18+59,6+3,28)-4,16)/0,6=121,72

Das bedeutet, dass Ihre Gewinne 121,7 Mal höher waren als Ihre Verluste. Dies ist ein extrem hoher Wert. Wenn Sie eine Strategie testen, sollten Sie darauf achten, dass der Gewinnfaktor zwischen 1,75 und 4 liegt. Andernfalls ist die Strategie unzuverlässig.

Der absolute Drawdown ist die Differenz zwischen der anfänglichen Einzahlung und dem niedrigsten Punkt, den das Handelskonto unterhalb der Einzahlungshöhe erreicht hat. Wenn Sie zum Beispiel $1000 eingezahlt haben, Ihr Konto einen Höchststand von $2000 erreicht hat und dann auf $800 gefallen ist, beträgt der absolute Drawdown $200 ($1000-$800=$200). Diese Zahl stellt Ihren größten Verlust im Vergleich zur ursprünglichen Einzahlung dar.

Der maximale Drawdown zeigt die Differenz zwischen dem höchsten und dem niedrigsten Wert, den Ihr Konto erreicht hat. Anhand des Beispiels in der Beschreibung der Definition des absoluten Drawdowns würde der maximale Drawdown $1200 ($2000-$800) betragen.

Relativer Drawdown ist der maximale Rückgang Ihres Eigenkapitals in Prozent. Er kann als maximaler Drawdown geteilt durch den maximalen Aktienwert multipliziert mit 100% berechnet werden. In unserem Fall würde der relative Drawdown 60 % betragen.

Alle drei Kennzahlen sind für einen Händler wichtig, da sie dazu beitragen, den Risikofaktor Ihres Handelskontos zu ermitteln. Die Qualität des Drawdowns hängt von der Größe des Handelskontos ab. Wenn Ihr Konto groß ist, sind 5-6 % normal, und Sie sollten sie unter 6 % halten. Wenn Ihr Konto klein ist, sind 15-20 % Drawdown normal, und ein Drawdown von über 20 % kann als riskant bezeichnet werden.

Auf der Grundlage der Berechnung des Drawdowns können wir unseren Erholungsfaktor ermitteln. Der Erholungsfaktor ist gleich dem absoluten Wert des Nettogewinns geteilt durch den maximalen Drawdown. Wenn zum Beispiel unser Nettogewinn 72,43 und der maximale Drawdown 0,6 beträgt, ist unser Erholungsfaktor wie folgt:

72,43/0,6=120,72.

Der Erholungsfaktor sollte in der Regel größer als 1 sein. Je höher der Erholungsfaktor ist, desto schneller erholt sich ein Geschäft von Drawdowns, so die Händler.

Ein weiterer interessanter Indikator aus dem Bericht ist die Sharpe-Ratio. Sie wurde vom Nobelpreisträger William F. Sharpe entwickelt. Diese Kennzahl hilft Anlegern, die Rendite einer Investition im Vergleich zu ihrem Risiko zu verstehen. Je höher die Kennzahl ist, desto höher ist die Rendite des Händlers im Verhältnis zum eingegangenen Risiko. In der Regel bevorzugen Händler eine Sharpe-Ratio, die gleich oder höher als 1 ist. Ist die Ratio kleiner als 1, hat ein Händler im Vergleich zur erwarteten Rendite ein zu hohes Risiko. Eine klassische Formel für die Sharpe-Ratio sieht wie folgt aus:

Sharpe-Ratio = (Rendite eines Portfolios – Risikofreier Zinssatz) / Standardabweichung der Überschussrendite des Portfolios.

Im MetaTrader wird die Sharpe-Ratio als durchschnittlicher Gewinn im Verhältnis zur Standardabweichung berechnet.

Es gibt auch eine Sortino-Ratio, die der Sharpe-Ratio sehr ähnlich ist, jedoch mit einigen Anpassungen. Die Sortino-Ratio berücksichtigt nicht die Gesamtvolatilität der Anlage. Anders als die Sharpe-Ratio konzentriert sie sich auf die Abwärtsvolatilität. Sie wird berechnet, indem die Differenz zwischen der durchschnittlichen Rendite einer Anlage und dem risikofreien Zinssatz ermittelt wird. Das Ergebnis wird durch die Standardabweichung der negativen Renditen geteilt. Ein hohes Verhältnis wird bevorzugt, da es zeigt, dass ein Händler für jede Einheit des Abwärtsrisikos eine höhere Rendite erhält.

Der dritte Bruder der Sharpe- und Sortino-Ratios ist die Calmar-Ratio, die den Drawdown als Risikomaß nimmt.

Neben den Werten, die im MetaTrader-Bericht aufgeführt sind, gibt es noch einige andere, die Sie zur Analyse Ihrer Performance verwenden können. Schauen wir sie uns im Detail an.

Dies ist nicht genau die Kennzahl, sondern die Regel des Risikomanagements. Wenn Sie es verwenden, wählen Sie einen Prozentsatz, den Sie bereit sind, pro Geschäft zu riskieren, und überschreiten Sie ihn nicht. Normalerweise wählen Händler einen Wert von 2 %. Auf diese Weise verhindern Sie, dass Ihre Geschäfte unerwartete Drawdowns erleiden.

Wenn Sie diese Methode wählen, konzentrieren Sie sich auf die Anzahl der Punkte oder Pips, die Sie pro Geschäft riskieren wollen. Experten raten jedoch von dieser Methode ab, da sie empfehlen, sich auf einen Prozentsatz des Risikos zu konzentrieren.

In klassischen Forex-Büchern wird in der Regel empfohlen, ein Risiko-Ertrags-Verhältnis von 1:3 zu verwenden. Das heißt, die Belohnung für ein bestimmtes Geschäft sollte dreimal höher sein als das Risiko.

Diese Daten zeigen, wie viele erfolgreiche Geschäfte im Vergleich zur Anzahl der verlorenen Geschäfte eines Händlers zustande kommen. Wenn Sie zum Beispiel 6 von 10 Geschäften erfolgreich abschließen, haben Sie eine Gewinnquote von 60 %. Manchmal haben profitable Händler eine Gewinnquote von weniger als 50 %. Das kann daran liegen, dass der Gewinn aus den erfolgreichen Geschäften höher ist als der Verlust aus den Verlustgeschäften.

Nachdem Sie diesen Artikel gelesen haben, können Sie die Analyse Ihrer Geschäfte im MetaTrader finden und die dort aufgeführten Kennzahlen interpretieren. Es ist erwähnenswert, dass diese Elemente der Performance-Analyse ideal sind, um eine Strategie entweder manuell oder mit Hilfe eines Backtesters zu testen. Wenn Sie einen Handelsroboter programmieren, wird die Analyse der Drawdown- und Gewinnfaktoren Ihr Schlüssel zum Verständnis weiterer Verbesserungen sein.

Bill Williams ist der Schöpfer einiger der bekanntesten Marktindikatoren: Awesome Oscillator, Fraktale, Alligator und Gator.

Trend-Strategien sind gut - sie können in jedem Zeitrahmen und mit jedem Vermögenswert signifikant gute Ergebnisse liefern. Die Hauptidee der ADX-Trend-Strategie besteht darin, den Beginn des Trends zu erwischen.

Gegentrend-Strategien sind immer die gefährlichsten, aber auch die profitabelsten. Wir freuen uns, Ihnen eine exzellente Gegentrend-Strategie vorstellen zu können, die in jedem Markt und mit jedem Vermögenswert funktioniert.

Ihr Antrag wird akzeptiert.

Wir werden Sie in dem von Ihnen gewählten Zeitintervall anrufen

Nächste Rückrufwunsch für diese Telefonnummer wird verfügbar in 00:30:00

Wenn Sie ein dringendes Problem haben, kontaktieren Sie uns bitte per

Live-Chat

Interner Fehler. Bitte versuchen Sie später noch einmal