Bill Williams ist der Schöpfer einiger der bekanntesten Marktindikatoren: Awesome Oscillator, Fraktale, Alligator und Gator.

Verschwenden Sie nicht Ihre Zeit - beobachten Sie, wie die NFP den US-Dollar beeinflusst!

Hinweis zur Datenerfassung

Wir speichern Ihre Daten für den Betrieb dieser Website. Durch Drücken der Taste stimmen Sie unserer Datenschutzpolitik zu.

Forex-Buch für Anfänger

Ihr Leitfaden durch die Welt des Handels.

Überprüfen Sie Ihre Inbox!

In unserer E-Mail finden Sie das Buch Forex 101. Tippen Sie einfach auf die Schaltfläche, um es zu erhalten!

Risikowarnung: ᏟᖴᎠs sind komplexe Instrumente und bringen ein hohes Risiko mit sich, aufgrund von Hebelwirkung schnell Geld zu verlieren.

68,53 % der Privatanleger-Konten verlieren Geld, wenn sie mit diesem Anbieter ᏟᖴᎠs handeln.

Sie sollten sich überlegen, ob Sie verstehen, wie ᏟᖴᎠs funktionieren und ob Sie es sich leisten können, zu riskieren, Ihr Geld zu verlieren.

2022-08-26 • Aktualisiert

Informationen sind keine Investitionsberatung

Es gibt eine große Vielfalt von Instrumenten der technischen Analyse. Aber das hängt nicht mit der Vielfalt der Art und Weise zusammen, wie sie technisch zusammengesetzt sind, oder mit der unterschiedlichen Art der Prozesse, die sie repräsentieren. Vielmehr liegt das an einer Reihe kleinerer spezifischer Merkmale, die zu denselben mathematischen Zwangslagen hinzugefügt wurden. Letztendlich haben sie eine Vielzahl von Instrumenten hervorgebracht, die zwar unterschiedliche Namen haben können, aber im Kern die gleiche oder eine ähnliche Funktion haben.

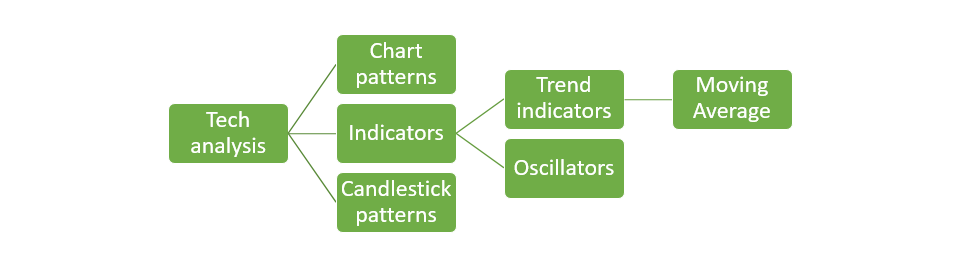

Der nachstehende Chart gliedert die technische Analyse in drei Cluster, von denen wir "Indikatoren" benötigen. Normalerweise sind Händler ziemlich besessen von Indikatoren, sei es nur ein spezifischer Indikator oder eine Reihe von ihnen. Das hat einen psychologischen Grund: Mit einer plausiblen Erklärung für eine kaum verstandene Marktleistung verführt ein Indikator die Händler zu der Annahme, dass er auch vorhersagen kann, wohin sich der Markt bewegt. Das stimmt zwar oft, aber das Problem ist, dass man nicht wirklich wissen kann, wann genau ein Indikator richtig ist oder schwankt. Ein falsches Signal ist ein fundamentaler Feind jedes Indikators, und es gibt keine Ausnahme.

Inzwischen ist eines der spektakulärsten technischen Hilfsmittel das Crossover von MVs. Da es sich eher für Langzeitbeobachtungen eignet, scheint es nicht so häufig zu sein. Aber wenn es doch passiert, könnte es ein Vorbote für schreckliche Ereignisse sein, die noch kommen werden. Im Nachhinein betrachtet, hätten die US-Börsenkatastrophen von 1929, 1938, 1974 und 2008 durch dieses Todeskreuz effektiv vorausgeschattet werden können. Daher wäre jemand, der zu diesen Zeiten im Besitz eines solchen Instruments ist, in der Lage, angesichts dieses Anzeichens sechsstellige Summen bei der Eröffnung von Geschäften zu verdienen. Vielleicht hat es tatsächlich jemand getan, wir wissen es nur nicht. Was ist also dieses "Todeskreuz" eigentlich? Und wie funktioniert es?

Es gibt zwei Arten: das bärische "Todeskreuz" und das bullische "goldene Kreuz". Beide haben die gleiche Zusammensetzung: einen kurzfristigen und einen langfristigen gleitenden Mittelwert. Wenn der kurzfristige MA den langfristigen von oben nach unten kreuzt, ist das ein bärischer Hinweis; wenn der kurzfristige den langfristigen von unten nach oben kreuzt, ist das ein bullisches Signal.

Normalerweise wird ein kurzfristiger gleitender Mittelwert mit 50 MA und ein langfristiger mit 200 MA angenommen. Aber das kann von Strategie zu Strategie variieren. Es gibt solche, die 16- oder 26-MA im Gegensatz zu 350-MA nehmen.

Die Logik ist hier die folgende. Ein kurzfristiger gleitender Mittelwert ist näher an der tatsächlichen Kursbewegung. Er entfernt lediglich das Marktgeräusch aus der Darstellung der Kursentwicklung. Anstatt also eine chaotische Abfolge von Auf- und Abwärtsbewegungen zu betrachten, haben Sie eine erfreuliche Sicht auf eine glatte Kurve eines kurzfristigen gleitenden Mittelwerts. Der langfristige gleitende Mittelwert repräsentiert nicht die Kursanstiege, sondern zeigt eine strategische Veränderung der Niveaus, auf denen der Kurs über Monate und Jahre hinweg ruhte.

Daher ist ein kurzfristiger MA im Vergleich zum langfristigen MA die tatsächliche und jüngste Preisbewegung, gemessen am strategischen Bild. Die Annahme ist, dass, wenn sich die jüngsten Preisbewegungen zu weit von der historischen Sichtweise entfernen, dies bedeutet, dass etwas wirklich ernsthaftes auf dem Markt geschieht und es ein Potential für eine große Veränderung gibt. Wenn das kurzfristige Bild deutlich besser ist als das langfristige - d.h. wenn der kurzfristige MA das langfristige von unten nach oben kreuzt - sollte der Markt ein beträchtliches Aufwärtspotenzial haben, das darauf wartet, freigesetzt zu werden. Andernfalls, wenn die historische Dynamik im Vergleich zum aktuellen Moment einen höheren Stellenwert einnimmt - zum Beispiel 50-MA kreuzt 200-MA umgekehrt - dann wird angenommen, dass sich die Bären auf einen Krieg vorbereiten.

Für sich allein genommen ist die Logik ziemlich einfach und aus der Sicht der Anwendung leicht zu benutzen. Man stellt die MAs einfach auf dem Chart dar, beobachtet, wie sie sich kreuzen, und handelt entsprechend. Aber wie zuverlässig ist diese Methode im Allgemeinen? Wie hoch ist die Wahrscheinlichkeit?

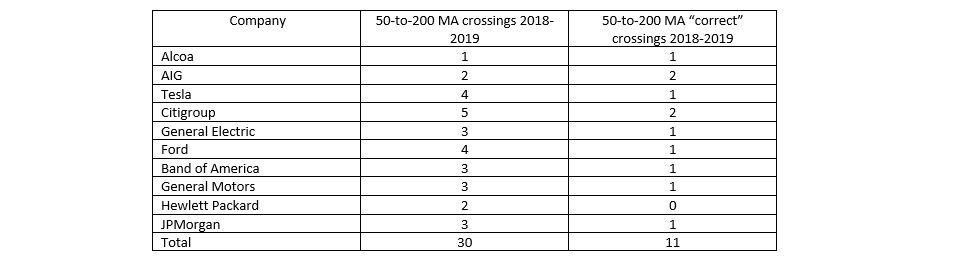

In der folgenden Tabelle haben wir 10 Aktiengesellschaften aus verschiedenen Bereichen aufgenommen. Bei der Beobachtung des Tagescharts für 2018 und 2019 zählten wir die Gesamtzahl der Kreuzungen von 50-MA und 200-MA. Danach zählten wir die Anzahl der "richtigen Vorhersagen", die diese Kreuzungen mittelfristig gemacht haben. Das heißt, wir haben nur beobachtet, ob der Kurs nach einem "goldenen Kreuz" tatsächlich mittelfristig nach oben und nach einem "Todeskreuz" nach unten ging.

Wie Sie sehen können, waren von 30 insgesamt 50-MA und 100-MA Kreuzungen in 10 Unternehmen in den Jahren 2018-2019 nur 11 fruchtbar. Mit anderen Worten, allein mit dieser Methode hätte ein Händler eine Gewinnchance von etwa 33%, was ziemlich gering erscheint. Technisch gesehen bedeutet dies, dass ein Händler eher Geld verlieren würde, wenn er sich auf dieses Instrument verlässt. Was ist dann das Problem mit diesem Instrument?

Das Problem ist, dass die Methode der Kreuzung der gleitenden Mittelwerte auf der Leistung der gleitenden Mittelwerte basiert. Und der gleitende Mittelwert ist ein verzögerter Indikator. Das bedeutet, dass der gleitende Mittelwert, sobald sich der Kurs bewegt, erst später auf ihn reagiert; je kürzer die Laufzeit, desto schneller reagiert er. Streng genommen ist also jeder Schritt des gleitenden Mittelwerts eine Reflektion eines Schrittes, den der Kurs vor einer Weile gemacht hat. Dieses "vor einer Weile" ist ziemlich entscheidend.

Erstens braucht es Zeit, um den Moment zu erfassen, in dem sich 50-MA und 200-MA kreuzen. Aber als rationaler Händler werden Sie nicht in dem Moment in Aktion treten, in dem Sie sehen, dass sie sich kreuzen. Man wartet darauf, dass sie bleiben, wo sie sind, und bestätigt die beobachtete Disposition mit der Zeit. Zweitens braucht es Zeit, um ein Geschäft zu eröffnen: um Stop-Loss, Take-Profit und Kauf/Verkaufsniveau zu platzieren. Und drittens braucht es Zeit, um die Position zu schließen, und wenn Sie der üblichen Praxis folgen, 50-MA und 100-MA zu verwenden, werden Sie sich für das Tages-Chart entscheiden - das heißt, Sie werden Ihre Position einige Tage später geschlossen haben. Von dem Moment, in dem sich die gleitenden Mittelwerte kreuzen, bis zu dem Moment, in dem Sie Ihr Geschäft schließen, kann es also eine ganze Weile dauern. Und während dieser Zeit könnten die Kräfte, die den Markt dazu getrieben haben, 50-MA und 200-MA zu kreuzen, bereits erschöpft sein und sich umkehren. Das bedeutet, dass der Moment, in dem Ihr Auftrag geschlossen wird, zu einem Zeitpunkt stattfinden kann, an dem sich der Markt schon lange in die entgegengesetzte Richtung bewegt.

Daher ist dies ein Zeitproblem. Und es hat eine Teillösung, die lautet: Sie können die "Tod/Goldkreuz"-Methode ziemlich effektiv anwenden, aber nicht in Zeiten starker Fluktuation und nicht mit volatilen Handelsinstrumenten.

Es ist ganz logisch: Man muss die Aktien oder Währungspaare auswählen, die ihre Stimmung nicht zu oft wechseln, und wenn sie es tun, dann "ein für alle Mal". Wenn das der Fall ist, haben Sie eine gute Chance, dass der Markt, während Sie die Kreuzung der MA beobachten, Ihr Geschäft einstellen und Ihre Position schließen, immer noch dorthin geht, wo er war, als Sie zum ersten Mal das "Tod/Goldkreuz" bemerkt haben.

Eine andere Lösung besteht darin, die Zeit, in der Sie Ihre Position offen halten, zu minimieren. Auf diese Weise minimieren Sie das Risiko, dass Ihr Stop-Loss getroffen wird, weil der Markt bereits die Richtung geändert hat. Das bedeutet, dass Sie sich mit dem Herausziehen des maximalen Gewinns erniedrigen: Wir alle neigen dazu, unsere Positionen auszuweiten, um unsere Gewinne zu erhöhen, aber häufiger werden wir für solche Gier bestraft. Deshalb wird Mäßigung belohnt.

Der folgende Tages-Chart zeigt die Kursentwicklung der HP-Aktien Ende 2018/Anfang 2019.

Punkt A zeigt ein deutliches "Todeskreuz". Aber es ist erst im Nachhinein klar, da wir es von einem sehr weit zurückliegenden Moment aus betrachten und das ganze Bild haben. Wenn man genau in diesem Moment der Kreuzung dort ist, sieht man nur den 50-MA, der einen Winkel mit dem 200-MA bildet, und das allein rechtfertigt noch keine Handlung.

Im wirklichen Leben, es sei denn, Sie sind ein Risikonehmer, handeln Sie einfach nicht bei Punkt A, sondern machen sich eine Erinnerung daran, in einer Weile zu diesem Chart zurückzukehren, um zu überprüfen, ob der Trend tatsächlich nach unten geht.

Genau dann kommt Punkt B. Sie sehen den Chart, Sie sehen, wie der Preis auf 19,20$ fällt und dann auf 21,50$ steigt. Außerdem sehen Sie den zunehmenden Abstand zwischen den 50-MA und 200-MA, nachdem sie das beobachtete "Todeskreuz" gebildet haben. Dementsprechend denken Sie: "Ok, wir haben das Todeskreuz, einen strategischen Trend nach unten und eine lokale Korrektur nach oben; ich verkaufe hier, weil diese Korrektur bald endet, und ich werde sehen, dass der Trend weiter nach unten geht - da werde ich sehen". Sie verkaufen also am 10. Januar. Und bis zum 28. Februar sehen Sie nichts anderes als einen stetigen Anstieg. Punkt C: Sie verlieren Ihr Geld, verfluchen den Moment, in dem Sie dieses "Todeskreuz" gesehen haben, und beschließen, diese Methode nie wieder anzuwenden.

Später öffnen Sie den Tages-Chart von HP nur durch Zufall - und das nur, um zu entdecken, dass der Preis schließlich bis in den Bereich von 19,20 Dollar und sogar darunter fiel. Dort sollte die Schließung der Position stattfinden. Aber es würde buchstäblich Monate dauern, bis man dort ankommt.

Dieses Beispiel ist recht umstritten. Einerseits stellte das "Todeskreuz" eine korrekte Vorhersage dar - der Preis ist schließlich zusammengebrochen. Aber wie praktisch war dieses richtige Szenario (das sind nur 33% aller Fälle) für einen Händler, der nicht bereit ist, Positionen monatelang offen zu halten und den Swap zu bezahlen?

Das bringt uns zu einem anderen, eher grundlegenden Problem dieser Methode. Der gleitende Mittelwert ist ein Indikator, der widerspiegelt, was bereits geschehen ist. Für sich allein genommen kann er in keiner Weise vorhersagen, was im nächsten Moment geschieht.

In dem beobachteten Szenario erscheint das "Todeskreuz" in Punkt A technisch gesehen als Ergebnis eines früheren Einbruchs des Preises von über 24$ pro Aktie bis in den Bereich von 21,50$ und darunter - dieser Rückgang ist genau das, was den 50-MA zwang, sich nach unten zu biegen, um den 200-MA zu überschreiten.

Der Gedanke, "ok, ich sehe das Todeskreuz - das bedeutet, der Preis wird weiter fallen" ist ein Irrtum. Eine richtige Überlegung sollte lauten: "Ok, ich sehe das Todeskreuz; das sollte bedeuten, dass es starke bärische Kräfte auf dem Markt gibt, die den Preis weiter nach unten drücken könnten". Ersteres verbindet ein beobachtetes visuelles Phänomen ("Todeskreuz") künstlich mit einem gewünschten Ergebnis (der Preis fällt weiter). Letzteres interpretiert das beobachtete visuelle Phänomen ("Todeskreuz") als einen Hinweis auf bestimmte innere Mechanismen ("bärische Kräfte") des Marktes und geht (nur!) davon aus, dass diese inneren Mechanismen ihre Wirkung in die nächste Zukunft ausweiten können.

Dies ist ein hervorragendes Beispiel für den Unterschied zwischen einem "Light-Mode"-Handel und einer erlernten Methode zur Gewinnerzielung. Wenn Sie es leicht nehmen, werden Ihre Gewinne natürlich auch leicht sein.

Wenn Sie ernsthafte Gewinne erzielen wollen - seien Sie ernsthaft bei Indikatoren und Marktinterpretationen.

Man braucht nicht viel, aber man muss sein, was, warum und wann man es tut. Ein Beispiel unten ist eine gute Visualisierung davon.

Wenn Sie sich mit derselben HP auf dem Tages-Chart im Punkt-B-Moment befinden, werden Sie das "goldene Kreuz" in Punkt A bemerken und richtig kaufen. Wenn Sie die Longs zu diesem Zeitpunkt bei 21,50$ eröffnen würden, würden Sie sehen, dass der Preis direkt auf 23,50$ steigt - das sind fast 10%. Nicht schlecht für etwa einen Monat Wartezeit, wenn man bedenkt, dass nur eine leichte Korrektur nach unten knapp unter den gleichen 21,50$ stattfand. Aber hier kommt die Wahl: Wenn Sie bei 23,50$ sagen "ok, das ist genug vom Warten und genug vom Gewinn für mich" und Ihre Position schließen würden, würden Sie dieses Spiel gewinnen. Wenn Sie dächten: "Nein, ich habe so lange gewartet und verdiene noch viel mehr Gewinn", dann würden Sie sehen, wie der Preis auf 14,41$ sinkt, wo er jetzt alles verliert.

Sie werden richtig bemerken, dass keines der oben genannten Beispiele einen eindeutig erfolgreichen Fall darstellt. In jedem dieser Fälle definiert die Zeit, ob Ihr Geschäft profitabel oder katastrophal für Ihr Geld wäre. Das spiegelt die Natur der Dinge gut wider - für sich allein genommen reicht der MA-Crossover nicht als Entscheidungsgrundlage aus. Wenn Sie ein klares "Todeskreuz" oder "Goldenes Kreuz" sehen, sollten Sie ein Geschäft nicht zu schnell eröffnen. Prüfen Sie andere Zeitrahmen, andere Indikatoren (insbesondere Oszillatoren, da sie die Trendindikatoren ergänzen), verifizieren Sie mit den Fundamentaldaten und Nachrichten über den betrachteten Vermögenswert. Folgen Sie auch dem gesunden Menschenverstand.

Am Ende sind dies nur zwei Linien, die sich gegenseitig kreuzen. Ob es ein sinnvolles Element eines größeren Systems einer Handelsstrategie sein wird - hängt von Ihnen ab.

Bill Williams ist der Schöpfer einiger der bekanntesten Marktindikatoren: Awesome Oscillator, Fraktale, Alligator und Gator.

Trend-Strategien sind gut - sie können in jedem Zeitrahmen und mit jedem Vermögenswert signifikant gute Ergebnisse liefern. Die Hauptidee der ADX-Trend-Strategie besteht darin, den Beginn des Trends zu erwischen.

Gegentrend-Strategien sind immer die gefährlichsten, aber auch die profitabelsten. Wir freuen uns, Ihnen eine exzellente Gegentrend-Strategie vorstellen zu können, die in jedem Markt und mit jedem Vermögenswert funktioniert.

Ihr Antrag wird akzeptiert.

Wir werden Sie in dem von Ihnen gewählten Zeitintervall anrufen

Nächste Rückrufwunsch für diese Telefonnummer wird verfügbar in 00:30:00

Wenn Sie ein dringendes Problem haben, kontaktieren Sie uns bitte per

Live-Chat

Interner Fehler. Bitte versuchen Sie später noch einmal