Bill Williams ist der Schöpfer einiger der bekanntesten Marktindikatoren: Awesome Oscillator, Fraktale, Alligator und Gator.

Verschwenden Sie nicht Ihre Zeit - beobachten Sie, wie die NFP den US-Dollar beeinflusst!

Hinweis zur Datenerfassung

Wir speichern Ihre Daten für den Betrieb dieser Website. Durch Drücken der Taste stimmen Sie unserer Datenschutzpolitik zu.

Forex-Buch für Anfänger

Ihr Leitfaden durch die Welt des Handels.

Überprüfen Sie Ihre Inbox!

In unserer E-Mail finden Sie das Buch Forex 101. Tippen Sie einfach auf die Schaltfläche, um es zu erhalten!

Risikowarnung: ᏟᖴᎠs sind komplexe Instrumente und bringen ein hohes Risiko mit sich, aufgrund von Hebelwirkung schnell Geld zu verlieren.

68,53 % der Privatanleger-Konten verlieren Geld, wenn sie mit diesem Anbieter ᏟᖴᎠs handeln.

Sie sollten sich überlegen, ob Sie verstehen, wie ᏟᖴᎠs funktionieren und ob Sie es sich leisten können, zu riskieren, Ihr Geld zu verlieren.

2022-08-26 • Aktualisiert

Informationen sind keine Investitionsberatung

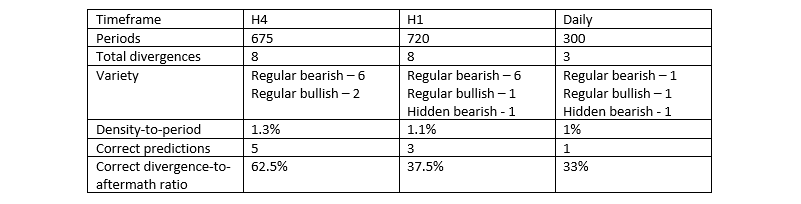

Die Divergenz wird häufig als Indikator für die Vorhersage zukünftiger Preisbewegungen verwendet. Wie jede andere Chartformation bietet sie keine 100%ige Wahrscheinlichkeit für korrekte Vorhersagen. Deshalb muss man sich der genauen Zuverlässigkeit dieses Instruments bewusst sein, wenn man Geschäfte auf seiner Grundlage tätigt. Darum geht es in diesem Artikel – er untersucht die Zuverlässigkeit der Divergenz. Wir werden herausfinden, wie oft Abweichungen in den Charts auftreten und wie oft die Kurse tatsächlich der von ihnen vorhergesagten Richtung folgen.

Für den Kurs-Chart wählten wir eine der S&P-Aktien aus. Das ist vor allem dadurch bedingt, dass sich der Aktienmarkt als Reaktion auf globale Trends geordneter zu verhalten scheint als die Währungen. Das vereinfacht es, beobachtete Kursschwankungen mit fundamentalen Faktoren in Beziehung zu setzen und das Rauschen herauszufiltern. Auch wollten wir einen einseitigen Eindruck von der durch das Virus verursachten depressiven letzten Performance der meisten Aktien vermeiden. Deshalb haben wir uns für Amazon entschieden: Amazon war nie besonders bullish oder bearish, und in der Zwischenzeit hat es sich als widerstandsfähig genug erwiesen, um seine Verluste wieder auszugleichen und in letzter Zeit Allzeithochs zu erreichen.

Als Gegenstück zum Chartpreis werden wir Awesome-Oszillator von Bill Williams verwenden. Obwohl viele andere Oszillatoren, wie z.B. MACD, passen würden, scheint Awesome-Oszillator mehr auf den Preis zu reagieren und bietet daher mehr Fälle von Divergenz.

Was den Zeitpunkt betrifft, so werden wir uns die jüngste Preisentwicklung ansehen – das wird für den aktuellen Moment am relevantesten und für den Leser am nützlichsten sein.

In dieser Untersuchung wurden die Zeitrahmen H1, H4 und Täglich verwendet. Das liegt vor allem daran, dass diese drei Zeitrahmen eine ausgewogene Perspektive für kurzfristige, mittelfristige und strategische Händler bieten. Außerdem bevorzugen Aktien nicht den Minuten-Zeitrahmen wie stündliche und tägliche. Vom analytischen Standpunkt aus betrachtet, zeigen sich grundlegende Faktoren in einem größeren Zeitrahmen.

Die Dichte-zu-Periode ist die erste Achse der Bewertung von Divergenzen. Es bezieht sich auf die Anzahl der Divergenzvorkommnisse, die in 100 Perioden des Charts auftreten. Wenn zum Beispiel eine Beobachtungstiefe von 200 Perioden genommen wird und während dieser Zeit 5 Divergenzen auftreten, dann beträgt die Dichte-zu-Periode 5/200=2,5%. Alternativ, wenn eine 400-Perioden-Beobachtung 12 Divergenzen ergab, dann beträgt die Dichte-zu-Periode 12/400=3%. Das würde bedeuten, dass es im Durchschnitt alle 100 Perioden 3 Divergenzen geben wird.

Vielfalt zeigt an, wie viele von jeder der vier Abweichungsarten auf dem Bildschirm erscheinen. Die Prävalenz der einen oder anderen Art kann Ausdruck einer eher bullishen oder bearishen Stimmung sein, die den Preis in letzter Zeit antreibt.

Die Anzahl der korrekten Vorhersagen bezieht sich auf die Gesamtzahl der Fälle, in denen der Preis nach dem allgemein akzeptierten Interpretationsschema tatsächlich in die Richtung ging. Wenn beispielsweise eine regelmäßige rückläufige Divergenz festgestellt wurde und der Preis danach in einem Abwärtstrend nach unten ging, wird dies als eine korrekte Vorhersage gewertet. Wenn der Preis nach einer versteckten zinsbullischen Divergenz seitwärts oder abwärts geht, kann dies logischerweise nicht als korrekte Vorhersage gewertet werden.

Das richtige Verhältnis zwischen Divergenz und Nachwirkungen ist ein Teil der korrekten Vorhersagen der Gesamtzahl der Fälle. Wenn z.B. 9 von 10 Divergenzen die Fälle darstellen, in denen der Preis tatsächlich dorthin geht, wo er laut der Divergenz "hingehen soll", bedeutet dies, dass 9 von 10 Vorhersagen richtig waren. In diesem Szenario wird das Verhältnis 90% betragen. Wenn andererseits 2 von 10 Divergenzen eine korrekte Vorhersage lieferten, während beim Rest der Kurs entweder seitwärts oder in die entgegengesetzte Richtung verlief, ergäbe das nur ein korrektes Divergenz-Folge-Verhältnis von 20%.

Es scheint, dass der H4-Chart am besten geeignet war, Divergenzen zu finden, obwohl es andere Zeitrahmen im Verhältnis von Dichte-zu-Periode kaum überschreitet. Offensichtlich bedeutet die Anzahl der Divergenzen, die bei den einzelnen Zeitrahmen festgestellt wurden, nicht, dass dies alles ist, was es gibt. Ein aufmerksamer Prüfer würde wahrscheinlich mehr finden. Allein die Tatsache, dass es in allen Zeiträumen ca. 1 Divergenz pro 100 Perioden gab, bedeutet jedoch, dass ein durchschnittlicher Händler genau dies in einem zufälligen Diagramm finden würde.

Ein regelmäßiger Abwärtstrend ist anscheinend im Vergleich zu allen anderen häufiger, während ein versteckter Aufwärtstrend nie auf dem Bildschirm zu sehen war. Das könnte eine Besonderheit des beobachteten Zeitintervalls sein, da es vom Virus stark betroffen ist. Die Vielzahl der rückläufigen Divergenzen sollte jedoch nicht allein auf die im Preisdiagramm vorherrschenden rückläufigen Preisbewegungen zurückgeführt werden.

Eine weitere Schlussfolgerung ist, dass der H4-Chart eine wesentlich höhere Wahrscheinlichkeit für korrekte Divergenzvorhersagen bietet als H1- und Tages-Charts. Bei H4 haben wir mehr als 50% der korrekten Vorhersagen (62,5%), während die Zeitrahmen H1 und Daily weniger als 50% ergeben (37% bzw. 33%). Für praktische Zwecke kann es als Bestätigung dienen, dass die Divergenzen mit H4-Diagrammen zuverlässiger sind und mit diesem speziellen Zeitrahmen sicher verwendet werden können.

Unter Berücksichtigung dieser Ergebnisse werfen wir einen Blick auf die jüngste Entwicklung des Aktienkurses von Amazon.

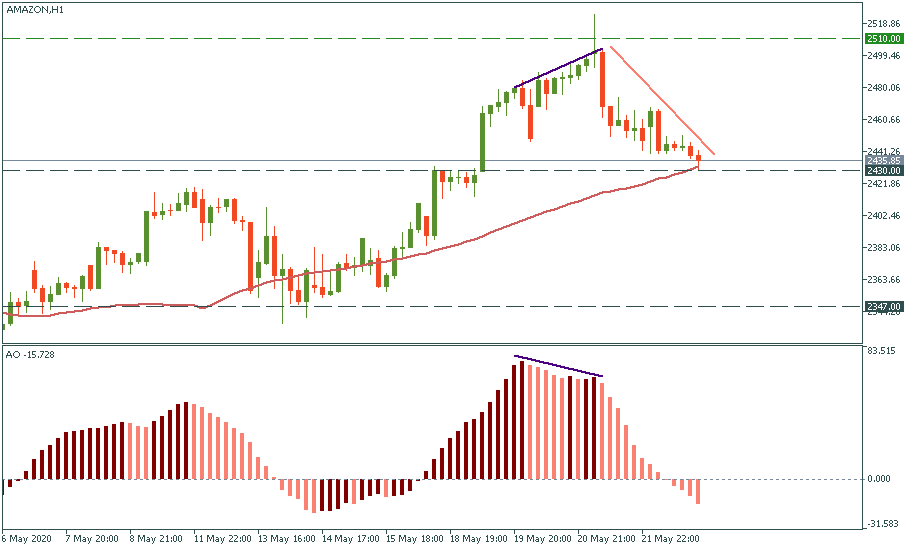

Der H1-Chart zeigt einen Fall einer regelmäßigen rückläufigen Divergenz, die unten markiert ist, was sich als richtig erwies: Die allerletzte Episode des Charts zeigt einen Abwärtstrend.

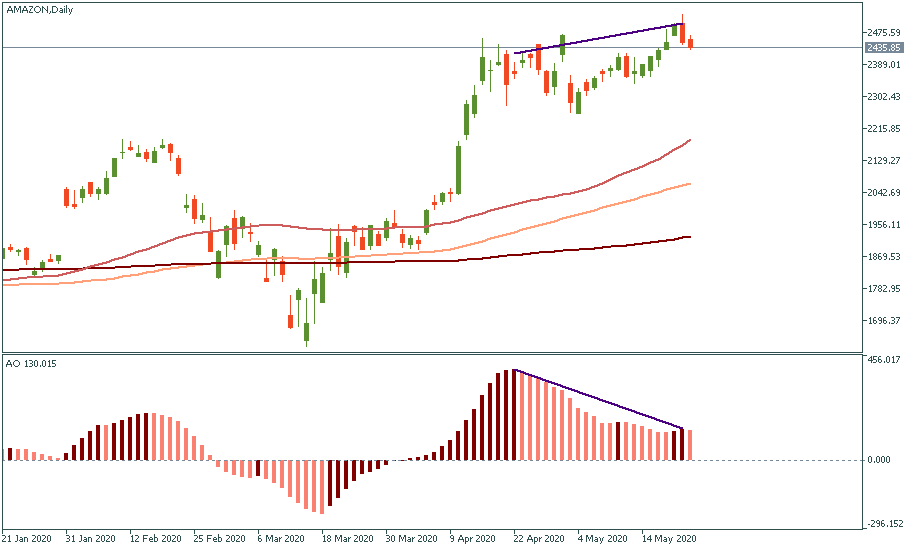

Der H4-Chart zeigt uns eine weitere große regelmäßige rückläufige Divergenz, die gerade die Formation beendet hat. Wenn wir uns daran erinnern, dass die Divergenz bei H4 ein Verhältnis der Korrektheitswahrscheinlichkeit von 62,5% hat, müssen wir zu dem Schluss kommen, dass wir am Rande eines großen Abwärtstrends stehen, der in der nächsten mittelfristigen Zukunft stattfinden wird.

Der Tages-Chart spiegelt die gleiche regelmäßige rückläufige Divergenz wider, die wir auf dem H4-Chart beobachtet haben.

Die Divergenz wird, ähnlich wie andere Diagrammformationen und Indikatoren, als technisches Hilfsmittel eingesetzt, um das Lesen von Diagrammen zu erleichtern. In der Zwischenzeit sollte sie nicht allein, sondern eher im Zusammenhang mit den Grundlagen betrachtet werden. Vor diesem Hintergrund müssen wir selbst dann, wenn wir sehen, wie der Aktienkurs von Amazon das Virus besiegt hat und siegreich nach oben marschiert, mit unseren Erwartungen an diesen Aufwärtstrend vorsichtig sein und sorgfältig auf die Anzeichen einer möglichen Umkehr achten. Offenbar wird das ein weiterer guter Test für den Divergenzindikator sein, den es zu berücksichtigen gilt.

Bill Williams ist der Schöpfer einiger der bekanntesten Marktindikatoren: Awesome Oscillator, Fraktale, Alligator und Gator.

Trend-Strategien sind gut - sie können in jedem Zeitrahmen und mit jedem Vermögenswert signifikant gute Ergebnisse liefern. Die Hauptidee der ADX-Trend-Strategie besteht darin, den Beginn des Trends zu erwischen.

Gegentrend-Strategien sind immer die gefährlichsten, aber auch die profitabelsten. Wir freuen uns, Ihnen eine exzellente Gegentrend-Strategie vorstellen zu können, die in jedem Markt und mit jedem Vermögenswert funktioniert.

Ihr Antrag wird akzeptiert.

Wir werden Sie in dem von Ihnen gewählten Zeitintervall anrufen

Nächste Rückrufwunsch für diese Telefonnummer wird verfügbar in 00:30:00

Wenn Sie ein dringendes Problem haben, kontaktieren Sie uns bitte per

Live-Chat

Interner Fehler. Bitte versuchen Sie später noch einmal