Gestione del rischio

Le informazioni non possono essere considerate consigli di investimento

| La gestione del rischio è l'elemento chiave del trading Forex. È meglio comprenderla il prima possibile, facendo tutto il possibile per padroneggiare al meglio questa scienza. |

| Per definizione, la gestione del rischio comporta l'identificazione, l'analisi, la valutazione, il controllo e la riduzione o l'eliminazione di rischi inaccettabili. Il rischio che esiste per i trader Forex è semplice da capire: è il rischio onnipresente di una transazione negativa che si conclude con una perdita. |

| Un trader non può controllare il movimento del prezzo e non può essere sicuro al 100% dei risultati della negoziazione. Tuttavia, è possibile controllare molte altre cose: ad esempio, quando negoziare o non farlo, quando uscire da una transazione e le dimensioni di una posizione. Quando apri una posizione, puoi conoscere lo scenario peggiore che potrebbe presentarsi se hai impostato meccanismi di sicurezza. Ad esempio, se hai un ordine Stop Loss, sai che la tua perdita massima non supererà la dimensione dello Stop Loss. Ciò significa che puoi non preoccuparti delle possibili perdite e concentrarti sui guadagni. |

| Inoltre, la gestione del rischio consente ai trader di guadagnare, anche se solo il 30% delle transazioni ha successo. Come è possibile? Scopriamolo. |

Sii un trader controllato

| Distinguiamo due approcci al trading Forex: trading spericolato e trading controllato. Un trader imprudente non ha un approccio sistematico e non usa ordini Stop Loss. Questo trader mette in gioco denaro che non può permettersi di perdere. Di conseguenza, questo trader è sotto costante pressione, e ciò può portarlo a prendere decisioni poco sagge. |

| Al contario, il trader controllato ha un sistema di trading adatto alla sua personalità. Usa le regole della gestione del rischio e negozia con il denaro che ha a disposizione. Questo trader è uno studente attivo, psicologicamente stabile e, quindi, sarà in grado di rimanere sul mercato per molto tempo fino a diventare un professionista. |

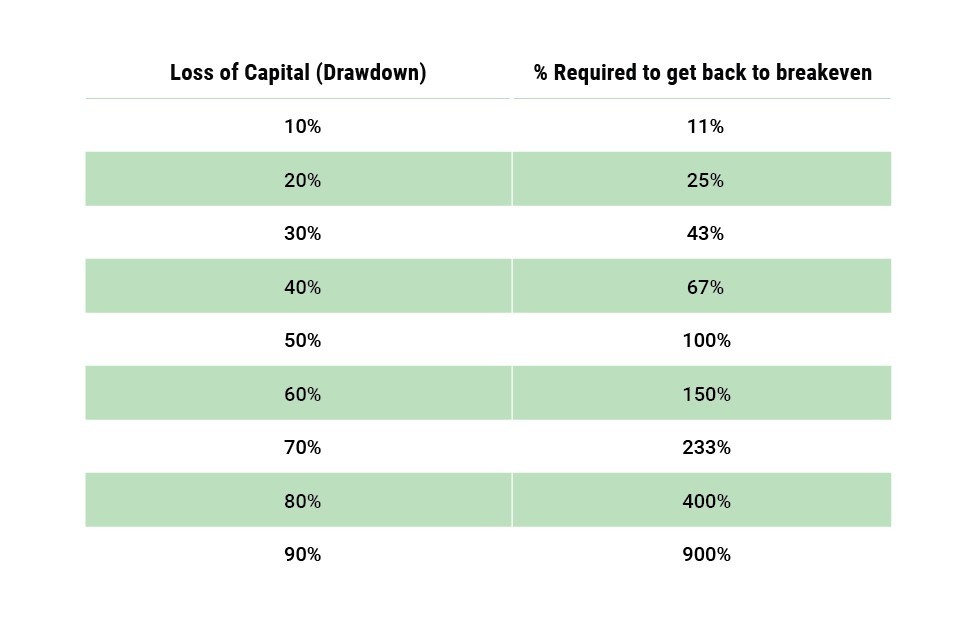

| Ricorda che maggiore è la perdita, più difficile sarà recuperare il capitale in modo che sia come all'inizio. Ad esempio, se all'inizio avevi 100$ e ne perdi 50$ (50% del capitale), dovrai far aumentare i restanti 50$ del 100% per riportare il tuo conto a 100$. In conclusione, è meglio stare attenti e non lasciar correre le perdite. |

L'importanza della dimensione della posizione

| Il segreto per limitare le perdite si trova nella triade Dimensione della posizione - Leva - Stop Loss. La valutazione delle dimensioni di una posizione è una tecnica che consente di determinare il numero di unità da negoziare al fine di raggiungere il livello di rischio desiderato. |

| È molto importante scegliere la dimensione della posizione con attenzione. Ecco la regola d'oro dei trader esperti: non rischiare più dell'1-2% del tuo deposito per una negoziazione. Dai un'occhiata alla tabella qui sotto. Mostra 2 trader con la stessa quantità iniziale di denaro pari a 20.000$. La differenza è che il primo rischia il 2% del suo conto per ogni negoziazione, mentre il secondo rischia il 10% del suo conto per ogni negoziazione. Se entrambi i trader effettuano 10 negoziazioni in perdita consecutive, al primo resteranno 16.675$, mentre al secondo solo 7.748$. |

Leva e Margin

| I broker Forex danno al trader l'opportunità di negoziare con più soldi rispetto al saldo che hanno sul loro conto. È chiamato trading sul margine. Un margine è una somma di denaro che devi avere sul tuo conto per acquistare una valuta a credito o, in altre parole, per aprire una transazione su un importo maggiore rispetto a quello che hai sul tuo conto. |

| Come abbiamo menzionato nel Corso per principianti, i broker Forex hanno stabiliscono requisiti di margine per i loro clienti. Di solito, il margine è pari all'1-2% della dimensione della posizione. Un requisito di margine dell'1% può anche essere qualificato come leva di 100:1. |

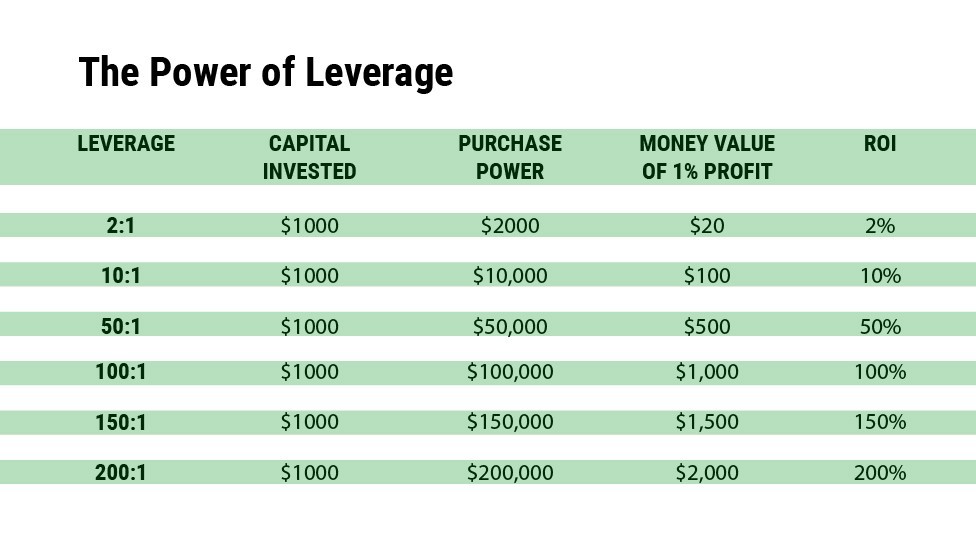

| Leva = Potere d'Acquisto / Capitale Investito |

| Ad esempio, se negozi 1 lotto standard con EUR/USD (100.000$) mentre hai solo 1.000$, significa che stai usando una leva di 1:100. In altre parole, per ogni dollaro che hai sul tuo conto, puoi piazzare una negoziazione del valore di 100$. Nel mercato Forex, i trader negoziano con leve di 50:1, 100:1, 200:1 o anche di più a seconda del broker e del regolamento. La possibilità di utilizzare una leva alta differenzia il mercato Forex da altri mercati. |

| Puoi vedere il potere della leva nella tabella sottostante: con diversi valori di leva, puoi ottenere diversi potere d'acquisto e profitti. |

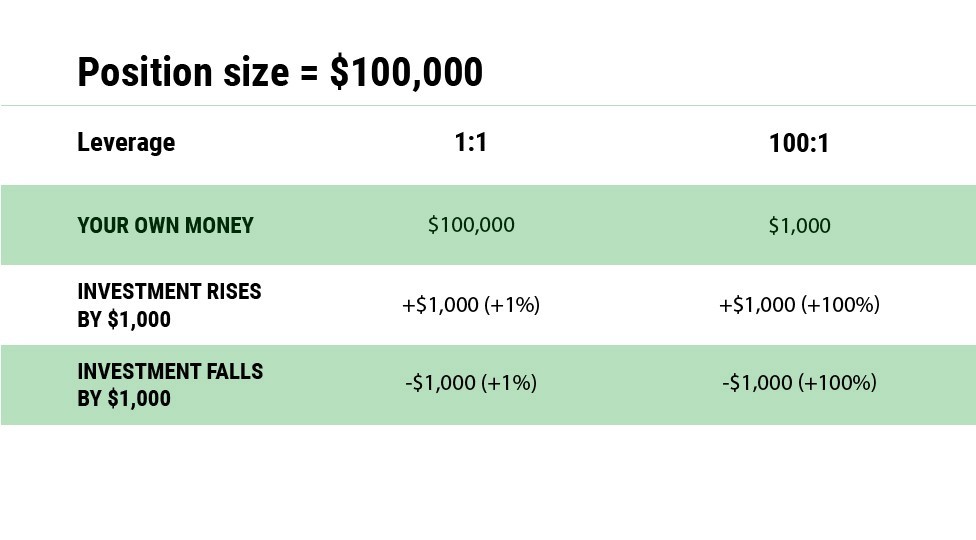

| Diamo un'occhiata ad un altro esempio. Se negozi con 1.000$ e una leva di 100:1, puoi aprire posizioni di 100.000$. In questo caso, un guadagno di 1.000$ implicherebbe il 100% di profitto per te. Se non usi la leva e guadagni gli stessi 1.000$, dovresti avere l'intera somma (100.000$) sul tuo conto e la percentuale di profitto sarebbe inferiore (1.000$ / 100.000$ = 1%). Lo stesso vale per le perdite: le posizioni con leva aumentano le perdite. |

| Puoi vedere che, nonostante gli ovvi benefici della leva, deve essere usata con cautela. La leva è un'arma a doppio taglio: aumenta sia i guadagni che le perdite. Pertanto, ti consigliamo di utilizzare gli ordini Stop Loss per limitare le potenziali perdite quando fai trading con leva. |

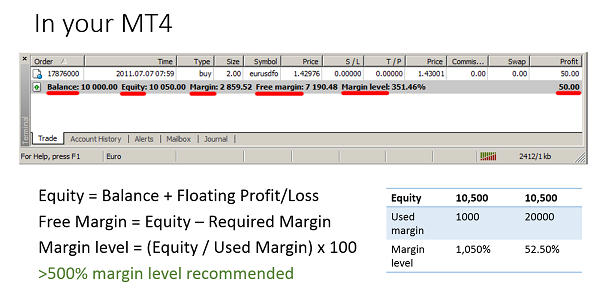

| Presta attenzione al parametro chiamato "livello di margine". Il livello di margine è il numero di volte in cui il margine utilizzato può essere coperto dal valore del tuo conto. È l'indicatore chiave della volatilità dei tuoi risultati di trading. Più basso è il livello del margine, maggiore è la fluttuazione del capitale netto. Se il tuo livello di margine è inferiore al 500%, significa che probabilmente stai assumendo troppi rischi con il tuo conto. |

Rapporto rischio-rendimento

| Un rapporto rischio/rendimento è l'importo del profitto che ci si aspetta di guadagnare su una posizione relativa a ciò che si rischia in caso di perdita. Per semplificare, se il tuo Stop Loss è pari a 10 pip e il tuo Take Profit è di 50 punti, il tuo rapporto rischio/rendimento è di 1:5. |

| Il rapporto rischio/rendimento è un altro elemento che puoi controllare. Al fine di aumentare le possibilità di realizzare un profitto, è consigliato avere sempre un rendimento superiore al rischio. Maggiore è il rendimento, maggiore è il numero di transazioni che il tuo accountconto può supportare contemporaneamente. Se hai un rapporto rischio/rendimento di 1:5, una transazione di successo ti consentirà di compensare 5 transazioni negative con lo stesso rapporto. |

| Il rapporto rischio/rendimento da scegliere dipende dal tuo stile di trading e dalle condizioni del mercato (livello di volatilità, condizioni di mercato, trend o intervallo). Non esiste una soluzione universale. Ti consigliamo di mantenere il rendimento più alto del rischio per la maggior parte delle tue transazioni. Quando si negozia su una tendenza, i rapporti rischio/rendimento possono essere di 1:2 o 1:3. Quando entri nel mercato sulla rottura di un livello specifico, potrebbe essere saggio scegliere i rapporti rischio/rendimento di 1:4 o 1:5. Nel range-trading, il rapporto 1:1 potrebbe essere preferibile. |

Diversifica

| La diversificazione è uno dei principi di investimento chiave. Non devi "mettere tutte le uova nello stesso paniere" perché qualcosa può andare storto in questo paniere. La soluzione è applicare il principio del portafoglio e negoziare con diverse coppie di valute. Assicurati, tuttavia, di conoscere queste coppie di valute (i fattori che influenzano le valute). Ogni valuta ha le sue caratteristiche specifiche. Potrebbe essere una buona idea prima provare a fare trading con un conto demo per vedere come reagisce una coppia a varie notizie. |

| Sii consapevole delle correlazioni valutarie. Ad esempio, le coppie EUR/USD e USD/CHF hanno una forte correlazione inversa. Se vendi la coppia EUR/USD e acquisti la coppia USD/CHF, sei esposto due volte contro il dollaro nella stessa direzione. Equivale ad avere 2 lotti lunghi di USD: se il dollaro cala, le tue due posizioni andranno in perdita. |

Segui un piano

| Un cattivo stato mentale può rendere rischioso il tuo trading. Naturalmente, le perdite sono naturali e non è possibile controllare quale transazione andrà bene e quale no. I rischi esistono quando non sai cosa stai facendo e quando ti allontani dal tuo piano di trading. |

| Un piano di trading è una cosa molto personale: ogni trader ha bisogno di un piano di trading personalizzato. Questo piano dovrebbe includere le tue aspettative personali, le regole di gestione del rischio e i sistemi di trading. Come Benjamin Franklin (o forse qualcun altro) ha detto "se non pianifichi nel modo giusto, ti prepari al fallimento". |

| Avere un piano ti aiuterà ad organizzare i tuoi pensieri, a controllare le tue emozioni ed evitare le decisioni avventate. |

Non smettere mai di studiare

| Prenditi del tempo per imparare nuove cose sul trading e sull'analisi di mercato. Leggi articoli e libri, guarda video, partecipa a webinar e seminari. Aumentare costantemente la tua conoscenza del mercato è il miglior tipo di assicurazione per evitare decisioni sbagliate. |

Altri articoli in questa sezione

- Struttura di un robot di trading

- Costruire un robot di trading senza avere competenze di programmazione

- Come avviare i robot di trading su MetaTrader 5?

- Trading algoritmico: cos’è?

- Trading algoritmico con MQL5

- Cos’è il “troncamento”?

- Ichimoku

- Pattern diagonale principale

- Pattern Onde di Wolfe

- Pattern Three-Drive

- Shark

- Butterfly

- Crab

- Bat

- Gartley

- ABCD

- Pattern armonici

- Onde impulsive e correttive. Gradi delle onde

- Introduzione all’analisi delle Onde di Elliott

- Come negoziare i breakout

- Come inserire un ordine Take Profit?

- Come effetttuare un ordine Stop Loss?

- Indicatori tecnici: divergenze trading

- L'Ichimoku Kinko Hyo (IKH)