Indicatori tecnici: divergenze trading

Le informazioni non possono essere considerate consigli di investimento

Le divergenze sono uno dei concetti di trading più efficaci che offrono segnali di trading affidabili e di alta qualità. La cosa più curiosa è che questo concetto deve la sua precisione all'azione ritardata degli oscillatori.

Le divergenze sono una strategia utilizzata da molti trader. Alcuni le usano per identificare punti di entrata vantaggiosi, altri per scegliere il momento giusto per chiudere le loro posizioni. In questo tutorial ti spiegheremo come individuare e negoziare questi pattern di trading multifunzionali.

Divergenza: definizione

Iniziamo con l'identificare che cos'è una divergenza. Fondamentalmente, una divergenza implica che il grafico dei prezzi e l'indicatore tecnico (oscillatore) utilizzato per analizzare il mercato vanno in direzioni opposte. È il primo segnale per farti capire che sta succedendo "qualcosa" sul tuo grafico.

Le divergenze possono essere ribassiste (bearish) o rialziste (bullish).

Una divergenza ribassista si verifica quando il prezzo genera massimi crescenti sul grafico, mentre il tuo indicatore mostra massimi decrescenti. Dopo una tale divergenza ribassista, i prezzi normalmente si muovono verso il basso: il prezzo deve raggiungere l'indicatore più basso.

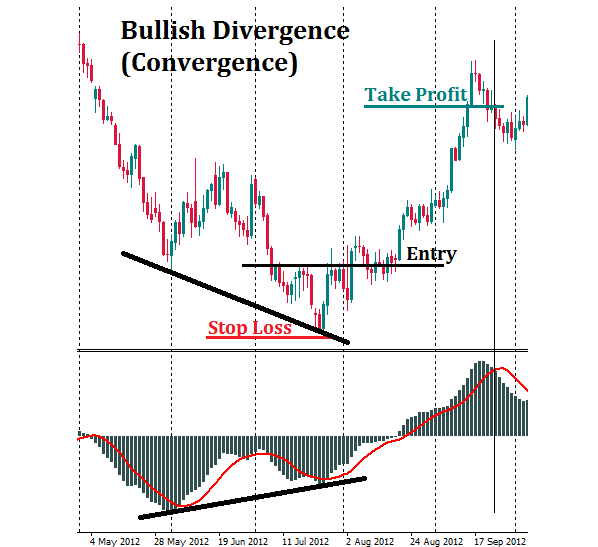

A divergenza rialzista (chiamata anche "convergenza") si verifica quando i prezzi creano minimi decrescenti sul grafico, mentre il tuo indicatore mostra minimi crescenti. Questa è la prima indicazione che i prezzi recupereranno presto: il prezzo deve raggiungere l'indicatore più alto.

Si noti che quando si parla di divergenza ribassista, cerchiamo massimi sul grafico di prezzo. Quando parliamo di divergenze rialziste, stiamo parlando di minimi.

Oltre alle divergenze classiche, ci sono anche le cosiddette divergenze nascoste.

Una divergenza nascosta ribassista si verifica quando il prezzo genera massimi decrescenti sul grafico, mentre il tuo indicatore mostra massimi crescenti. L'assenza di nuovi massimi sul grafico dei prezzi dimostra che i tori stanno perdendo forza. Nonostante il massimo crescente dell'oscillatore, il movimento verso l'alto è probabilmente un retracement. Questo movimento rappresenta un'opportunità per vendere a livelli più alti.

Una divergenza nascosta rialzista si verifica quando il prezzo genera minimi crescenti sul grafico, mentre il tuo indicatore mostra minimi decrescenti. L'assenza di nuovi minimi sul grafico dei prezzi dimostra che gli orsi stanno perdendo forza. Nonostante il minimi più basso dell'oscillatore, il movimento verso il basso è probabilmente un retracement. Questo movimento rappresenta un'opportunità per comprare a livelli più bassi.

L'esperienza dice che è più facile individuare le divergenze classiche piuttosto che quelle nascoste.

|

Tipo |

Prezzo |

Oscillatore |

Descrizione e Trading |

|

Classica: si aspetta un'inversione |

|||

|

Ribassista |

Massimo crescente |

Massimo più basso |

Inversione potenziale al ribasso |

|

Rialzista |

Minimo più basso |

Minimo decrescente |

Inversione potenziale al rialzo |

|

Nascosta: si aspetta una correzione e continuazione |

|||

|

Ribassista |

Massimo più basso |

Massimo crescente |

La tendenza ribassista probabilmente riprenderà |

|

Rialzista |

Minimo decrescente |

Minimo più basso |

La tendenza rialzista probabilmente riprenderà |

Le divergenze vengono normalmente utilizzate per prevedere le correzioni e l'inversione dei prezzi. È probabile che si verifichino prima dell'azione effettiva del prezzo. Questo è ciò che le rende così efficaci e permette ai trader di entrare in una negoziazione all'inizio di un nuovo movimento del prezzo.

Come negoziare con una divergenza classica

Per il trading con le divergenze, devi inserire uno degli oscillatori al tuo grafico: Stocastico, Indicatore di Forza Relativa (RSI), Convergenza/Divergenza di medie mobili (MACD).

Qualunque indicatore scegli, ti consigliamo di piazzare sempre gli ordini di Stop Loss prima di eseguire le transazioni. Non è diverso quando si negoziano le divergenze. Puoi mettere uno Stop Loss sopra l'ultimo picco nel grafico che conferma la presenza di una divergenza ribassista. Se la divergenza individuata è rialzista, è necessario inserire uno Stop Loss sotto l'ultimo punto di minimo nel grafico.

Per trovare il posto per un ordine di Take Profit, avrai probabilmente bisogno di un indicatore aggiuntivo (specialmente se fai trading con RSI e Stocastico). Puoi utilizzare l'analisi swing o i livelli di supporto/resistenza per definire un ordine Take Profit. Tuttavia, se preferisci utilizzare il MACD quando negozi con le divergenze, puoi contare completamente su questo indicatore senza la necessità di ulteriori strumenti di trading. Quando l'istogramma MACD attraversa la linea di segnale dall'alto verso il basso, è un segnale per chiudere la posizione rialzista. Quando l'istogramma MACD attraversa la linea di segnale dal basso verso l'alto, è un segnale per chiudere la posizione riabassista.

Ecco un esempio di trading con una divergenza con l'oscillatore MACD.

Supponi di aver identificato una divergenza (convergenza) rialzista tra il MACD e il grafico dei prezzi. Inoltre, noti un crossover rialzista nella finestra del MACD. Utilizzi questa divergenza dei prezzi come segnale per aprire una posizione lunga. Un ordine di stop loss deve essere posto sotto l'ultimo punto minimo del prezzo. Chiudi il tuo trade quando il crossover ribassista si è formato sull'oscillatore MACD.

Altri articoli in questa sezione

- Cos’è il “troncamento”?

- Ichimoku

- Pattern diagonale principale

- Pattern Onde di Wolfe

- Pattern Three-Drive

- Shark

- Butterfly

- Crab

- Bat

- Gartley

- ABCD

- Pattern armonici

- Onde impulsive e correttive. Gradi delle onde

- Introduzione all’analisi delle Onde di Elliott

- Come negoziare i breakout

- Come inserire un ordine Take Profit?

- Gestione del rischio

- Come effetttuare un ordine Stop Loss?

- L'Ichimoku Kinko Hyo (IKH)