CCI

Les informations données ne sont pas des conseils en investissement

Le Commodity Channel Index (CCI) est un indicateur technique mis au point par Donald Lambert en 1980. Il indique quand le marché est suracheté ou sur-vendu et aide à évaluer la direction et la force d'une tendance ainsi qu'à repérer les nouvelles tendances.

Comment le mettre en place.

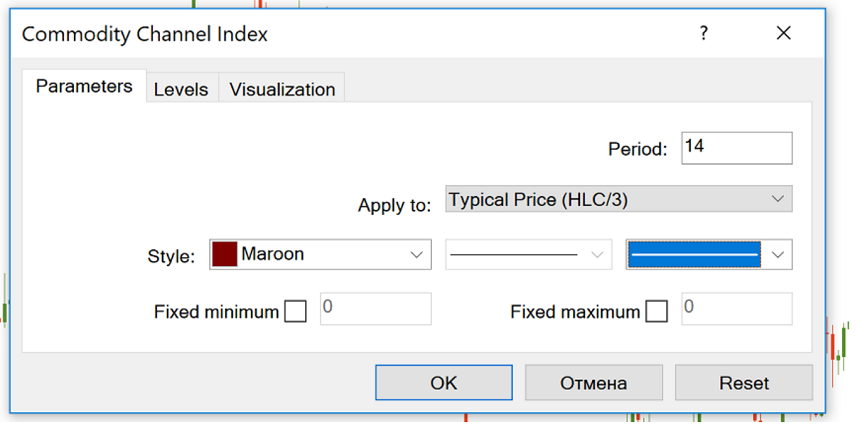

La CCI est inclus dans le kit d’indicateurs par défaut de MetaTrader, vous n’avez donc pas besoin de le télécharger. Allez dans "Insert", recherchez "Indicators" puis "Oscillators" et vous verrez le Commodity Channel Index. L'indicateur apparaîtra dans une fenêtre séparée sous le graphique des prix.

La dynamique de l'indicateur dépend du nombre de périodes qui ont été utilisées pour le former. Plus la période est courte, plus l'indicateur sera volatil et plus il passera de temps à l'extérieur de du range de ±100. Par défaut, MetaTrader propose "14" comme période CCI. Un autre réglage populaire est 20.

Comment l'interpréter .

Le CCI mesure la différence entre le prix actuel et le prix moyen historique. L'indicateur oscille sur une ligne centrale. Lorsqu'il est supérieur à zéro, cela signifie que le prix est supérieur à la moyenne historique. Par conséquent, lorsqu'il est inférieur à zéro, le prix est inférieur à la moyenne historique.

Conditions de surachat et de sur-vente. Comme vous pouvez le voir, les niveaux de +100 et -100 sont indiqués dans le graphique CCI. Si l'indicateur s'élève au-dessus de +100, cela signifie que la paire est surachetée et que la possibilité d'une correction à la baisse a augmenté. Lorsque le CCI s'inverse à partir d'une valeur positive ou proche de zéro et se dirige vers -100, cela indique une nouvelle tendance à la baisse.

Une baisse en dessous de -100 signifie que la tendance à la baisse a été forte et que le marché est devenu survendu. Lorsque le CCI passe d'une valeur négative proche de zéro à une valeur de +100, c'est le signe d'une tendance haussière émergente.

Notez que l'indicateur n'a pas de limite à la hausse ou à la baisse comme telle, bien qu'il aura toujours tendance à revenir au niveau médian 0. Par conséquent, il est nécessaire d'examiner les lectures antérieures de l'indicateur pour avoir une idée de l'endroit où le prix s'est inversé. Cette nécessité d'interpréter les choses rend l'indicateur quelque peu subjectif.

Divergence/Convergence. La divergence se produit lorsque le prix forme un plaut haut plus élevé et que le CCI forme un plus haut moins élevé. Il peut être confirmé par une rupture du CCI en dessous de zéro ou une rupture du support sur le graphique des prix. Au contraire, la convergence se produit lorsque le prix forme un plus bas moins élevé et que le CCI forme un plus bas plus élevé. Cela peut être confirmé par une rupture du CCI au dessus de zéro ou une rupture de la résistance sur le graphique des prix.

Conclusion

Comme tout autre indicateur technique, le CCI a ses inconvénients. Outre la subjectivité que nous avons évoquée plus haut, il faut souligner que l'indicateur est en décalage par rapport au prix. Par conséquent, les signaux peuvent apparaître trop tard et donc être faux. Pour résoudre ce problème, utilisez le CCI avec l'analyse de l'action des prix ainsi qu'avec d'autres indicateurs techniques qui confirmeront ou rejetteront ses signaux.

Autres articles de cette section

- Intervalles de temps

- Graphique en Renko

- Types de graphiques

- Heiken Ashi

- Politique d'assouplissement quantitatif

- Points Pivots

- Moyenne mobile : un moyen simple de trouver une tendance

- Williams’ Percent Range (%R)

- RVI (Relative Volatility Index)

- Momentum

- Indice de force

- Enveloppes

- La Puissance des Haussiers (Bulls Power) et la Puissance des Baissiers (Bears Power)

- Indicateur Average True Range (ATR)

- Comment trader en se basant sur les décisions des banques centrales ?

- Parabolique SAR

- Stochastique

- RSI (Indice de force relative)

- Oscillateurs

- ADX

- Bandes de Bollinger

- Indicateurs de tendance

- Introduction aux indicateurs techniques

- Support et résistance

- Tendance

- Analyse technique

- Banques centrales : politique et effets

- Facteurs fondamentaux

- Analyse fondamentale

- Analyse technique vs analyse fondamentale