RSI (Indice de force relative)

Les informations données ne sont pas des conseils en investissement

L'indice de force relative (ou RSI) est l'un des indicateurs techniques les plus populaires parmi les traders. Il a été développé par J. Welles Wilder en 1978 afin de mesurer la vitesse et l’évolution des mouvements de prix. L’indicateur aide également à déterminer l’état de surachat/survente du marché afin d’acheter à bas prix.

Comment l'appliquer.

Pour ajouter le RSI sur un graphique, cliquez sur "Insert – Indicators – Oscillators" et vous verrez "Relative Strength Index".

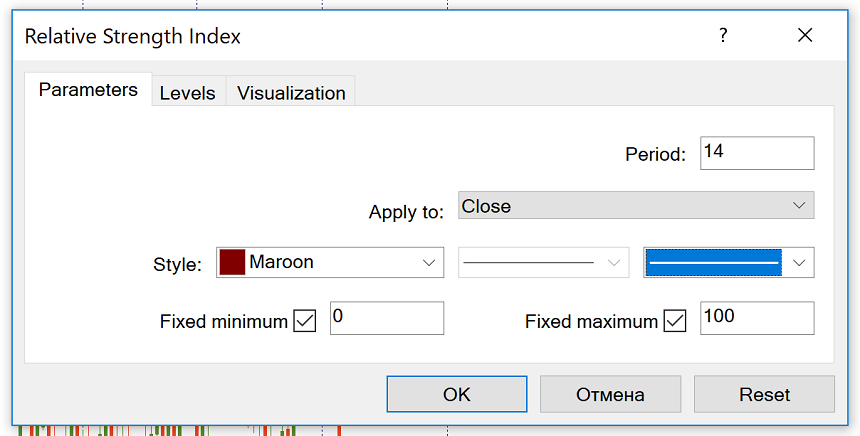

Par défaut, MetaTrader vous proposera d’avoir "14" comme nombre de périodes. Vous pouvez modifier ce paramètre si vous le souhaitez. Les traders à court terme utilisent normalement un RSI à 9 périodes, tandis que ceux qui préfèrent placer des trades à plus long terme choisissent un RSI à 25 périodes. Plus la période est courte, plus l'indicateur fera de fluctuations.

Comment l'interpréter .

Les lectures de l’indicateur fluctuent entre 0 et 100. Vous pouvez également ajouter une ligne médiane à 50. Si le RSI est au-dessus de ce point, le momentum est considéré comme positif et il est plus logique de rechercher des opportunités d’achat. Lorsque le RSI passe sous la barre des 50, cela indique une nouvelle tendance baissière du marché. Par conséquent, envisagez de placer des trades de vente.Comme d'autres oscillateurs, le RSI permet de savoir quand l'actif est suracheté ou survendu. Pour le RSI, vous devez surveiller les niveaux 70 et 30. Si le RSI dépasse 70, cela signifie que le marché est en surachat et peut se corriger. Si le RSI tombe en dessous de la ligne 30, l’actif est survendu et peut revenir à des niveaux plus élevés.

Notez cependant que cette approche ne convient pas pour le trading sur les tendances fortes lorsque le RSI peut rester suracheté ou sur-vendu pendant de longues périodes. Si vous avez des signaux d’une forte tendance sur le marché, envisagez de vendre lorsque le RSI est survendu dans une tendance baissière et d’acheter lorsque le RSI est suracheté dans une tendance haussière.

Globalement, la qualité des signaux RSI augmente lorsque vous ne suivez que les signaux qui vont dans la direction de la tendance lorsque l'indicateur quitte des niveaux critiques. Par exemple, vous pouvez acheter pendant une tendance haussière lorsque le RSI dépasse 30.De plus, la divergence entre le RSI et le prix peut avertir d'un retournement du marché. Lorsque le nouveau plus haut du prix n’est pas confirmé par le nouveau plus haut du RSI, il s’agit d’une divergence baissière, ce qui est un signal négatif. Lorsque le prix forme un plus bas bas mais que le minimum du RSI est supérieur au précédent, c’est une divergence en faveur des taureaux.

Le RSI est souvent utilisé en combinaison avec un autre oscillateur, la MACD. Alors que le RSI mesure la variation de prix par rapport aux hauts et aux bas récents, le MACD mesure la relation entre deux MME. Ensemble, le RSI et la MACD forment un puissant combo.

Conclusion.

Un trader compétent devrait savoir ce qu'est le RSI et comment l'utiliser. Assurez-vous que votre analyse ne repose pas uniquement sur le RSI en incluant l’étude de l’évolution des prix ainsi que d’autres indicateurs techniques. N'oubliez pas que les signaux de l'indice de force relative (RSI) sont les plus fiables lorsqu'ils se conforment à une tendance à long terme.

Autres articles de cette section

- Graphique en Renko

- Heiken Ashi

- Politique d'assouplissement quantitatif

- Points Pivots

- Williams’ Percent Range (%R)

- Momentum

- Enveloppes

- La Puissance des Haussiers (Bulls Power) et la Puissance des Baissiers (Bears Power)

- Indicateur Average True Range (ATR)

- Comment trader en se basant sur les décisions des banques centrales ?

- CCI

- Parabolique SAR

- Stochastique

- Oscillateurs

- ADX

- Introduction aux indicateurs techniques

- Support et résistance

- Tendance

- Analyse technique

- Banques centrales : politique et effets

- Facteurs fondamentaux

- Analyse fondamentale

- Analyse technique vs analyse fondamentale