Zeitrahmen

Informationen sind keine Investitionsberatung

Ein Zeitrahmen ist ein Zeitraum, den ein Händler wählt, um den Markt zu analysieren. Es gibt mehrere Zeitrahmen in MetaTrader, die Sie im speziellen Panel finden können (klicken Sie dazu auf Ansicht - Symbolleisten - Zeitrahmen).

In MT4 gibt es Zeitrahmen von 1-Minuten-Charts (M1) bis hin zu Monatscharts (MN). Zeitrahmen von M1 bis M30 sind als klein oder niedrig bekannt, während Zeitrahmen von H4 bis MN als groß oder hoch bezeichnet werden. H1 ist irgendwo dazwischen.

Wenn Sie einen kleinen Zeitrahmen öffnen, sehen Sie die Dynamik des Preises nur für einen kleinen Zeitraum, z. B. einen Tag, wenn Sie M1 betrachten. Andererseits können Sie auf dem MN-Zeitrahmen sehen, wie sich der Preis während mehrerer Jahre verändert hat.

Welcher Zeitrahmen ist für den Handel am besten geeignet?

Händler fragen oft, welcher Zeitrahmen der beste ist. Es gibt keine allgemeingültige Antwort auf diese Frage. Vieles hängt von Ihrem Handelsstil und der Zeit ab, die Sie für den Handel haben. Kurz gesagt, wenn Sie Zeit haben, jeden Tag zu handeln und tolerant gegenüber Stress sind, können Sie kleine Zeitrahmen wählen, in denen Sie viele kleine Geschäfte tätigen können. Wenn Sie nicht viel Zeit haben und emotionale Situationen vermeiden wollen, könnten größere Zeitfenster die beste Option für Sie sein. Hier können Sie mehr über die Wahl des geeigneten Zeitrahmens erfahren.

Jeder Zeitrahmen ermöglicht es Ihnen, eine andere Sichtweise auf den Markt zu haben.

Einerseits können Sie mit kleineren Zeitrahmen die Preisaktion genauer betrachten. Wenn Sie ein Scalper sind, d.h. eine Person, die ein Geschäft nur für mehrere Minuten offen hält, müssen Sie hier arbeiten.

Andererseits, wenn Sie ein größeres Geschäft machen wollen, müssen Sie zu größeren Zeitrahmen wechseln. Zuerst einmal sieht man das Gesamtbild des Marktes, was war und was passiert. Zweitens kann der Kurs zufällige Bewegungen in Intraday-Charts machen. Diese Bewegungen werden auch als "Marktlärm" bezeichnet. Größere Zeitrahmen ermöglichen es Händlern, diese irreführenden Preisänderungen zu filtern und eine Handelsentscheidung auf der Grundlage der wirklich wichtigen Informationen zu treffen.

Beachten Sie, dass bestimmte Handelsstrategien die Verwendung eines bestimmten Zeitrahmens erfordern können. Schließlich denken Sie daran, dass Sie nicht nur auf einen Zeitrahmen beschränkt sind. Im Gegenteil, die Analyse über mehrere Zeitrahmen hinweg kann die Effizienz Ihres Handels erhöhen.

Multi-Zeitrahmen-Analyse

Moderne Handelssoftware ermöglicht es Händlern, die Kursentwicklung in vielen verschiedenen Zeiträumen zu verfolgen und schnell zwischen ihnen zu wechseln. Professionelle Händler haben längst erkannt, dass die Analyse mehrerer Zeiträume den Handel profitabler machen kann. Die klassische Lösung besteht darin, einen Satz von 3 Zeitrahmen zu verwenden. Weniger Zeitrahmen erlauben es nicht, falsche Signale herauszufiltern, während mehr Zeitrahmen Ihnen zu viele Daten zur Verarbeitung liefern.

Wenn Sie Ihre Zeitrahmen-Kombination wählen, wählen Sie zunächst den mittelfristigen Zeitrahmen aus, abhängig davon, wie lange Sie planen, Ihr Geschäft zu halten. Wählen Sie dann einen kleineren Zeitrahmen und einen größeren Zeitrahmen. Es ist gut, wenn der mittlere Zeitrahmen viermal größer als der kleine und viermal kleiner als der große ist (z. B.: H4-H1-M15).

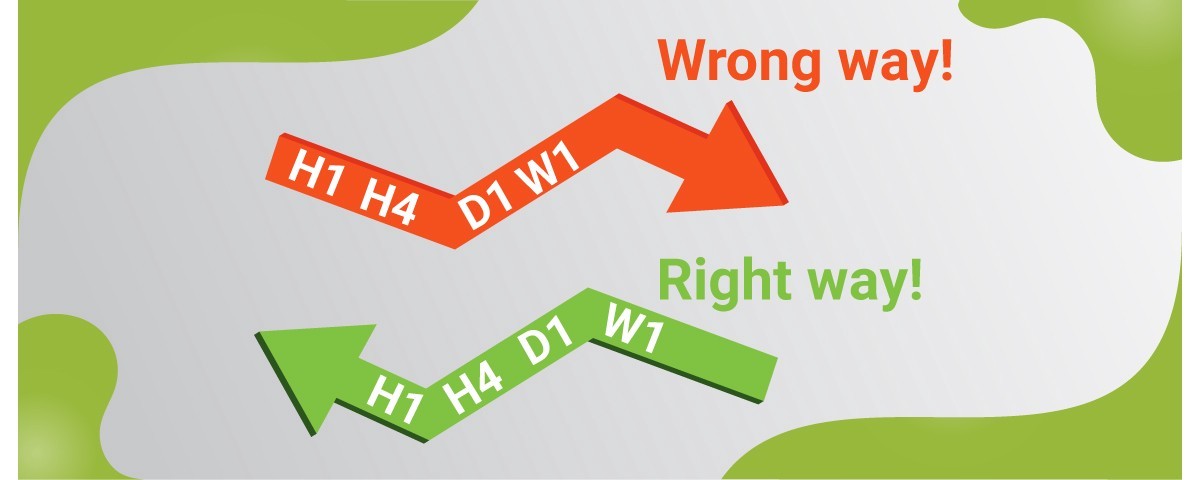

Nachdem Sie Ihre Zeitrahmen ausgewählt haben, können Sie die Analyse starten. Dabei ist es am wichtigsten, die Zeitrahmen in der richtigen Reihenfolge zu analysieren. Der richtige Weg ist, mit einem größeren Zeitrahmen zu beginnen und dann auf einen kleineren zu wechseln. Andernfalls besteht ein erhebliches Risiko, dass Sie sich für eine Idee mit geringer Erfolgswahrscheinlichkeit entscheiden, da Preisaktionen in kleinerem Zeitrahmen eine Form von Marktlärm sein können, der zu nichts führt, während eine Verschiebung in einem großen Zeitrahmen die Situation auch in einem kleinen Zeitrahmen verändern wird.

Der berühmte Händler Alexander Elder schlug das folgende Schema der Arbeit mit 3 Zeitrahmen vor:

- Großer Zeitrahmen: Identifizieren Sie den Gesamttrend mit Hilfe von 13 EMA und MACD.

- Mittlerer Zeitrahmen: Finden Sie einen Punkt, an dem eine Gegentrend-Korrektur mit dem Stochastischen Oszillator oder einem anderen Oszillator endet.

- Kleiner Zeitrahmen: Finden Sie einen Platz für Ihren Auftrag, indem Sie einen Pending-Auftrag verfolgen (Buy Stop oder Sell Stop). Ihr Handel sollte in die Richtung des Haupttrends gehen, den Sie auf dem großen Zeitrahmen sehen.

Diese Strategie, auch bekannt als Triple Screen System, ermöglicht es, Handelssignale zu erhalten, die die höchste Erfolgswahrscheinlichkeit haben. Der erste Zeitrahmen wird viele Signale erzeugen, während die beiden anderen Sie die besten von ihnen auswählen und einen präzisen Markteintritt vornehmen lassen.

Die Multi-Zeitrahmen-Analyse ist ein universelles Konzept für den Handel mit Finanzmärkten. Egal, ob Sie ein Scalper oder ein Positionshändler sind, stellen Sie sicher, dass Sie die Vorteile der Analyse mehrerer Zeiträume nutzen können.

Andere Artikel in dieser Sektion

- Renko-Chart

- Arten von Charts

- Heiken Ashi

- Quantitative Lockerungspolitik

- Pivot-Punkte

- Gleitender Mittelwert: bestimmen Sie einen Trend einfach

- Williams Prozent Range (%R)

- Relative Vigor Index

- Momentum

- Force index

- Envelopes

- Bullenmacht und Bärenmacht

- Average True Range

- Wie kann man mit Zentralbankentscheidungen handeln?

- CCI

- Standardabweichung

- Parabolic SAR

- Stochastik

- Relative-Stärke-Index

- Oszillatoren

- ADX - Average Directional Index

- Bollinger Bands

- Der gleitende Mittelwert

- Trendanzeige

- Einführung in die technische Indikatoren

- Unterstützung und Widerstand

- Trend

- Technische Analyse

- Die Bank of Japan

- Die Bank von England

- Die Europäische Zentralbank

- Die Us-Notenbank

- Die Zentralbanken: die Politik und Wirkungen

- Fundamentale Faktoren

- Fundamental Analyse

- Fundament Alanalyse gegen technischen Analyse