Relative Vigor Index

Informationen sind keine Investitionsberatung

Der Relative Vigor Index (RVI) misst die Stärke eines Trends, indem er den Schlusskurs eines Vermögenswertes mit seinem Handelsbereich vergleicht und die Ergebnisse glättet. Der Indikator basiert auf der Idee, dass in einem Bullenmarkt der Schlusskurs im Allgemeinen höher als der Eröffnungskurs ist. Dabei ähnelt der RVI dem stochastischen Oszillator. Der Unterschied zwischen den beiden besteht darin, dass der RVI den Schlusskurs relativ zum Öffnungskurs und nicht den Schlusskurs relativ zum Tiefpunkt vergleicht.

Wie man implementiert.

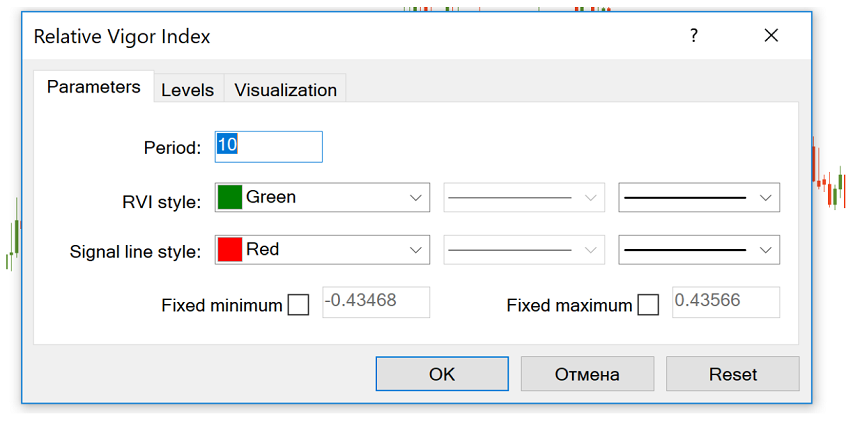

Der RVI ist im MetaTrader Standard Indikator Kit enthalten, so dass Sie es nicht herunterladen müssen. Gehen Sie zu "Einfügen", finden Sie "Indikatoren" und dann "Oszillatoren" - und Sie sehen den RVI. Der Indikator erscheint in einem separaten Fenster unterhalb des Kursdiagramms.

Der Wert von 10 gilt als der am besten geeignete Zeitraum. Der Indikator hat zwei Linien. Eine ist die RVI-Linie selbst, die andere ist eine Signallinie, die ein gleitender Mittelwert des Indikators mit der Periode von 4 ist.

Wie man es interpretiert.

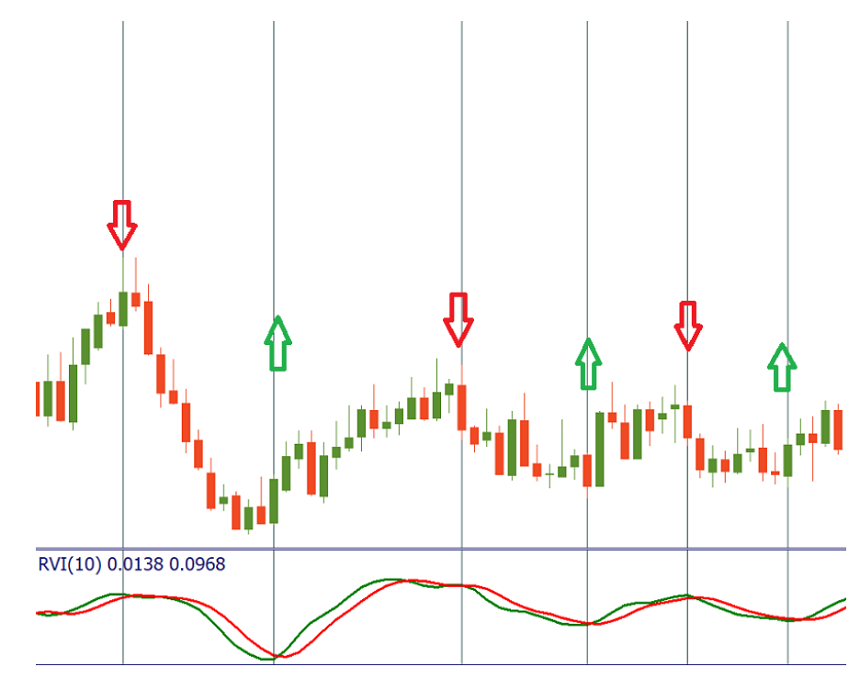

Der RVI schwingt über eine Mittellinie. Er wird wie viele andere Oszillatoren interpretiert, z. B. MACD und RSI. Insbesondere zeigt der RVI an, wann der Markt überkauft oder überverkauft ist und sendet Signale, wenn er vom Kurs-Chart abweicht. Überkaufte/überverkaufte Bedingungen. Wenn der Markt flau ist, suchen Sie nach dem RVI, um die überkauften (hohen) oder überverkauften (niedrigen) Bereiche zu verlassen, damit ein Signal zum Verkauf/Kauf kommt. Beachten Sie, dass der Indikator keine genauen Werte für überkaufte und überverkaufte Bereiche bietet, so dass Händler dies selbst herausfinden müssen. Darüber hinaus ist es wichtig, sich daran zu erinnern, dass Oszillatoren über einen längeren Zeitraum auf extremen Niveaus bleiben können. Signallinienüberkreuzungen. Achten Sie auf Überkreuzungen zwischen dem RVI und der Signallinie. Wenn der Indikator über die Signallinie steigt, ist es ein bullisches Zeichen. Wenn der Indikator unter die Signallinie fällt, ist dies ein bärisches Zeichen.

Konvergenz/Divergenz. Wenn das neue Kurshoch höher ist als das vorherige, während das neue RVI-Hoch niedriger ist als das vorherige (bärische Divergenz), suchen Sie nach dem RVI, der die Signallinie nach unten überschreitet, und dann verkaufen Sie. Wenn ein neues Kurstief unter dem vorherigen liegt, während das neue RVI-Tief höher ist als das vorherige (bullische Divergenz), suchen Sie nach dem RVI, der die Signallinie nach oben überschreitet, und dann kaufen Sie.

RVI ist nützlich für den Handel, kann aber falsche Signale geben, so dass es in Kombination mit anderen Indikatoren und Handelsinstrumenten verwendet werden muss.

Andere Artikel in dieser Sektion

- Zeitrahmen

- Renko-Chart

- Arten von Charts

- Heiken Ashi

- Quantitative Lockerungspolitik

- Pivot-Punkte

- Gleitender Mittelwert: bestimmen Sie einen Trend einfach

- Williams Prozent Range (%R)

- Momentum

- Envelopes

- Bullenmacht und Bärenmacht

- Average True Range

- Wie kann man mit Zentralbankentscheidungen handeln?

- CCI

- Standardabweichung

- Parabolic SAR

- Stochastik

- Oszillatoren

- Bollinger Bands

- Der gleitende Mittelwert

- Trendanzeige

- Einführung in die technische Indikatoren

- Unterstützung und Widerstand

- Trend

- Technische Analyse

- Die Bank of Japan

- Die Bank von England

- Die Europäische Zentralbank

- Die Us-Notenbank

- Die Zentralbanken: die Politik und Wirkungen

- Fundamentale Faktoren

- Fundamental Analyse

- Fundament Alanalyse gegen technischen Analyse