Pattern grafici

Le informazioni non possono essere considerate consigli di investimento

Vi è mai sembrato che l'universo volesse comunicare con voi mandandovi diversi segnali di pericolo? A volte questi segnali provenienti da fonti sconosciute vi aiutano a fuggire guai seri o prevenire danni irreparabili ai vostri effetti personali. Non tutte le persone hanno la capacità di decodificare i messaggi criptici che l'universo gli manda. Non necessariamente a causa del carattere non-superstizioso e nichilista, ma a causa della "barriera di lingua" che si frappone tra lui/lei e l'universo. Una volta che imparato il gergo dell'universo, sarete meglio armati contro le potenziali insidie che vi attendono nel vostro cammino di vita.

Anche il mercato FX ha il proprio linguaggio. I commercianti che si rifiutano di impararlo subiscono notevoli perdite finanziarie, non essendo in grado di riconoscere i suoi segnali di avvertimento. Uno degli elementi chiave del linguaggio FX sono i pattern grafici. Nel seguente tutorial imparerete a padroneggiarli e vi proteggerete contro le inversioni di tendenza pericolose e inaspettate, le false rotture, le oscillazioni e i bassi estremi.

I pattern grafici sono combinazioni di linee di supporto e di resistenza che aiutano a determinare se il trend si invertirà o continuerà. Di conseguenza, ci sono pattern di inversione e continuazione.

Pattern grafici di inversione

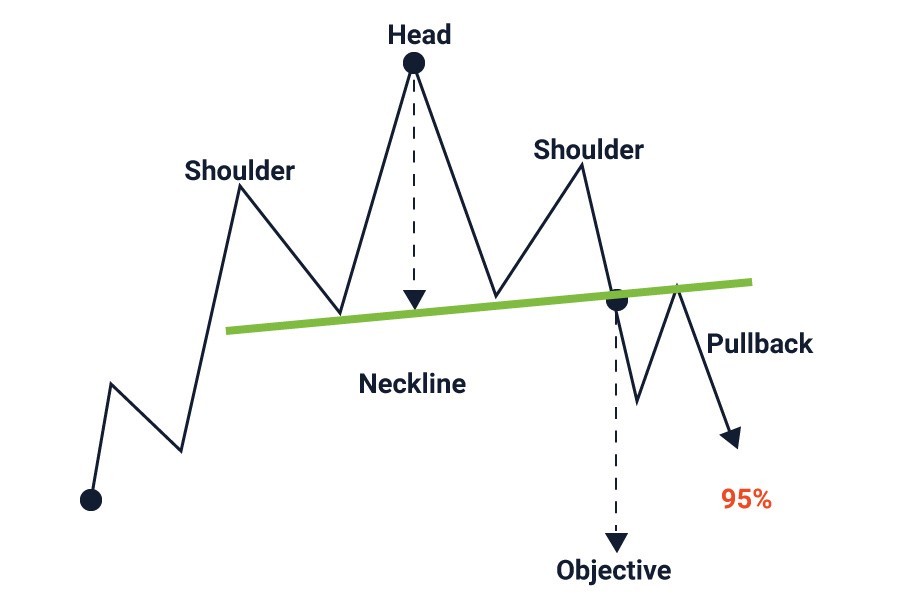

Head and shoulders (testa e spalle)

Il pattern head-and-shoulder si forma solitamente alla fine di un trend rialzista. Mentre il trend rialzista è visto come un periodo di alti e bassi successivi verso l'alto, il pattern head-and-shoulder illustra un indebolimento del trend.

Questo pattern è costituito da una testa (il secondo e più alto picco) e 2 spalle (i picchi più bassi) e una neckline (la linea che connette i punti più bassi dei due minimi e rappresenta un livello di supporto). La neckline può essere orizzontale o inclinata su/giù. Il segnale è più affidabile quando la pendenza è verso il basso piuttosto che verso l'alto.

Il pattern è confermato quando i prezzi rompono sotto la neckline dopo aver formato la seconda spalla. Una volta che accade, la coppia di valute dovrebbe iniziare un trend al ribasso. Così, viene piazzato un ordine di vendita sotto la neckline. Per ottenere il prezzo obiettivo, misurare la distanza tra il punto più alto della testa e la neckline. Questa distanza è approssimativamente quanto il prezzo si muoverà una volta rotta la neckline.

Notare che i prezzi spesso ritornano alla neckline dopo la frattura iniziale (mossa di "ritorno"). In questo caso la neckline, che doveva essere un supporto, funge da resistenza.

Head and Shoulders Inverso

Il pattern head-and-shoulders inverso è l'esatto opposto dell'head-and-shoulders. Si verifica alla fine di un trend al ribasso e indica un inversione rialzista.

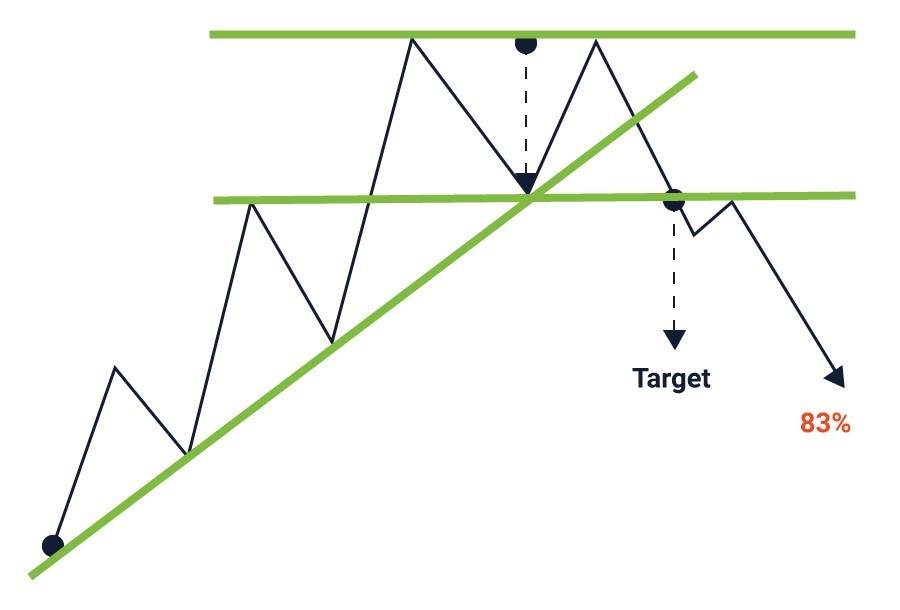

Double top

Anche il Double top di solito si forma alla fine di un trend rialzista. È una delle formazioni più comuni. Questo pattern è costituito da due picchi consecutivi di altezza simile (o quasi) con una depressione moderata tra di loro. La neckline è disegnata orizzontalmente attraverso il punto più basso di una depressione.

Il pattern è confermato quando i prezzi rompono sotto la neckline dopo aver formato la seconda spalla. Una volta che accade, la coppia di valute dovrebbe iniziare un trend al ribasso. Piazzate un ordine di vendita sotto la neckline. Per ottenere il prezzo obiettivo, misurare la distanza tra i picchi e la neckline. Questa distanza è approssimativamente quanto il prezzo si muoverà una volta rotta la neckline. Una volta rotta, la neckline comincia ad agire come resistenza. Una mossa di ritorno è possibile qui.

Double bottom

Il double bottom è l'esatto opposto dell'head-and-shoulders. Si verifica alla fine di un trend al ribasso e indica un inversione rialzista.

I pattern simili con 3 picchi/3 depressioni sono chiamati Triple top/bottom. Il principio è lo stesso.

Pattern grafici di continuazione

I pattern grafici di continuazione si verificano durante una pausa nel trend attuale e indicano che esso riprenderà.

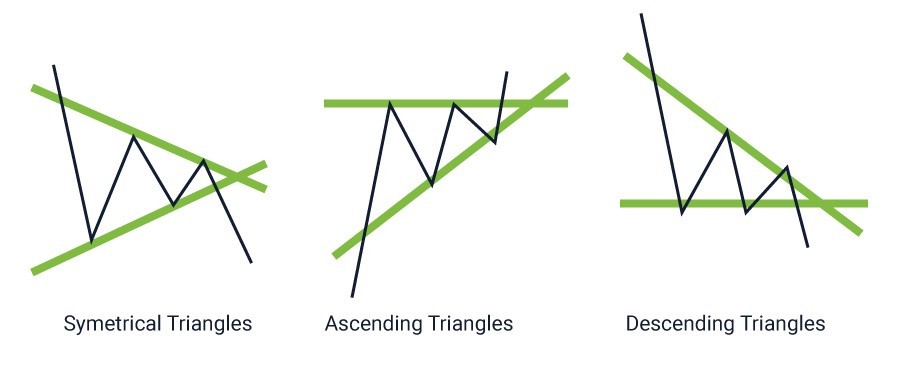

Triangoli

I triangoli sono facilmente riconoscibili. Il miglior modo di negoziare con essi, è negoziare sulle rotture. Il trading all'interno del triangolo è più rischioso e richiede maggiore esperienza.

Ci sono 3 tipi di triangoli. Il triangolo ascendente è considerato un pattern rialzista, il triangolo discendente - un pattern ribassista, mente il triangolo simmeteico - un pattern neutrale.

Nel caso di un triangolo simmetrico, né i tori né gli orsi dominano il mercato. La linea di supporto è inclinata verso l'alto e la linea di resistenza è inclinata verso il basso approssimativamente allo stesso angolo. La rottura può essere in qualsiasi direzione. La cosa certa è che alla fine succederà. Di conseguenza, si possono collocare gli ordini di entrata sopra i massimi più bassi e sotto i minimi più alti. Quando uno degli ordini viene colpito, annullate l'altro.

Il triangolo ascendente dimostra che i tori stanno diventando più forti poiché riescono a spingere i prezzi fino a un certo livello, mentre gli orsi si stanno indebolendo e permettono ai prezzi di formare minimi più alti. La linea di resistenza è relativamente piatta o orizzontale e la linea di supporto pende verso l'alto. Nella maggior parte dei casi (ma non sempre) il prezzo romperà dopo la resistenza. Impostate l'ordine di entrata sopra la linea di resistenza e sotto i minimi più alti.

Il triangolo discendente dimostra che gli orsi stanno diventando più forti poiché riescono a tirare i prezzi giù fino a un certo livello, mentre i tori si stanno indebolendo e permettono ai prezzi di formare minimi più bassi. La linea di resistenza è in pendenza verso il basso e la linea di supporto è relativamente piatta o orizzontale. Nella maggior parte dei casi (ma non sempre) il prezzo romperà dopo il supporto. Impostate l'ordine di entrata sotto la linea di supporto e sopra i massimi più bassi.

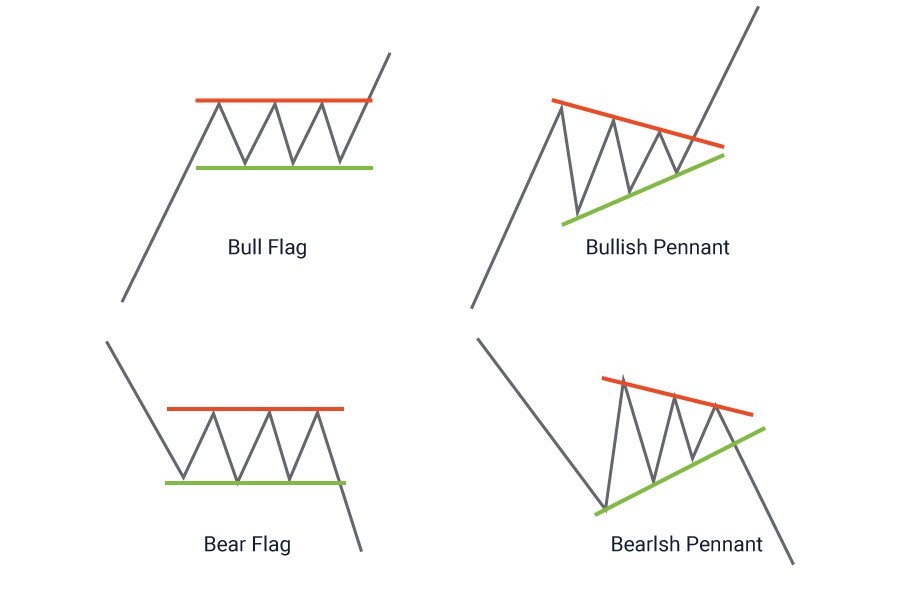

Flag e pennant (Bandiera e bandierina)

Pennant e Flag sono pattern di continuazione a breve termine tra i più affidabili.

Questi pattern si formano quando c'è un movimento di prezzo forte seguito da una fase di consolidamento. Una Flag è composta da 2 linee di trend parallele (supporto e resistenza) che sono inclinate contro il trend precedente. Un Pennant è costituito da due linee di trend convergenti che partono larghe e convergono. È un triangolo simmetrico di brevissimo termine.

Bisogna sempre negoziare Flag e Pennant nella direzione del trend precedente, e piazzare gli ordini sopra la linea di resistenza (per i trend rialzisti) o sopra la linea di supporto (per i trend ribassisti).

Cunei (Wedges)

I Cunei sono molto simili ai triangoli. La differenza è che i cunei presentano una pendenza significativa contro il trend precedente.

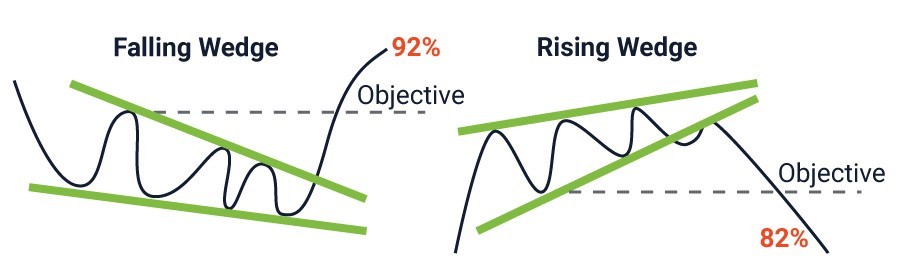

Un Cuneo ascendente si forma quando il prezzo si consolida tra le linee di supporto e resistenza al rialzo. Se il cuneo ascendente si forma dopo un trend rialzista, è di solito un pattern di inversione ribassista. Se si forma durante un trend ribassista, potrebbe segnalare una continuazione dello spostamento verso il basso.

Un Cuneo discendente si forma quando il prezzo si consolida tra le linee di supporto e resistenza al ribasso. Se il cuneo discendente si forma dopo un trend ribassista, è di solito un pattern di inversione rialzista. Se si forma durante un trend rialzista, potrebbe segnalare una continuazione dello spostamento verso l'alto.

Rettangoli

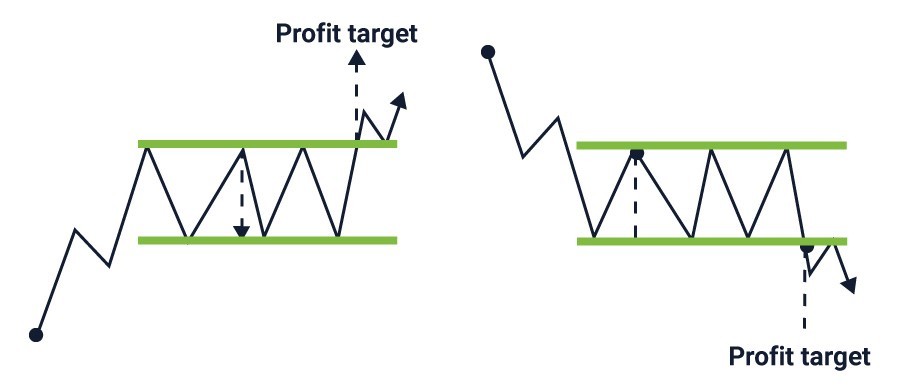

Il Rettangolodescrive un pattern di prezzo dove domanda e offerta sembrano perfettamente bilanciate per un periodo prolungato di tempo. La coppia di valute si muove in un intervallo ristretto, trovando un supporto alla base del rettangolo e toccando la resistenza nella parte superiore del rettangolo. I prezzi prima o poi romperanno questo movimento laterale. La rottura sarà più probabile essere al rialzo, se il precedente trend era rialzista e al ribasso, se il trend precedente era ribassista. Tuttavia, il rettangolo può diventare un pattern di inversione.

Altri articoli in questa sezione

- Fan Lines di Fibonacci

- Espansioni di Fibonacci

- Come usare i ritracciamenti di Fibonacci

- Pattern di inversione con candele

- Pattern di continuazione con candele

- Come gestire il rumore del mercato?

- Come fare il backtest di una strategia di trading

- Oscillatore Gator

- Market Facilitation Index

- Awesome Oscillator

- Range

- Alligatore

- Teoria di Bill Williams

- Frattali

- Alla scoperta degli indicatori di Gann

- Come creare la propria strategia di trading?

- Pattern di candele

- Trend trading

- Carry trade

- Swing trading

- Position trading

- Day trading

- Lo scalping

- Stili di trading

- Cosa sono gli strumenti di Fibonacci?

- Psicologia

- Come individuare un’inversione del mercato

- Candele giapponesi

- Trends

- Condizioni e fasi del mercato