Bill Williams est le créateur de certains des indicateurs de marché les plus populaires : Awesome Oscillator, Fractals (fractales), Alligator et Gator.

Ne perdez pas votre temps - analysez l'influence du NFP sur le dollar américain!

Avis de collecte de données

Nous conservons un enregistrement de vos données pour gérer ce site web. En cliquant sur le bouton, vous acceptez notre politique de confidentialité.

Guide pour débutant Forex

Votre guide ultime dans le monde du trading.

Consultez votre boîte de réception !

Dans notre e-mail, vous trouverez notre guide Forex. Appuyez simplement sur le bouton pour l'obtenir !

Avertissement sur les risques : Les ᏟᖴᎠ sont des instruments complexes et ils présentent un risque élevé qui peut vous faire perdre de l'argent rapidement en raison de l'effet de levier.

68,53 % des investisseurs particuliers perdent de l'argent lorsqu'ils tradent des ᏟᖴᎠ avec ce fournisseur.

Vous devez vous demander si vous comprenez le fonctionnement des ᏟᖴᎠ et si vous pouvez vous permettre de prendre des risques élevés qui peuvent mener à d'importantes pertes d'argent.

2022-08-26 • Mis à jour

Les informations données ne sont pas des conseils en investissement

Combien de fois avez-vous pris une décision sans même y réfléchir ? Soyons honnête ... bien trop souvent. Parmi ces décisions, il y en a probablement beaucoup que vous regrettez. D'autre part, une réflexion analytique approfondie prend plus de temps mais vous aide à comprendre des situations complexes. La différence entre la prise de décision intuitive et analytique est le thème principal de "Thinking, Fast and Slow", le livre écrit par le célèbre économiste et lauréat du prix Nobel Daniel Kahneman. Ce livre explique comment les gens prennent leurs décisions et pourquoi des erreurs se produisent au cours de ce processus. Dans cet article, nous allons essayer d'appliquer les principaux enseignements tirés du livre pour les appliquer au trading.

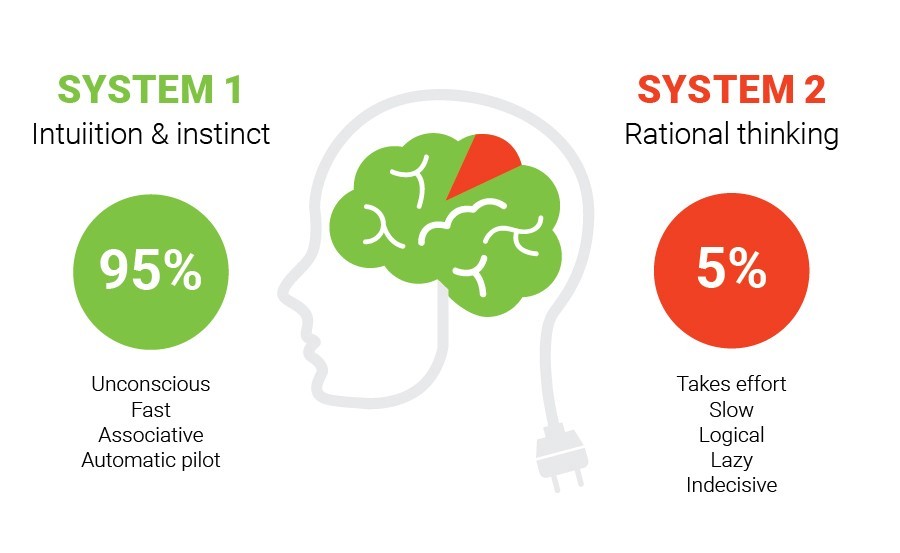

Selon le livre, nous avons deux systèmes de pensée – le système 1 et le système 2. Le premier système est automatique, et vous le mettez en œuvre instantanément C'est ainsi que votre cerveau fonctionne : il voit le problème, le compare avec l'expérience passée et vous propose une solution. Lors de certaines situations de la vie quotidienne, il suffit d'un éclair pour arriver à une décision finale. Par exemple, combien de temps vous faut-il pour comprendre que l'odeur que vous sentez provient de votre plat préféré ? On suppose que juste quelques secondes sont nécessaires. Le système 2 nécessite une analyse plus complexe. Ici, vous devez utiliser vos compétences, vos connaissances et utiliser votre cerveau de manière plus approfondie.

Voyons comment ces deux systèmes fonctionnent dans le cadre du trading. Par exemple, à quoi peut penser un trader expérimenté lorsqu'il lit les nouvelles présentées ci-dessous ?

La première chose qui vient à l'esprit de tout trader est la suivante : "C’est le moment d'acheter des actifs à risque !" Votre esprit fait le tri avec tous les actifs à risque que vous connaissez (y compris les actions, les devises des matières premières, les indices, etc.)

Mais que faut-il acheter pour éviter les erreurs ? Pour répondre à cette question, le système 2 se met en marche et vous commencez à analyser quels sont les actifs qui valent vraiment la peine d'être trader dès maintenant. Vous recherchez des confirmations, telles que des figures de chandeliers, des figures chartistes et des niveaux significatifs. Ce n'est qu'après une analyse approfondie traitée par le système 2 que vous prenez votre décision.

Même si le système 1 est généralement précis, il y a des situations où il est en retard. En fait, le système 1 cherche parfois une réponse plus facile aux questions qui lui ont été posées.

Par exemple, après avoir entendu parler d'un rallye haussier sur les marchés, vous pouvez vous lancer dans un trade sans réfléchir, suivi par des émotions et la peur de passer à côté. Mais malgré votre attente de succès, le marché a pris une autre direction. C'est parce que vous avez ignoré les signaux importants qui indiquaient le changement d'une tendance.

Un autre aspect intéressant auquel M. Kahneman prête attention se nomme WYSIATI – "what you see is all there is" ce qui signifie "ce que vous voyez est tout ce qu'il y a" Cette expression reflète un phénomène qui consiste à tirer des conclusions sur la base d'informations limitées. Avec le système WYSIATI, un trader peut tirer de fausses conclusions sur le marché en se basant sur une quantité limitée d'informations. En raison de l'automatisme du système 1, notre esprit identifie les liens apparents entre les événements. Ensuite, le jugement ou l'impression formé est confirmé par le système 2.

En raison de WYSIATI, les erreurs suivantes se produisent assez souvent.

Vous souvenez-vous du niveau de support ou de résistance que vous considériez trop fort pour casser en attendant un rebondissement ? Tout à coup, ce niveau a été franchi, et vous avez perdu votre confiance dans les statistiques. Comme l'a écrit Kahneman, “de nombreux faits dans le monde sont dus au hasard, y compris des accidents d'échantillonnage”. Par conséquent, vous devez toujours avoir une vue d'ensemble et comprendre ce qui se passe sur le marché, les événements qui se produisent en ce moment et suivre le sentiment de risque. Pour en savoir plus, consultez le calendrier économique et nos conseils pour comprendre le sentiment de risque.

Vous ouvrez un graphique du S&P500, vous attendez le gap et vous ouvrez un ordre de vente. Vous oubliez qu'il existe différents types de gaps, dont les gaps de continuation et les gaps communs. Le fameux fait de combler les gaps est lié aux gaps communs, tandis que les gaps de continuation se produisent lors d'une forte tendance à la hausse ou à la baisse. En tradant le S&P500 qui évolue dans une tendance à la hausse, vous avez été confronté à une tendance de continuation et avez perdu votre argent. Nous vous recommandons donc de vous familiariser avec tous les faits possibles avant de vous lancer dans un trade.

Pour conclure l'article basé sur l'étude de M. Kahneman, rappelons cinq conseils importants pour éviter les tours d'esprit causés par le Système 1.

Bill Williams est le créateur de certains des indicateurs de marché les plus populaires : Awesome Oscillator, Fractals (fractales), Alligator et Gator.

Les stratégies de tendance sont intéressantes, elles peuvent donner d'excellents résultats sur tous les intervalles de temps et avec tous les types d'actifs. L'idée principale de la stratégie ADX basée sur les tendances est d'essayer d'identifier le début de la tendance.

Les stratégies de contre-tendance sont toujours les plus hasardeuses mais aussi les plus rentables. Nous avons le plaisir de vous présenter une excellente stratégie de contre-tendance qui fonctionne sur tous les marchés et avec tous les actifs.

Votre demande a été acceptée.

Nous vous appellerons lors de l'intervalle de temps que vous aurez choisi

La prochaine demande de rappel pour ce numéro de téléphone sera disponible dans 00:30:00

Si vous avez un problème urgent, veuillez nous contacter via le

Chat en direct

Erreur interne. Veuillez réessayer ultérieurement