Bill Williams è il creatore di alcuni degli indicatori di mercato più popolari: oscillatore Awesome, frattali, Alligator e Gator.

Non perdere tempo: analizza l’influenza dei NFP sul dollaro statunitense!

Avviso sulla raccolta dei dati

Manteniamo un registro dei tuoi dati per gestire questo sito web. Cliccando il pulsante accetti la nostra Informativa sulla privacy.

Guida Forex per i principianti

Una grande guida al mondo del trading.

Controlla la cartella “In arrivo”!

Nella nostra email troverai la Guida Forex. Premi il pulsante per ottenerla!

Avviso di rischio: I ᏟᖴᎠ sono strumenti complessi che comportano un rischio elevato di perdere denaro rapidamente per via della leva.

Il 68,53% degli investitori retail perde denaro negoziando ᏟᖴᎠ con questo provider.

Dovresti considerare se comprendi come funzionano i ᏟᖴᎠ e se puoi permetterti di correre il rischio di perdere il tuo denaro.

2022-08-26 • Aggiornato

Le informazioni non possono essere considerate consigli di investimento

“Per avere successo nel trading, ho bisogno di anni di esperienza!”

Quanti di voi la pensano allo stesso modo? Beh, probabilmente non avete mai sentito parlare di Richard Dennis che ha formato un gruppo di trader principianti, chiamato “Turtle traders”, che ha guadagnato 100 milioni di dollari in un breve periodo. Questi trader hanno dimostrato che seguendo un semplice insieme di regole anche un principiante può guadagnare una somma di denaro significativa.

Il nome insolito di questo gruppo non ha niente a che fare con la velocità del trading. Come per la maggior parte delle idee, il piano di formare trader non qualificati è nato da una disputa tra gli americani Richard Dennis e William Eckhardt, due trader di materie prime. La loro discussione riguardava l’importanza di capacità ed esperienza nel trading. Dennis sosteneva l’idea che fosse possibile formare le persone per farle diventare grandi trader, mentre il suo amico Eckhardt credeva nel potere della genetica. Per risolvere la disputa, i due trader decisero di pubblicare un annuncio sul Barron’s Journal, sul Wall Street Journal e sul New York Times. Di tutti i candidati ne scelsero 23 e li invitarono a Chicago per fare trading con piccoli conti.

“Cresceremo i trader come crescono le tartarughe a Singapore”, ha affermato Dennis.

Questo è il motivo per cui i trader venivano chiamati “tartarughe”. Forse hai visto un riferimento alla “tartaruga” nel libro “Street Smarts: High Probability Short-Term Trading Strategies” di Laurence Connors e Linda Raschke in cui autori hanno sviluppato una strategia chiamata “Turtle soup” basata sullo studio di Chicago.

Richard Dennis, conosciuto anche come “Prince of Pit” è un noto trader di materie prime. Riuscì a trasformare un investimento di 1.600$ in 200 miliardi di dollari in circa 10 anni: ebbe successo con il trading nel mercato della soia nel 1974 quando guadagnò 500.000$. Raddoppiò la somma entro la fine dello stesso anno diventando un milionario. William Eckhart è suo amico e fondatore della società di gestione alternativa degli investimenti “Eckhardt Trading Company” che controlla oltre 1 miliardo di dollari in conti gestiti, prodotti offshore e onshore. Essendo un matematico, Eckhart riteneva che fosse necessaria una solida serie di analisi e statistiche per raggiungere risultati di trading significativi.

Vediamo la semplice strategia che i due milionari hanno insegnato ai “Turtle traders”.

Le “tartarughe” preferivano negoziare gli asset dei mercati liquidi. Puoi scegliere qualsiasi coppia di valute, materie prime (petrolio, oro, argento) e futures su indici azionari (S&P500, DAX30).

Per identificare il punto di entrata perfetto i trader lavoravano con i timeframe giornalieri.

La magia della “Turtle strategy” si basava su una formula semplice:

Tendenze + Breakout = Profitti.

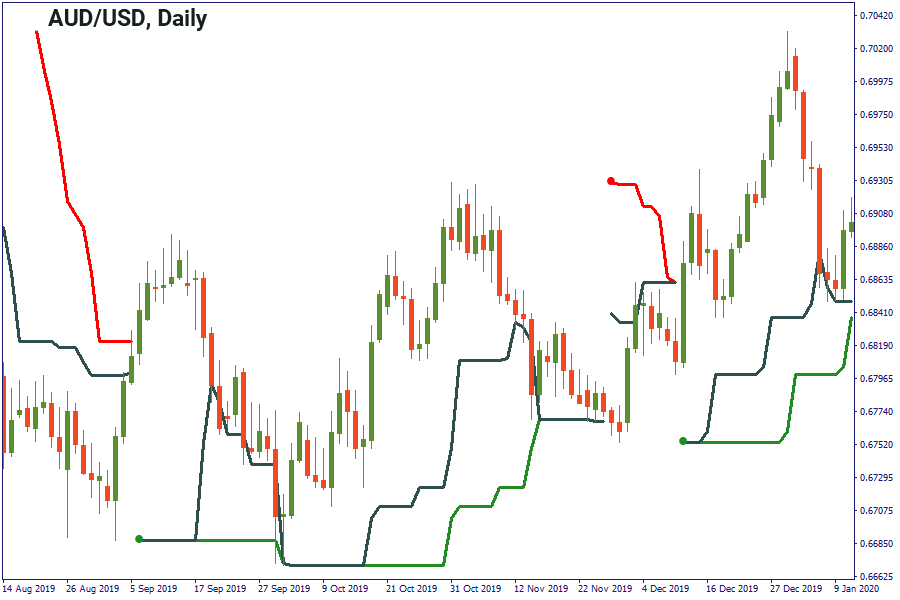

In generale, le “tartarughe” erano trend-followers e osservatori di rotture. Aprivano una posizione lunga o corta dopo il breakout al rialzo o al ribasso e poi mantenevano la loro posizione aperta fino a quando la tendenza restava forte. Come puoi immaginare, aprivano una posizione lunga dopo un breakout al rialzo o una corta in caso di un breakout al ribasso. Le tartarughe aprivano una posizione lunga o corta ogni volta che si verificava un breakout solo se non superava i loro limiti di rischio. C’erano due sistemi per entrare nel mercato.

1 — Il sistema a breve termine basato sul breakout a 20 giorni.

Le tartarughe entravano nel mercato quando il prezzo aveva rotto il massimo o il minimo di 20 periodi. La rottura era confermata con 1 pip sopra il massimo/minimo di 20 giorni. L’entrata sul breakout a 20 giorni era implementata solo se il breakout precedente era fallito. Questa idea è nota come “regola del contrario” e sostiene che la gente si aspetta che accada di nuovo la stessa cosa. Lo Stop Loss è un minimo di 10 giorni per le posizioni lunghe e un massimo di 10 giorni per le posizioni corte.

2 — Il sistema a lungo termine basato sul breakout a 55 giorni

Questo pattern veniva negoziato quando un trader seguiva tendenze del mercato più ampie. Se i trader sceglievano questo modello dovevano attenersi alla regola dei 55 giorni ed entrare sempre in caso di un breakout.

Quando le tartarughe facevano trading aprivano una posizione con un’unità di rischio. Successivamente, si accumulavano in unità uguali a seconda della direzione in cui si spostava la tendenza. Le unità di rischio erano l’elemento chiave del sistema.

Fai attenzione alla dimensione della posizione

I trader adeguavano le dimensioni della loro posizione in base alla volatilità dell’asset. La regola di base era la seguente: un trader doveva scegliere la dimensione della posizione corretta per un determinato asset in dollari. Ogni posizione poteva essere aumentata o ridotta nelle cosiddette unità di rischio. Dennis fornì alle tartarughe una formula che li aiutava a identificare il numero di unità a rischio. Questa formula era basata sul calcolo di “N” che rappresentava la volatilità di un determinato mercato. Era l’Average True Range (ATR) di 20 periodi.

Vediamo come era calcolato prendendo come esempio la coppia GBP/USD.

Il 5 settembre, il valore dell’ATR per la coppia GBP/USD era 0,0104. Questo è il nostro N. Ciò significa che il movimento giornaliero medio di GBP/USD è di 104 pip. Convertiamo i dati in USD. Con una dimensione del contratto di 1.000$, avremo:

Volatilità del dollaro = 0,0104 * 1000 = 10,4$

Se la valuta di quotazione non è USD, bisogna convertirla in USD.

Le tartarughe aggiustavano sempre le loro posizioni usando “fette di rischio” uguali, note come unità. Un’unità rappresenta l’1% del rischio. Ad esempio, con un conto di 10.000$, un’unità ha un valore monetario di 100$.

Calcoliamo quanti contratti richiede il “Turtle system” per il trading di GBP/USD:

Dimensione dell’unità = 100$ / 10,4$ = 9 contratti.

Quindi, per il trading di GBP/USD il “Turtle system” negozierebbe multipli di 9 contratti per questo tipo di dimensioni del conto.

Incrementare una posizione

Se le condizioni lo consentivano, le tartarughe aumentavano la loro posizione a un rischio massimo ripartito. Anche questo si basava sulla volatilità e sul calcolo di “N”. Le tartarughe aumentavano la loro posizione di N o ½ N.

Le tartarughe seguivano regole molto rigide sugli Stop Loss. Anche essi venivano calcolati in base alla misura “N”. Per limitare i rischi veniva utilizzata la regola del 2%: se la posizione si spostava contro un trader di oltre 2*N veniva sempre chiusa. Spostavano anche gli Stop Loss.

Gli studenti di Richard Dennis dovevano utilizzare gli ordini limite invece degli ordini di mercato. Ci si aspettava che gli ordini si riempissero ad un prezzo migliore rispetto al prezzo di mercato attuale.

Per le tartarughe era difficile posizionare Take Profit perfetti poiché avevano paura di perdere buoni movimenti del prezzo. Secondo le loro regole, se un trader ha una posizione lunga e il prezzo inizia a scendere, dovrebbe uscire al minimo di 10 giorni. Se invece un trader ha una posizione corta e il prezzo inizia a salire, dovrebbe uscire al massimo di 20 giorni.

Consideriamo il sistema a breve termine prendendo come esempio il grafico di GBP/USD. Come puoi vedere dal grafico qui sotto, il prezzo si è mosso all’interno di una tendenza ribassista. Il 4 settembre il prezzo ha rotto la linea di tendenza discendente e il giorno successivo ha raggiunto il massimo di 20 giorni. Il massimo di 20 giorni era il livello di 1,2308. Abbiamo aperto una posizione lunga a 1,2309 (1 pip sopra il massimo). Dopodiché abbiamo cercato i punti in cui aggiungere alla nostra posizione iniziale. Con N uguale a 0,0104, avevamo i dati seguenti:

+1 unità: 1,2309+1/2*0,0104 = 1,2361

+ 1 unità: 1,2361+1/2*0,0104= 1,2413

+1 unità: 1,2413+1/2*0,0104=1,2465

Abbiamo aggiunto unità (aperto più posizioni) ai prezzi sopra. All’inizio il nostro Stop Loss era posizionato a 1,2309-2*N = 1,2101, ma lo abbiamo spostato quando abbiamo aperto più posizioni. L’ultimo era posizionato a 1,2257.

Dopo diversi giorni di aumento, il prezzo ha iniziato a scendere. Abbiamo chiuso la nostra posizione quando è sceso sotto il minimo di 10 giorni a 1,2412.

Può essere difficile contare i 20 giorni in cui il prezzo raggiungerà un certo punto. Di conseguenza, potresti immettere la posizione ed uscire troppo presto. Fortunatamente, sul sito ufficiale di MT puoi trovare un link all’indicatore “Turtle trade” che conta i giorni per te e ti aiuta a identificare il punto di entrata corretto.

Il sistema “Turtle trade” era rivoluzionario per i tempi dell’esperimento e ha dimostrato che i trader non hanno bisogno di alcuna competenza per guadagnare denaro con il trading. Tuttavia, bisogna essere pazienti e attendere quante più conferme possibile. I mercati sono più movimentati oggi rispetto al XX secolo, ecco perché devi sempre prendere decisioni di investimento ragionevoli.

Bill Williams è il creatore di alcuni degli indicatori di mercato più popolari: oscillatore Awesome, frattali, Alligator e Gator.

Le strategie di tendenza funzionano bene: possono dare risultati significativamente buoni in qualsiasi timeframe e con qualsiasi asset. L'idea principale della strategia ADX di cercare di cogliere l'inizio della tendenza.

Le strategie di trading contro tendenza sono le più pericolose, ma anche le più redditizie. Siamo lieti di presentarti un'eccellente strategia di trading contro tendenza per lavorare in qualsiasi mercato e con qualsiasi asset.

La vostra richiesta è accettata.

Ti chiameremo durante l’intervallo di tempo che hai scelto

La successiva richiesta di richiamata per questo numero di telefono sarà disponibile in 00:30:00

Se hai un problema urgente, ti preghiamo di contattarci tramite

chat live

Errore interno. Si prega di riprovare più tardi