Bill Williams è il creatore di alcuni degli indicatori di mercato più popolari: oscillatore Awesome, frattali, Alligator e Gator.

Non perdere tempo: analizza l’influenza dei NFP sul dollaro statunitense!

Avviso sulla raccolta dei dati

Manteniamo un registro dei tuoi dati per gestire questo sito web. Cliccando il pulsante accetti la nostra Informativa sulla privacy.

Guida Forex per i principianti

Una grande guida al mondo del trading.

Controlla la cartella “In arrivo”!

Nella nostra email troverai la Guida Forex. Premi il pulsante per ottenerla!

Avviso di rischio: I ᏟᖴᎠ sono strumenti complessi che comportano un rischio elevato di perdere denaro rapidamente per via della leva.

Il 68,53% degli investitori retail perde denaro negoziando ᏟᖴᎠ con questo provider.

Dovresti considerare se comprendi come funzionano i ᏟᖴᎠ e se puoi permetterti di correre il rischio di perdere il tuo denaro.

2022-08-26 • Aggiornato

Le informazioni non possono essere considerate consigli di investimento

Ogni trader vuole ottenere i migliori risultati, ma solo i trader intelligenti comprendono l'importanza dell'analisi delle prestazioni delle proprie operazioni quotidiane. Immagina: apri operazioni casuali e ottieni dei profitti da alcune di esse, ma senza buoni dati non riuscirai a seguire la situazione. L'analisi delle tue prestazioni di trading è particolarmente importante quando stai testando o sviluppando un nuovo sistema di trading. Questo articolo tratta le metriche principali di performance nel trading che ti permettono di esaminare le tue azioni di trading e ti aiutano a creare un approccio di trading perfetto.

Come avrai intuito dalla parte introduttiva, il termine “performance di trading” si riferisce a un metodo di valutazione dei risultati di un trader. Un trader può utilizzare diverse metriche per ottenere una valutazione adeguata e trarre una conclusione.

L'esempio più semplice di metrica è il ritorno sul capitale (Return on capital - ROC). Viene calcolato come la somma dell'utile diviso per il capitale investito. Ad esempio, se depositi 1.000$ e guadagni 200$ in un periodo specifico, il tuo ritorno sarà del 20%.

Oltre al ritorno sul capitale ci sono altre misure che puoi utilizzare per valutare i tuoi risultati di trading. Nel prossimo paragrafo parleremo delle tecniche più popolari.

Esistono diversi modi per monitorare la tua performance nel trading. Alcuni trader utilizzano Microsoft Excel dove elencano il loro deposito, la dimensione del lotto per ordine, lo spread, il Take Profit e lo Stop Loss. Sulla base di questi dati calcolano automaticamente le metriche principali per l'analisi delle prestazioni, incluso il prezzo obiettivo medio di vincita/perdita, ecc. Se fai trading su MetaTrader 4 o 5 puoi utilizzare gli strumenti forniti da questi software.

Generare rapporti di prestazioni con MT

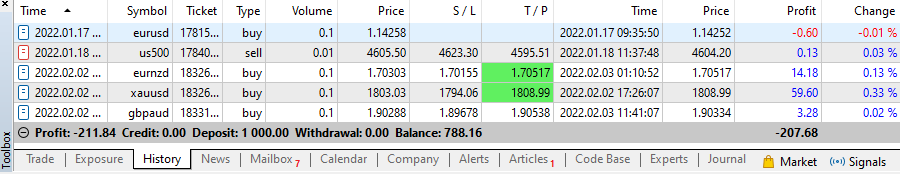

Se desideri visualizzare la tua performance di trading su MetaTrader, apri la finestra "Strumenti del trader" e scegli "Cronologia".

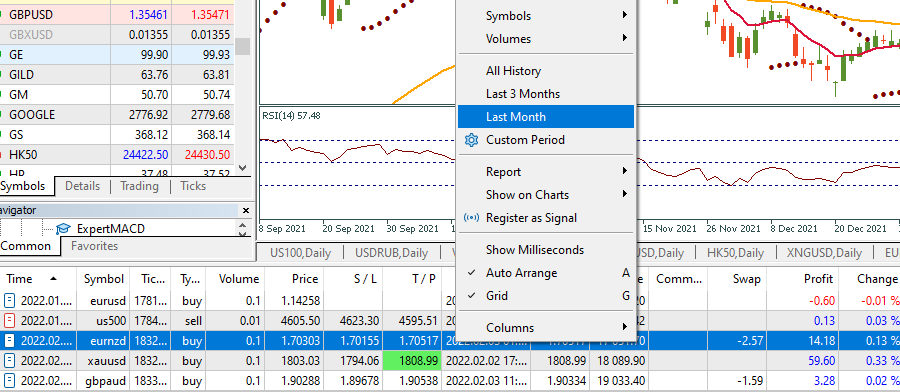

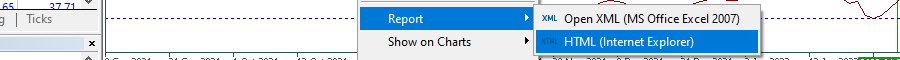

Fai clic con il pulsante destro del mouse sul grafico e scegli il periodo che desideri analizzare.

Noi abbiamo scelto un mese. Dopodiché fai clic su “Rapporto” e salvalo come HTML o XML. Se lo salvi come HTML potrai usare qualsiasi browser per aprire il file.

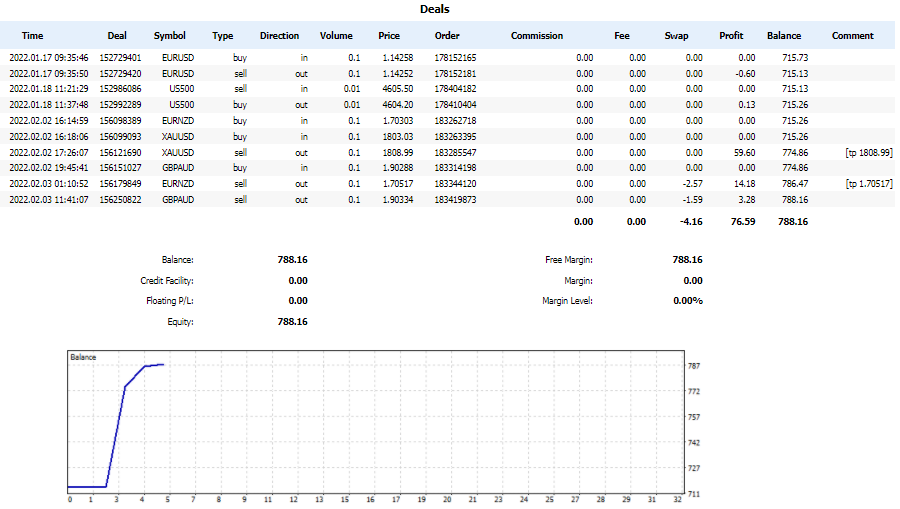

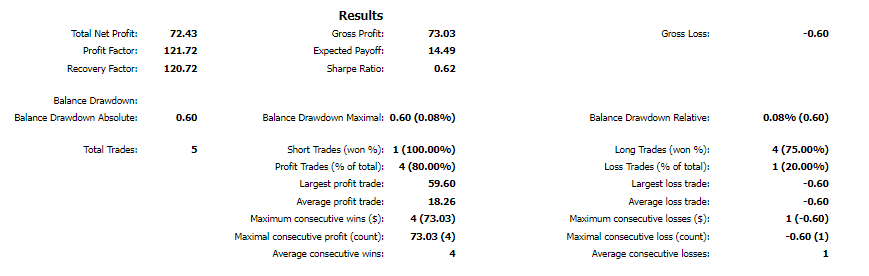

MetaTrader genererà un rapporto simile a questo:

Sotto il grafico, MetaTrader fornisce alcune statistiche di trading utili.

Scopriamo cosa significano queste metriche!

Prima di tutto, vediamo la differenza tra utile lordo e netto. L'utile lordo mostra il profitto prima di qualsiasi spesa o costo, mentre l'utile netto è il profitto del trader dopo che gli sono stati addebitati tutti i costi. Nel Forex questi costi possono essere costituiti dagli swap e dalle commissioni pagate al broker.

Il fattore profitto mostra quanti soldi hai guadagnato rispetto a quanti ne hai persi. Ad esempio, nel caso precedente, abbiamo fatto cinque operazioni. Abbiamo guadagnato in quattro di esse i seguenti profitti: 0,13$, 14,18$, 59,6$ e 3,28$. Nell'operazione restante abbiamo perso 0,6$. Se dividiamo il valore totale delle posizioni vincenti meno gli swap per il valore totale delle posizioni perdenti, otteniamo:

((0,13+14,18+59,6+3,28)-4,16)/0,6=121,72

Significa che i profitti sono stati 121,7 volte superiori alle perdite. Questo è un numero estremamente alto. Se stai testando una strategia è altamente raccomandato che il fattore di profitto sia compreso tra 1,75 e 4, altrimenti la strategia è inaffidabile.

Il Drawdown assoluto è la differenza tra il deposito iniziale e il punto più basso che il conto di trading ha raggiunto sotto il livello di deposito. Ad esempio, se hai depositato 1.000$ e il tuo conto ha raggiunto un picco di 2.000$ e poi è sceso a 800$, il Drawdown assoluto è di 200$ (1.000$ - 800$ = 200$). Questo numero rappresenta la tua perdita più grande rispetto al deposito iniziale.

Il Drawdown massimo mostra la differenza tra il valore più alto e quello più basso raggiunto dal tuo conto. Utilizzando lo stesso esempio della descrizione di Drawdown assoluto, il Drawdown massimo sarebbe di 1.200$ (2.000$ - 800$).

Il Drawdown relativo è il calo massimo del tuo capitale in percentuale. Può essere calcolato come Drawdown massimo diviso per il valore del capitale netto massimo moltiplicato per 100%. Nel nostro esempio il Drawdown relativo è pari al 60%.

Queste tre le metriche sono fondamentali per un trader poiché lo aiutano a identificare il fattore di rischio del conto di trading. La qualità del drawdown dipende dalle dimensioni del conto di trading. Se le dimensioni del tuo conto sono grandi, un drawdown del 5-6% è normale e dovresti mantenerlo al di sotto del 6%. Se la dimensione del tuo conto è piccola, un drawdown del 15-20% è normale, mentre un drawdown superiore al 20% può essere definito rischioso.

Sulla base del calcolo del drawdown possiamo identificare il nostro fattore di recupero. Il fattore di recupero è uguale al valore assoluto dell'utile netto diviso per il Drawdown massimo. Ad esempio, se il nostro utile netto è 72,43 e il Drawdown massimo è 0,6, il nostro fattore di recupero sarà:

72,43/0,6 = 120,72.

Il fattore di recupero deve essere maggiore di 1. Secondo i trader, maggiore è il fattore di recupero, più velocemente un'operazione si sta riprendendo dai drawdown.

Un altro indicatore interessante è l'indice di Sharpe, sviluppato dal premio Nobel William F. Sharpe. Questo indice aiuta gli investitori a comprendere il ritorno di un investimento rispetto al suo rischio. Maggiore è l'indice, maggiore è il rendimento del trader in relazione al rischio assunto. Di solito i trader preferiscono avere un indice di Sharpe uguale o superiore a 1. Se il rapporto è inferiore a 1, il trader sta assumendo troppi rischi rispetto al rendimento atteso. La formula dell'indice di Sharpe si presenta così:

Indice di Sharpe = (Rendimento di un portfolio - Tasso di interesse privo di rischio) / Deviazione standard dell'excess return del portafoglio.

Su MetaTrader l'indice di Sharpe viene calcolato come profitto medio rispetto alla deviazione standard.

Esiste anche l'indice di Sortino, che è molto simile all'indice di Sharpe, ma ha alcune peculiarità. l'indice di Sortino non tiene conto della volatilità totale dell'investimento. Al contrario dell'indice di Sharpe, quello di Sortino si concentra sulla volatilità al ribasso. Viene calcolato trovando la differenza tra il rendimento medio di un investimento e i tassi di interesse privi di rischio. Il risultato viene poi diviso per la deviazione standard dei rendimenti negativi. È preferibile un dato elevato dell'indice in quanto mostra che il trader otterrà un rendimento più elevato per ciascuna unità di rischio al ribasso.

Il terzo fratello degli indici di Sharpe e di Sortino è il Calmar Ratio, che considera il drawdown come misura di rischio.

Oltre alle metriche elencate nel rapporto di MetaTrader ce ne sono altre che puoi utilizzare per analizzare la tua performance. Vediamole nel dettaglio.

Non è esattamente una metrica, ma una regola di gestione del rischio. Se decidi di usarla, scegli la percentuale che sei disposto a rischiare per operazione e non superarla. Di solito i trader scelgono una percentuale del 2%. Usando questa regola le tue operazioni saranno protette da drawdown imprevisti.

In questo metodo ti concentri sul numero di punti o pip che vuoi rischiare per operazione. Tuttavia, gli esperti sconsigliano di utilizzare questo approccio poiché è meglio concentrarsi sulla % di rischio.

Nei libri sul Forex di solito viene consigliato di utilizzare un rapporto rischio/rendimento di 1:3 e cioè la ricompensa su una particolare operazione dovrebbe essere tre volte superiore al rischio.

Questi dati mostrano quante operazioni vincenti il trader ha concluso rispetto al numero di operazioni in perdita. Ad esempio, se hai chiuso con successo 6 operazioni su 10, hai una percentuale di vincita del 60%. A volte i trader redditizi hanno una percentuale di vincita inferiore al 50%. Può accadere perché il loro profitto sulle loro operazioni vincenti supera le perdite nelle operazioni in perdita.

Una volta letto questo articolo sarai in grado di trovare l'analisi delle tue operazioni su MetaTrader e interpretare le metriche elencate. Ricorda che questi elementi di analisi delle prestazioni sono ideali per testare una strategia manualmente o con l'aiuto di un back tester. Se programmi un robot di trading, l'analisi del drawdown e dei fattori di profitto sarà la chiave per apportare ulteriori miglioramenti.

Bill Williams è il creatore di alcuni degli indicatori di mercato più popolari: oscillatore Awesome, frattali, Alligator e Gator.

Le strategie di tendenza funzionano bene: possono dare risultati significativamente buoni in qualsiasi timeframe e con qualsiasi asset. L'idea principale della strategia ADX di cercare di cogliere l'inizio della tendenza.

Le strategie di trading contro tendenza sono le più pericolose, ma anche le più redditizie. Siamo lieti di presentarti un'eccellente strategia di trading contro tendenza per lavorare in qualsiasi mercato e con qualsiasi asset.

La vostra richiesta è accettata.

Ti chiameremo durante l’intervallo di tempo che hai scelto

La successiva richiesta di richiamata per questo numero di telefono sarà disponibile in 00:30:00

Se hai un problema urgente, ti preghiamo di contattarci tramite

chat live

Errore interno. Si prega di riprovare più tardi