Indicatore Average True Range

Le informazioni non possono essere considerate consigli di investimento

L’Average True Range (ATR) è un indicatore della volatilità del mercato. Mostra quanto un asset si muove in media in un determinato periodo. In altre parole, aiuta a determinare la dimensione media del range di trading giornaliero. L’indicatore è stato sviluppato da J. Welles Wilder Jr. nel suo libro “New Concepts in Technical Trading Systems”.

Informazioni sull’ATR.

L’indicatore viene calcolato sulla base dei cosiddetti range reali. Utilizza il valore assoluto del massimo corrente meno la chiusura precedente o il valore assoluto del minimo corrente meno la chiusura precedente. L’ATR rappresenta una media mobile di questi range.

L’ATR aumenta quando il trading è più volatile (le barre del prezzo sono lunghe) e diminuisce durante i periodi di bassa volatilità (le barre del prezzo sono corte). L’ATR viene spesso utilizzato per determinare la posizione migliore per gli ordini Stop Loss.

Come applicarlo.

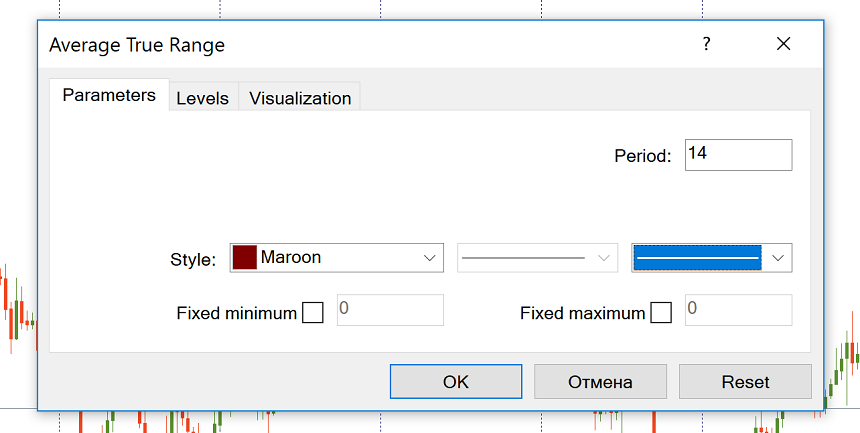

L’ATR è incluso nel set di default di MetaTrader. Puoi aggiungerlo al grafico facendo clic su “Inserisci”, “Indicatori”, “Oscillatori” e scegliendo “ATR”.

Per impostazione predefinita, MetaTrader ti proporrà “14” come numero di periodi. Se scegli un numero minore, l’indicatore genererà più segnali di trading, tuttavia, anche il numero di segnali falsi aumenterà. Se opti per un numero maggiore, il numero di segnali di trading diminuirà.

L’ATR può essere utilizzato su qualsiasi timeframe superiore all’H1.

Come interpretarlo.

Come abbiamo sottolineato, l’Average True Range può essere utilizzato per due funzioni importanti. Analizziamoli.

Nota che su MetaTrader l’indicatore mostrerà pip, quindi la lettura dell’ATR di 0.0025 significa 25 pip.

ATR come filtro

L’indicatore può essere utilizzato come filtro di una tendenza. Maggiore è il valore dell’indicatore, maggiore è la probabilità di un cambiamento di tendenza. Minore è il valore dell’indicatore, minore è il movimento della tendenza.

Per analizzare le tendenze con l’ATR avrai bisogno di una linea centrale. Quando l’indicatore la supera, si verificano i movimenti più significativi del mercato. Non esiste una linea centrale esatta per questo indicatore, quindi devi stimata a occhio. Eventualmente puoi utilizzare una media mobile con un periodo grande come 100. Per farlo, scegli “Media mobile” tra gli indicatori di tendenza di MT4 nel pannello “Navigatore”, trascinala e rilasciala nel grafico dell’indicatore ATR. Nella finestra che si apre, vai sulla scheda “Parametri” e nel menu a tendina “Applica a” seleziona “Dati del primo indicatore”.

Quando l’indicatore si trova sotto la media mobile, il mercato è calmo. Quando l’ATR rompe la media mobile, inizia una tendenza.

Per confermare la tendenza, si può applicare l’indicatore su più timeframe, ad esempio D1 e H1. Se si muovono nella stessa direzione e l’ATR rompe la sua media mobile sul timeframe più piccolo, il mercato si sta riprendendo.

Puoi anche applicare l’indicatore Envelopes all’ATR. La logica è la stessa. Se l’ATR si trova al di sotto delle linee dell’Envelopes, la volatilità è bassa. Una rottura al rialzo segnala che l’azione del prezzo è diventata più intensa.

Infine, l’ATR può indicarti se ha senso fare trading. Ad esempio, se il valore dell’indicatore è maggiore di 20, è probabile che il mercato si trovi in condizioni estreme. Di solito ciò accade quando viene pubblicata una notizia importante. Se la lettura dell’ATR è inferiore a 10, è probabile che il prezzo barcolli, le candele siano piccole e quindi il potenziale di profitto sia limitato. Se osservi che il mercato ha già fatto un movimento uguale o superiore all’ATR giornaliero, le probabilità che si muoverà molto in quella direzione durante lo stesso giorno sono basse. Di conseguenza, non è il momento migliore per scommettere sulla continuazione del movimento. Al contrario, potrebbe essere opportuno cercare segnali nella direzione opposta.

ATR per uscire dal mercato.

L’ATR aiuta i trader a stabilire ordini Stop Loss che tengano conto della volatilità del mercato. Questo vale sia per gli ordini Stop Loss statici sia per quelli trailing.

Quando il mercato è volatile, dovrebbero essere impostati Stop più ampi per evitare di uscire dal mercato a causa di rumori di mercato casuali. Quando la volatilità è bassa, è possibile impostare Stop più stretti. È consigliato impostare Stop pari a 1-4 volte il valore dell’ATR.

Per quanto riguarda gli Stop trailing, colloca uno Stop Loss a 2 x ATR al di sotto del prezzo di entrata se acquisti o a 2 x ATR al di sopra del prezzo di entrata se vendi. Esiste anche una cosiddetta “uscita chandelier” quando uno Stop Loss viene collocato al di sotto del massimo maggiore raggiunto dal prezzo da quando hai iniziato il trade di acquisto. La distanza tra il massimo maggiore e il livello dello Stop è definita come più volte l’ATR. Ad esempio, possiamo sottrarre tre volte il valore dell’ATR dal massimo maggiore da quando abbiamo inserito il trade.

Conclusione.

L’ATR viene comunemente utilizzato nella creazione di sistemi di trading automatizzati. Aiuta a costruire filtri che tengono conto della volatilità o adattano le diverse variabili al mercato. Chi negozia manualmente spesso sottostima i vantaggi dell’indicatore Average True Range. Tuttavia, può essere molto utile per il tuo trading rendendolo più accurato.

Altri articoli in questa sezione

- Timeframe

- Grafico Renko

- Tipi di grafico

- Heiken Ashi

- Allentamento quantitativo

- Pivot Point

- Media Mobile: un modo semplice per trovare un trend

- Relative Vigor Index

- Momentum

- Force index

- Bulls Power e Bears Power

- Come fare trading sulle decisioni della banca centrale?

- CCI

- Deviazione Standard

- SAR Parabolico

- Stocastico

- Relative Strength Index

- Oscillatori

- ADX

- Bande di Bollinger

- Le medie mobili

- Indicatori di trend

- Introduction to technical indicators

- Supporto e resistenza

- La tendenza

- Analisi tecnica

- Banca del Giappone

- Banca d'Inghilterra

- Banca Centrale Europea

- Riserva Federale

- Banche centrali: politica ed effetti

- Fattori fondamentali

- Analisi fondamentale

- Analisi fondamentale vs analisi tecnica