Allentamento quantitativo

Le informazioni non possono essere considerate consigli di investimento

Cos’è l’alleggerimento quantitativo (quantitative easing - QE)?

Come forse saprai, il ruolo principale nel mantenimento della stabilità dei prezzi spetta a una banca centrale. Le banche centrali operano indipendentemente dal governo. Per sostenere la stabilità dei prezzi, una banca deve controllare l’inflazione e creare un ambiente economico stabile. Queste misure possono essere attuate grazie alla politica monetaria.

Esistono due tipi di politica monetaria: restrittiva ed espansiva. La prima si verifica quando è presente una grande quantità di moneta nell’economia e la banca centrale aumenta il tasso di interesse al fine di ridurre l’offerta di moneta e incoraggiare un calo dell’inflazione. Al contrario, una politica espansiva viene utilizzata quando la crescita del PIL è lenta. In questo caso, una banca centrale aumenta l’offerta di moneta e abbassa il tasso di interesse. Tassi di interesse bassi attraggono gli investitori e mirano a generare più flussi di cassa nell’economia. Quando il tasso è ridotto a quasi lo 0% e una banca centrale intende adottare misure ancora più favorevoli, applica l’allentamento quantitativo.

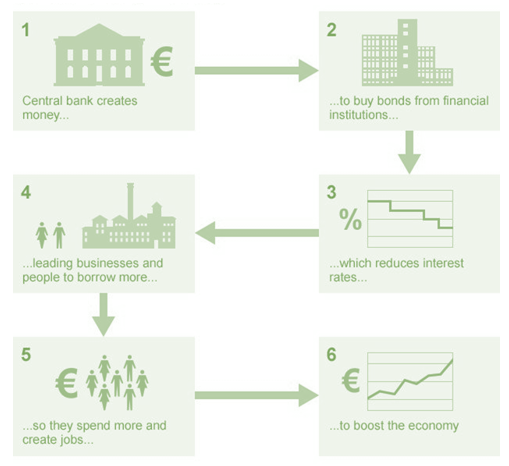

All’inizio, una banca crea moneta elettronica o, come puoi aver sentito dire, “stampa denaro”, anche se non viene creato denaro.

In una seconda fase, compra diverse azioni. Il tradizionale allentamento quantitativo prevede l’acquisto di titoli di stato, noti anche come buoni del tesoro, da una banca centrale. Gli obbligazionisti ricevono contanti e la banca aggiunge le obbligazioni al bilancio come asset. I buoni del tesoro non sono l’unica forma di azioni che una banca centrale può acquistare. Ad esempio, la Banca centrale europea ha acquistato obbligazioni dal settore privato. La Fed, a sua volta, ha acquistato obbligazioni garantite da ipoteche.

Ricorda che le banche centrali non acquistano obbligazioni direttamente dal governo. Questa tecnica è conosciuta come monetizzazione del debito (finanziamento monetario) ed è illegale nella politica monetaria delle principali economie. Le banche centrali acquistano obbligazioni o prestiti da grandi investitori, come le banche o i fondi di investimento.

Quando il denaro viene “inserito” nell’economia, aumenta il numero di fondi utilizzabili nel sistema finanziario. Seguendo le leggi economiche di base, un tale afflusso di denaro genera un’offerta di denaro a basso costo: le banche commerciali e altre istituzioni finanziarie riducono i tassi di interesse per incoraggiare le imprese e i consumatori a prendere più denaro in prestito. Se i consumatori e gli investitori spendono di più, aumentano i livelli di occupazione e inflazione. Pertanto, questa azione stimola l’economia. Quando una banca centrale interrompe l’acquisto di nuove obbligazioni, mantiene quelle del suo bilancio. Se queste obbligazioni maturano (la maggior parte delle obbligazioni ha una data di scadenza, quando l’investimento iniziale è rimborsato al proprietario dell’obbligazione), vengono sostituite con nuove. Inoltre, una banca può lasciare maturare le obbligazioni senza poi sostituirle o venderle sul mercato.

In che modo il QE influisce sulla valuta?

Quando una banca centrale aumenta l’offerta di moneta, il prezzo e il potere d’acquisto della valuta diminuiscono a meno che la politica di allentamento quantitativo non sia condotta da altri paesi.

Perché il QE è rischioso?

Gli analisti ritengono che questa politica sia rischiosa per diversi motivi:

1) Può generare alta inflazione e bolle speculative. Molti esperti sono convinti che il QE possa portare l’inflazione ad un livello molto alto.

2) Alcuni analisti lo criticano per la sua inefficienza. Suggeriscono che la politica fiscale (spesa pubblica e tagli fiscali) sia il modo migliore per rilanciare l’economia.

3) Alla fine, molti esperti suggeriscono che il QE sia solo un modo per i governi e le banche commerciali di nascondere i loro problemi e affidarsi alla banca centrale per risolverli.

L’allentamento quantitativo in pratica

La Banca del Giappone (BOJ) ha iniziato a implementare il QE nel 2001. A quel tempo, l’economia stava affrontando stagnazione e aumento dell’inflazione. Poiché adesso l’economia giapponese sta andando piuttosto bene, la BOJ ha accennato di voler interrompere il programma.

La Banca d’Inghilterra e la Federal Reserve hanno applicato un programma di allentamento quantitativo durante la crisi del 2008. Negli Stati Uniti, il QE ha abbassato i tassi dei mutui, ha stabilizzato l’inflazione e migliorato la situazione occupazionale. Dall’altra parte, però, ha svalutato il dollaro USA.

La Banca centrale europea ha lanciato il suo programma di allentamento quantitativo nel gennaio 2015. La banca ha deciso di interrompere questa politica entro la fine del 2018, nonostante il rallentamento della crescita economica.

Conclusione

Il programma di alleggerimento quantitativo ha molti vantaggi e svantaggi. Da un lato, certamente sostiene un’economia stagnante. Dall’altra parte, ci sono rischi per una svalutazione della moneta e la creazione di bolle. Ciononostante, l’effetto di questa politica può stimolare l’attività economica in tempi di incertezza.

Altri articoli in questa sezione

- Timeframe

- Grafico Renko

- Tipi di grafico

- Heiken Ashi

- Pivot Point

- Media Mobile: un modo semplice per trovare un trend

- Williams Percent Range (%R)

- Relative Vigor Index

- Momentum

- Force index

- Indicatore Envelopes

- Bulls Power e Bears Power

- Indicatore Average True Range

- Come fare trading sulle decisioni della banca centrale?

- CCI

- Deviazione Standard

- SAR Parabolico

- Stocastico

- Relative Strength Index

- Oscillatori

- ADX

- Bande di Bollinger

- Le medie mobili

- Indicatori di trend

- Introduction to technical indicators

- Supporto e resistenza

- La tendenza

- Analisi tecnica

- Banca del Giappone

- Banca d'Inghilterra

- Banca Centrale Europea

- Riserva Federale

- Banche centrali: politica ed effetti

- Fattori fondamentali

- Analisi fondamentale

- Analisi fondamentale vs analisi tecnica