Ranges

Les informations données ne sont pas des conseils en investissement

Le trading de range survient lorsque le marché n'a pas de direction claire. Ni les taureaux ni les ours ne sont en mesure de commencer une tendance, et le prix se déplace latéralement. Cependant, l’absence de tendance haussière ou baissière n’est pas une raison pour s’abstenir de trader. Il est tout à fait possible de faire des bénéfices tant que le marché est limité.

Les traders de range comptent sur le fait que les prix se traderont entre les mêmes niveaux horizontaux pendant un certain temps. Ils s'attendent à ce que le prix rebondisse à la fois à partir du niveau de résistance et de soutien. L’objectif du trader est de tirer profit des fluctuations de prix au sein du range en vendant au niveau de résistance et en achetant au niveau de soutien.

Notez que les principales paires de devises (EUR/USD, GBP/USD, USD/JPY, AUD/USD, NZD/USD et USD/CAD) ont tendance à afficher une tendance plus marquée. Ils ont des périodes de consolidation, mais sont tout de même moins adaptés au trading de range. Les devises croisées (EUR /GBP, CHF/JPY, AUD/CAD et GBP/JPY) passent plus de temps dans les ranges.

Comment trader dans un range ?

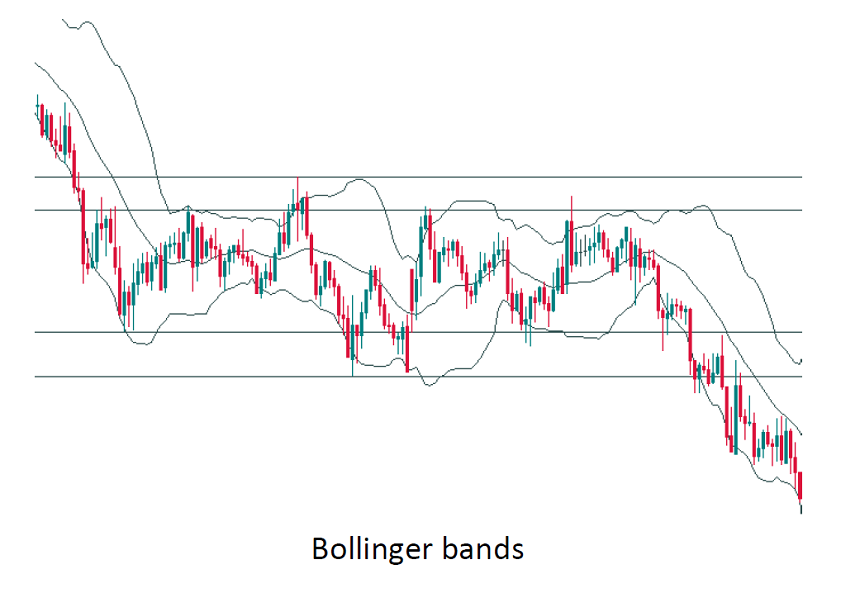

La première étape pour un trader de range consiste à définir les limites du range ou, en d’autres termes, à trouver un soutien et une résistance. La manière la plus simple de le faire est de vérifier les hauts et les bas précédents du graphique. Si les plus hauts s’alignent sur une ligne horizontale et les plus bas aussi, vous avez peut-être trouvé les zones de résistance et de soutien. Bien sûr, en réalité, les plus hauts ne se trouvent pas exactement sur la même ligne, pas plus que les plus bas. Cependant, le marché ne génère pas de hauts plus hauts ni de bas plus bas typiques pour une tendance haussière (ou de hauts plus bas et de bas plus hauts qui indiquent une tendance baissière). Les bandes de Bollinger peuvent également aider à suivre les limites du range car elles représentent un soutien et une résistance dynamique qui le limite.

La deuxième étape consiste à suivre les états de surenchère et de survente du prix. L'idée est de vendre lorsqu'une paire de devises est surachetée (à la résistance) et à acheter lorsqu'elle devient survendue (au soutien). Pour identifier les conditions de surachat/survente, les traders utilisent un type d’indicateurs techniques appelé oscillateurs. Ces indicateurs tournent autour d'un niveau central.

Lorsqu'un oscillateur augmente à partir d'une ligne centrale et atteint une zone extrême à la hausse, cela signifie que la paire est surachetée. Si la paire est à ce moment proche de la zone de résistance, il est temps de vendre.Lorsqu'un oscillateur baisse à partir d'une ligne centrale et atteint une zone extrême à la baisse, cela signifie que la paire est survendue. Si la paire se trouve à ce moment proche de la zone de soutien, il est temps d’acheter.Les oscillateurs les plus populaires sont le RSI, le CCI et le stochastique. Les stochastiques semblent être les plus sensibles à l’action des prix.

En résumé, le prix atteint l’une des limites du range et le signal d’un oscillateur est le déclencheur pour placer un trade. La probabilité d’un trade réussi sera plus grande s’il y a une inversion du chandelier à proximité de la résistance / du soutien.

Gestion des risques

Il faut toujours limiter les risques lorsque vous tradez. Le principal risque pour les traders de range est que le range soit cassé. Une stratégie de trading réussie implique de réaliser des profits modestes mais cohérents ainsi que de minimiser vos pertes.

Le trading de range est intéressant lorsque le marché n'est pas très volatil. Par conséquent, il n’est pas recommandé de trader dans les ranges lorsque la volatilité augmente. Les événements d'actualité peuvent envoyer le prix très loin dans une direction. Par conséquent, si vous envisagez de faire du trading de range, consultez le calendrier économique afin de vous assurer qu'aucune publication importante n'est planifiée pour les devises que vous avez choisies.

Les règles relatives au Take Profit et au Stop Loss pour le trading de range sont très simples. Le TP est placé du côté opposé du range, tandis que SL est réglé à environ la moitié de l'amplitude du range. Cela laisse suffisamment de place pour un retrait tout en préservant un rapport rendement/risque de 2:1. Il est déconseillé d’augmenter ou de sortir d’une position. Premièrement, l’ajout à un trade augmentera inutilement votre exposition au risque. Deuxièmement, cela ne sert à rien d’essayer de clôturer partiellement un trade lorsque le TP n’est pas si loin.

Conclusion

Le trading de range a une logique simple et peut être maîtrisé même par les traders débutants. Dans le même temps, il est nécessaire de rappeler que, même si lors d'un range le marché se trouve dans une situation d’incertitude, les limites d'un range peuvent être fluides et de fausses ruptures peuvent survenir. En conséquence, ce type de trading requiert une gestion des risques disciplinée.

Autres articles de cette section

- Ventilateur Fibonacci

- Fibonacci expansion

- Comment utiliser les retracements de Fibonacci

- Figures de retournement (en chandelier)

- Figure de continuation en chandeliers

- Comment gérer le bruit du marché ?

- Comment backtester une stratégie de trading

- Oscillateur Gator

- Awesome Oscillator

- Alligator

- Théorie de Bill Williams

- Fractales

- Figures chartistes

- Les indicateurs de Gann

- Comment créer votre propre stratégie de trading ?

- Figures de chandeliers

- Trading de tendance

- Carry trade

- Swing trading

- Position trading

- Day trading

- Scalping

- Styles de trading

- Que sont les outils de Fibonacci ?

- Psychologie

- Comment identifier un retournement du marché

- Chandeliers japonais

- Tendances

- Conditions et phases du marché