Bill Williams é o criador de alguns dos indicadores de mercado mais populares: Awesome Oscillator, Fractals, Alligator e Gator.

Não perca seu tempo. Acompanhe o impacto das NFP no dólar dos EUA!

Aviso de coleta de dados

Nós mantemos um registo dos seus dados para fazer funcionar este sítio web. Ao clicar no botão, concorda com a nossa Política de Privacidade.

Livro de Forex para principiantes

O seu grande guia no mundo do trading.

Confira a sua caixa de entrada!

Encontrará no nosso e-mail o Livro Básico de Forex. Basta tocar no botão para obtê-lo!

Alerta de risco: ᏟᖴᎠs são instrumentos complexos e vêm com um alto risco de perda rápida do dinheiro devido à alavancagem.

68,53% das contas de investidores de retalho perdem dinheiro ao negociar ᏟᖴᎠs com este provedor.

Deve considerar se entende como funcionam os ᏟᖴᎠs e se tem condições de assumir o alto risco de perder o seu dinheiro.

2022-08-26 • Atualizado

Informação não é consultoria em investimentos

O universo funciona em ciclos, assim como o tempo, o nosso planeta, o clima, a biosfera, o desenvolvimento humano, as tensões políticas, as guerras, o café nosso de cada dia — tudo acontece de forma cíclica. Mas não se engane: a natureza não gosta muito de réplicas perfeitas. Quando falamos em ciclos, isso não significa a repetição da mesma coisa de novo, de novo e de novo, seja qual for o contexto. Significa que as coisas se desenvolvem em fases, inclusive o mercado de ações. Como tirar proveito desse fato nas suas operações? Saiba como reconhecer a iminência da mudança de uma fase para a outra e fazer uma jogada rentável.

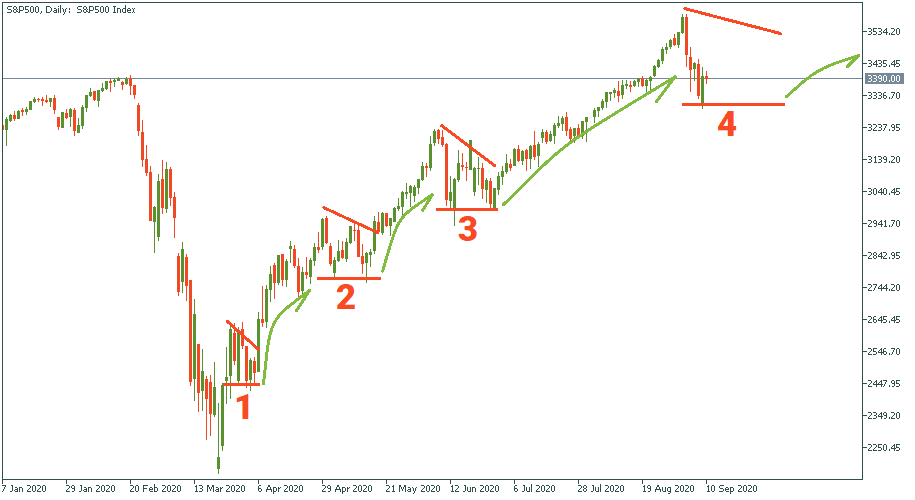

À primeira vista, não se observam ciclos ou fases na recuperação do S&P. Tudo que se vê é uma tendência de alta linear distorcida pela volatilidade, como uma onda de rádio enfraquecida pela interferência. Mas como tudo é questão de perspectiva, vamos olhar mais de perto.

Uma análise mais detalhada do gráfico permite ver que a trajetória de retomada do S&P é de certa forma binária, como uma sequência de zeros e uns. Uma alta bem definida vem seguida de um período de contração com notáveis máximas decrescentes e um suporte plano e firme. Já observamos três dessas fases e parece que estamos entrando em uma quarta fase. Se isso for verdade, veremos um aumento da volatilidade que produzirá uma ou duas máximas abaixo da máxima anterior, uma movimentação lateral geral ao longo do suporte e, por fim, uma nova alta.

É possível garantir que veremos tal período de volatilidade e máximas decrescentes antes do S&P subir novamente? Não. Estamos na fase de verificação dessa hipótese, e isso leva certo tempo. É por isso que os ciclos aqui descritos não são períodos idênticos nos quais o gráfico repete suas formações harmonicamente ao longo do tempo. Em vez disso, temos um padrão aparente de dualidade contração-expansão que se dá no gráfico do S&P com o passar do tempo. O princípio é não tomar o tempo como base para identificar em qual fase estamos. O tempo é irrelevante. O que se faz é identificar essa fase comparando a lógica das movimentações dos períodos anteriores. “Mas e se isso for aplicável somente às fases de recuperação!?” Pode ser. Vamos verificar nossa hipótese de dualidade com um olhar mais estratégico sobre o gráfico do S&P.

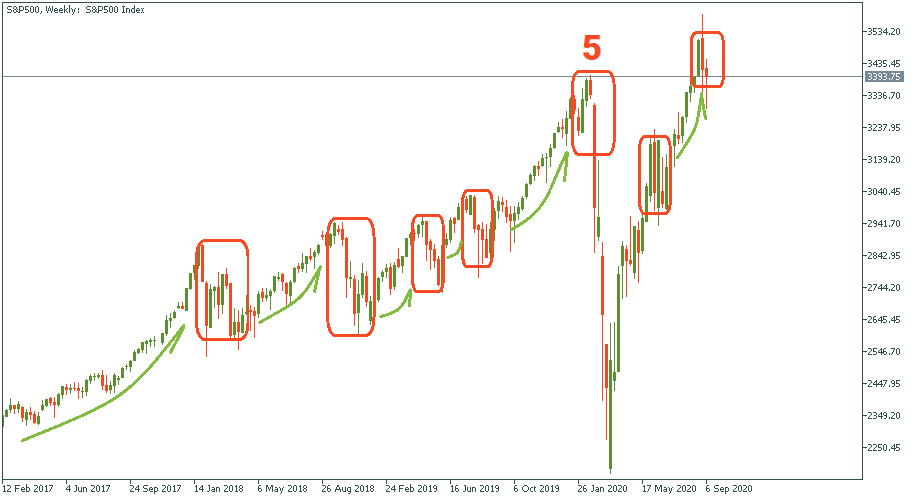

O cenário do S&P se manteve praticamente constante nos últimos três anos: firme tendência geral de alta com quedas e subidas alternadas. É interessante notar que o quinto período — quando a crise apareceu — iria, pela lógica, produzir uma queda de qualquer jeito. A subida até então observada, por já estar alta e longa demais, já estava “passando do prazo de validade”. Nessa perspectiva, a crise ampliou enormemente a queda sem ter a forçado, pois ela iria acontecer de qualquer forma. “E quando o tempo e a duração de cada período são diferentes? Como sabemos, então, o que vem em qual momento?” Boa pergunta. Embora a duração das altas e das baixas seja variável, o alcance e a suavidade delas giram em torno da média. Ou seja, uma alta leva dois meses, outra leva dois meses, outra leva seis, outra talvez leve um ano, mas há um período médio durante o qual o S&P normalmente acompanha uma tendência de alta suave antes de esbarrar na volatilidade e na contração. No gráfico abaixo, podemos observar que a primeira seta abaixo da tendência de alta durou quase um ano — de fevereiro de 2017 até o fim desse mesmo ano. Porém, trata-se apenas de um dos vários períodos desse tipo, e também o único com duração tão longa. As durações dos demais são mais ou menos da mesma ordem de grandeza.

Como usar: meça no timeframe observado todas as durações dos períodos de alta, calcule a média ponderada e tenha em mente o resultado dela. Quanto mais a tendência de alta atual desviar dessa média, maior será a probabilidade dela acabar em breve.

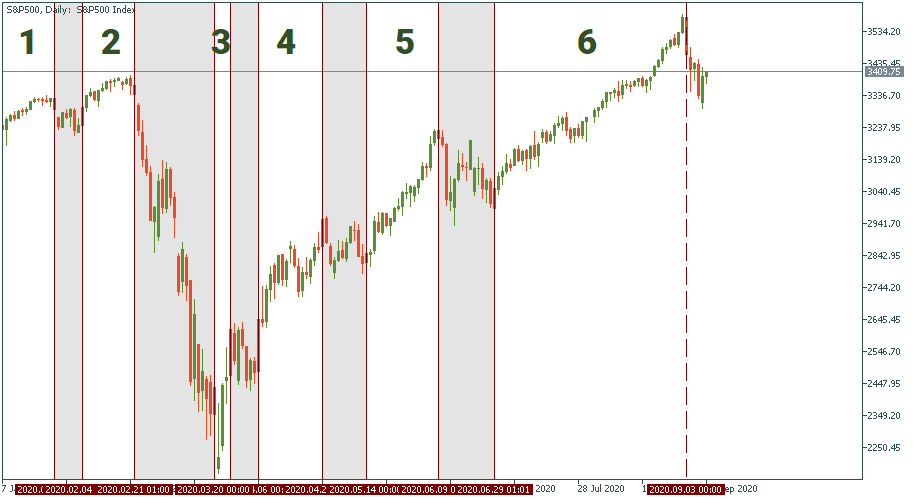

No gráfico diário a seguir, o S&P apresenta períodos alternados de crescimento e queda. Mesmo a análise visual permite observar que os períodos 1, 2, 4 e 5 são bem semelhantes no quesito duração. Já os períodos 3 e 6 definitivamente são exceções: o período 3 é curto demais e o 6 é longo demais. Como calcular a média móvel ponderada com base nessas observações?

Vamos fazer uma aproximação e supor que os períodos 1, 2, 4 e 5 tiveram a mesma duração. Qual seria o valor dela? 15 barras, em média. Ou seja, 4 períodos por 15 barras. Temos também um período excepcionalmente curto de 3 barras e um período extremamente largo de 48 barras. A conta fica assim: (4x15 + 1x3 + 1x48) ÷ (4+1+1) = 18,5. Podemos arredondar o resultado para 18. Logo, a média ponderada da duração dos períodos de alta do S&P no nosso gráfico é de 18 barras.

Como colocamos os conhecimentos em prática? Haverá um novo período de alta após a atual queda. Considere que ele deverá durar mais ou menos 18 barras. Se ele passar disso, considere que uma nova queda será iminente e esteja preparado.

Bill Williams é o criador de alguns dos indicadores de mercado mais populares: Awesome Oscillator, Fractals, Alligator e Gator.

As estratégias de tendência são boas: podem gerar resultados consideravelmente bons em qualquer tempo gráfico e com qualquer ativo. A ideia principal da estratégia ADX é tentar apanhar o arranque da tendência.

As estratégias de contratendência são sempre as mais perigosas, porém as mais lucrativas. Temos o prazer de apresentar uma excelente estratégia de contratendência que funciona em qualquer mercado e com qualquer ativo.

Seu pedido foi aceito

Faremos contacto no intervalo de horário escolhido

O próximo pedido de contato para este número de telefone estará disponível em 00:30:00

Se tiver um problema urgente, por favor, contacte-nos via

Chat ao vivo

Erro interno. Por favor, tente novamente mais tarde