Bill Williams é o criador de alguns dos indicadores de mercado mais populares: Awesome Oscillator, Fractals, Alligator e Gator.

Não perca seu tempo. Acompanhe o impacto das NFP no dólar dos EUA!

Aviso de coleta de dados

Nós mantemos um registo dos seus dados para fazer funcionar este sítio web. Ao clicar no botão, concorda com a nossa Política de Privacidade.

Livro de Forex para principiantes

O seu grande guia no mundo do trading.

Confira a sua caixa de entrada!

Encontrará no nosso e-mail o Livro Básico de Forex. Basta tocar no botão para obtê-lo!

Alerta de risco: ᏟᖴᎠs são instrumentos complexos e vêm com um alto risco de perda rápida do dinheiro devido à alavancagem.

68,53% das contas de investidores de retalho perdem dinheiro ao negociar ᏟᖴᎠs com este provedor.

Deve considerar se entende como funcionam os ᏟᖴᎠs e se tem condições de assumir o alto risco de perder o seu dinheiro.

2020-03-25 • Atualizado

Informação não é consultoria em investimentos

Quando você lê ou assiste às análises, geralmente se depara com a seguinte afirmação: “recomenda-se negociar com o sentimento do mercado”. Surpreso com o fato do mercado ter sentimentos? É claro que ele tem! Como o mercado é uma multidão de atores diversos, a maioria dos quais é composta por seres humanos, há uma base psicológica muito forte. Mercados financeiros são guiados por emoções, estas aproveitadas por traders inteligentes para ganhar dinheiro. Neste artigo, iremos lhe ajudar a entender os tipos de sentimento do mercado e suas medições.

O que é sentimento do mercado?

Em termos gerais, “sentimento do mercado” se refere ao “clima” do mercado durante uma sessão de trading. Podemos comparar o sentimento do mercado ao humor das pessoas: ele pode mudar rapidamente por uma variedade de motivos, sendo afetado por diferentes pensamentos, sentimentos e atitudes.

O sentimento determina a oferta e a procura por uma determinada moeda, ação ou commodity. Se o mercado estiver positivo em relação à perspectiva atual, os touros passam a comprar mais, o que aumenta a procura e leva o preço a novas máximas. Podemos chamar isso de mercado bullish. Por outro lado, se o mercado estiver pessimista, espera-se que o preço caia, caso no qual o mercado é bearish.

O principal sentimento no mercado geralmente dita o sentimento geral do mercado. Ou seja, um forte sentimento bullish ou bearish dominará o mercado cedo ou tarde. Imagine que você decidiu abrir uma posição curta em AUD/USD. Concomitantemente, foram divulgadas notícias positivas que melhoraram o sentimento do mercado. Sentimentos favoráveis a riscos (risk-on) levam à alta de ativos mais arriscados. Você decidiu seguir suas sugestões e não levou em conta o sentimento do mercado. O par de moedas começou a subir e você perdeu dinheiro porque precisava prestar mais atenção ao sentimento do mercado — compreender a importância dele pode lhe ajudar a evitar erros deste tipo.

Diferença entre o sentimento do mercado e os fatores fundamentais

O sentimento do mercado é frequentemente descrito como uma forma de análise fundamental. No entanto, ele não se baseia sempre no fundamental. A principal diferença entre eles se encontra no tempo: o sentimento tende a direcionar o mercado a curto prazo. Em um intervalo de tempo pequeno, os movimentos no mercado se baseiam inteiramente nos sentimentos dos traders e nas notícias. Quando você negocia em intervalos de tempo maiores, é necessária a atenção aos fatores fundamentais, incluindo o cenário econômico geral, a política monetária dos bancos centrais e as condições econômicas do país.

Suponhamos que os Estados Unidos tenham condições econômicas fortes e que o Federal Reserve esteja projetando múltiplos aumentos de taxa nos próximos meses. Isso torna o USD mais atraente para investidores e traders a longo prazo. Sabemos, porém, que os preços não se movem do ponto A ao ponto B em linha reta. Logo, o preço do USD apresenta seus altos e baixos dentro da tendência de alta a longo prazo. Há vários motivos por trás desses movimentos, dentre os quais temos o sentimento do mercado. Este, aliás, e geralmente baseado em dados de curto prazo ou notícias importantes.

Vamos agora olhar os tipos de sentimento de risco.

O sentimento do mercado é dividido em dois tipos: sentimento risk-off e risk-on. Ambos descrevem situações no mercado nas quais a maioria dos grandes investidores movimentam seu dinheiro em resposta a condições econômicas globais ou acontecimentos geopolíticos.

Sentimento risk-on

O sentimento risk-on corresponde a um ambiente no qual os investidores e os traders não têm medo de operar com ativos arriscados, como ações e moedas de juros altos e moedas de mercados emergentes. Moedas que oferecem maiores retornos nos juros (o dólar australiano e o neozelandês) tornam-se mais atrativas no ambiente risk-on porque o comprador da moeda participa no retorno desses juros. Moedas de mercados emergentes, como a lira turca, o real brasileiro, o rand sul-africano e o peso mexicano, podem tirar proveito de épocas risk-on. Ações são consideradas ativos arriscados, ao contrário do dólar dos EUA ou dos títulos do Tesouro dos EUA.

O sentimento risk-on pode durar de vários minutos a várias semanas, dependendo de sua força. Ele também pode mudar instantaneamente em resposta a fluxos de informação que os traders acompanham de perto.

Sentimento risk-off (aversão a riscos)

O sentimento risk-off corresponde ao oposto da situação risk-on no mercado. No ambiente risk-off, investidores e traders evitam operar com ativos arriscados devido ao medo de levar prejuízo. Eles movimentam seu dinheiro de ativos arriscados para ativos de porto seguro.

Idealmente, moeda de porto seguro é a moeda pertencente a um país em situação de superávit somada a um sistema político e financeiro estável e baixa proporção entre a dívida e o PIB. Na vida real, porém, todo país tem relação dívida-PIB alta, e é por isso que os traders procuram o lugar “menos pior” para colocarem seu dinheiro. Em um sentimento risk-off, o trader tende a comprar o iene japonês, o franco suíço, o dólar dos EUA, o ouro e os títulos do Tesouro dos EUA.

Formas de identificar o sentimento do mercado

Volumes. Se você negocia ações, pode usar os volumes para avaliar as condições atuais do mercado. Por exemplo: se o preço de uma ação continua a subir, mas o volume segue baixo, isso pode significar o enfraquecimento do sentimento do mercado.

No mercado de câmbio, você pode aplicar indicadores de volume como o índice de fluxo financeiro ou o volume on-balance (OBV) para medir o sentimento do mercado. O OBV apresenta resultados mais confiáveis: ele é a soma cumulativa do volume durante os períodos nos quais o mercado fechou bullish menos a soma do volume durante os períodos nos quais o mercado fechou bearish.

Se quaisquer mudanças (aumentos ou quedas) acontecerem na linha OBV sem que estas sejam acompanhadas por mudanças simultâneas no preço, isso pode indicar que a tendência existente mudará de sentido no futuro próximo. Esta situação é ilustrada no gráfico H4 do USD/CAD. No entanto, você deve levar em conta outras confirmações antes de tomar decisões.

Além disso, você pode usar outras formas de avaliar o sentimento do mercado.

Aqui listamos as mais utilizadas:

- Índice de Volatilidade CBOE (VIX). O VIX também é conhecido como “índice do medo”. Ele acompanha os preços das opções e mede a volatilidade implícita. Esses preços são usados pelos investidores como proteção contra potenciais correções nos preços. Tenha em mente que quanto maior a volatilidade implícita, maior o medo de uma possível mudança na tendência. Da mesma forma, um índice de volatilidade baixo mostra um sentimento estável e a continuação da tendência atual.

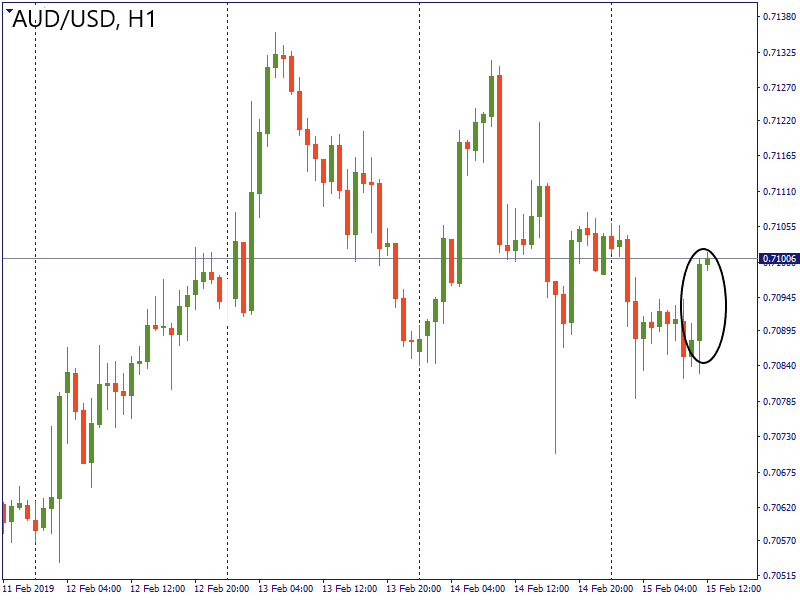

Podemos ver no gráfico acima que a volatilidade foi caindo, mostrando a confiança dos atores na atual situação do mercado e o crescente sentimento risk-on, o que se confirma no gráfico do AUD/USD.

Conclusão

Não é segredo que a maioria dos bons traders do último século eram psicólogos profissionais. Eles precisavam entender o comportamento da multidão e tentavam prever o sentimento do mercado. Hoje você não precisa ser psicólogo profissional para sugerir a direção futura do preço, pois há inúmeros indicadores que lhe ajudam a deduzir o humor atual do mercado. Uma compreensão profunda do sentimento do mercado, porém, faz-se necessária para que você se proteja de resultados inesperados.

Bill Williams é o criador de alguns dos indicadores de mercado mais populares: Awesome Oscillator, Fractals, Alligator e Gator.

As estratégias de tendência são boas: podem gerar resultados consideravelmente bons em qualquer tempo gráfico e com qualquer ativo. A ideia principal da estratégia ADX é tentar apanhar o arranque da tendência.

As estratégias de contratendência são sempre as mais perigosas, porém as mais lucrativas. Temos o prazer de apresentar uma excelente estratégia de contratendência que funciona em qualquer mercado e com qualquer ativo.

Seu pedido foi aceito

Faremos contacto no intervalo de horário escolhido

O próximo pedido de contato para este número de telefone estará disponível em 00:30:00

Se tiver um problema urgente, por favor, contacte-nos via

Chat ao vivo

Erro interno. Por favor, tente novamente mais tarde