Comment placer un ordre Stop Loss ?

Les informations données ne sont pas des conseils en investissement

Un Stop Loss est un ordre de vente (clotûre) qui sert à limiter le montant des pertes d’un trader lorsque les cours évoluent en sa défaveur. De plus, cet ordre permet au trader de réduire ses inquiétudes lorsque les cours évoluent en sa défaveur et qu'il n'a pas de plan B. Aucun système de trading ne permet de faire des bénéfices à chaque transaction et il est normal que des pertes surviennent. Une bonne gestion des risques vous permet de minimiser au maximum vos pertes. Un ordre Stop Loss peut être une solution efficace afin de limiter vos risques.

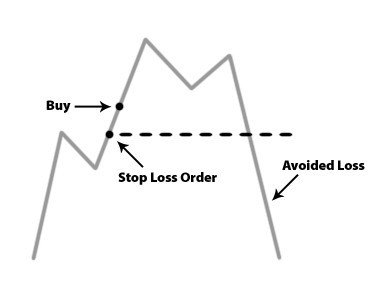

Si vous décidez d’utiliser un ordre Stop Loss, il est très important de bien le placer afin qu'il soit efficace. Si l'ordre stop est trop proche du prix actuel, il y a un risque qu'un prix volatil atteigne cet ordre lors d'un faux mouvement, puis qu'il aille dans la direction prévue, ainsi vous perdrez de l'argent et vous ne gagnez rien. Si l’ordre Stop est trop loin du prix actuel, le traders peut subir de grosses pertes lorsque le marché va dans la direction opposée à celle anticipée.

Il existe de nombreux types d’ordres Stop Loss. Voici un algorithme qui vous permettra de choisir celui qui vous convient le mieux.

Étape 1. Trading systématique ou trading discrétionnaire ?

La position d’un Stop Loss peut dépendre de si vous êtes un trader discrétionnaire ou un trader systématique. Avec le trading discrétionnaire, c’est le trader lui-même qui décide à chaque fois des opérations qu'il souhaite effectuer. Un trader place un ordre Stop à un prix auquel il ne s'attend pas. Ce faisant, il peut prendre en considération différents facteurs qui peuvent différer d'opération en opération.

Avec le trading systématique, les décisions de trading sont effectuées via un système de trading. Un trader peut ouvrir des positions manuellement en fonction des signaux du système de trading ou le trading peut être automatisé. Ici les ordres Stop Loss sont placés selon le ratio risque/récompense et gains/pertes du système de trading.

Étape 2. Déterminer la taille d’un ordre Stop Loss

- Stop d'équité (equity stop)

La taille d'un tel Stop est définie en fonction de la taille du compte du trader. Le taille la plus commune est de 1 % d’un compte sur une opération. Par exemple, si votre équité est de 1 000 $, vous pouvez vous permettre de perdre 10 $ en achetant de l'EUR/USD. C’est 100 pips sur un lot de 0,01 (1 lot mini). La limite supérieure pour un tel Stop peut être de 5 %. Comme vous pouvez le constater, cette démarche ne constitue pas une réponse logique à ce qui se passe réellement sur le graphique des prix.

- Stop de graphique (Chart Stop)

La taille de ce stop dépend de l’analyse technique effectuée par un trader sur l’action des prix. Ici, on identifie généralement le niveau de soutien et on place un ordre Stop Loss en dessous pour une position longue. Les traders techniques aiment combiner ces points de sortie avec des Stop d’équité (Equity Stop) afin de formuler des Stops de graphiques (Charts stops). De tels Stops sont souvent placés à des points swing highs/lows.

- Stop de volatilité (Volatility Stop)

La taille de ce stop dépend de l'ampleur de la volatilité sur le marché. Si la volatilité est élevée et que les prix effectuent de grandes variations, le trader doit placer un plus grand Stop afin d’éviter de se retrouvé stoppé. Dans le cas d’une volatilité plus faible, le trader doit placer des Stops plus petits. La volatilité peut être mesurée à l’aide d’indicateurs tels que les bandes de Bollinger.

- Stop temporel (Time Stop)

Les Stops temporels se basent sur une période prédéterminée pour une opération. Imaginez que vous êtes un day trader qui trade uniquement lors d'une séance spécifique et qui ferme ses positions avant que cette séance ne se termine. Vous pouvez définir une limite de temps au bout de laquelle vous position sera clôturée. Vous pouvez le faire avec l’aide des Expert Advisors (EA) - en d’autres termes, des robots de trading.

- Margin Stop

Il existe aussi une approche plus agressive pour trader sur le Forex, cependant, nous ne vous la recommandons pas vraiment. Certains traders utilisent le fait que les courtiers Forex peuvent liquider les positions de leurs clients presque aussitôt que ces derniers déclenchent une appel de marge. Ainsi un trader peut diviser le capital en plusieurs parties égales et en placer seulement qu'une seule sur le compte. Puis il choisit la taille de la position afin que l'appel de marge potentiel agisse comme un Stop Loss. Nous vous recommandons d'effectuer ce type d'opérations seulement avec des petites sommes d’argent. Notez que cela vous empêchera d’avoir plus d’une position ouverte à la fois.

Étape 3. Stop statique ou Stop suiveur ?

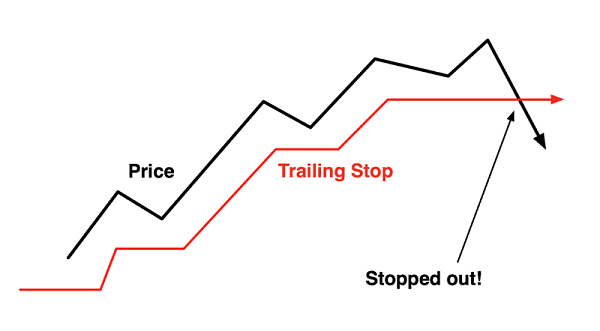

Un Stop statiqueconserve sa place une fois qu’il est défini. Un Stop suiveur est ajusté au fur et à mesure que l'opération agit en faveur du trader afin de réduire davantage le risque d'effectuer une mauvaise opération.

Par exemple, un trader ouvre une position longue sur EUR/USD à 1,3100 $ avec un Stop à 50 pip à 1,3050 $ et un Take Profit à 150 pip à 1,3200 $. Aucun changement ne sera effectué sur votre ordre jusqu'à ce que le bénéfice réalisé sur votre position ouverte dépasse 50 pips. Si l’euro augmente de 50 pips à 1,3150 $, le trader peut ajuster son stop vers le haut par 50 pips à 1,3100 $. Lorsque vous déplacez votre Stop Loss au niveau d’entrée du marché (comme dans ce cas), il devient un ordre stop break-even : si le prix se renverse et qu'un stop du trader est atteint, il ne gagnera plus d'argent, mais il n'en perdra pas non plus. Chaque fois que le prix se déplace à 50 pips de l’actuel Stop Loss en faveur du trader, un ordre sera envoyé par le serveur afin de modifier le niveau de l’actuel Stop Loss pour qu'il se trouve à 50 pips du prix actuel. En d’autres termes, le Stop suiveur déplace automatiquement votre ordre Stop Loss en suivant le prix. Si le prix se retourne ensuite contre le trader, alors le Stop Loss n’est plus déplacé.

Les Stops suiveurs sont principalement utilisés par les traders qui aiment trader sur les tendances, cependant, ils n’ont pas la possibilité de suivre tout le temps l’action du prix. Pour définir un Stop suiveur automatique avec MT4, faites un clic droit sur un ordre via la fenêtre du terminal, sélectionnez « Stop suiveur » et choisissez la taille de Stop suiveur désirée. Notez que le niveau minimal pour un Stop suiveur automatique est de 15 pips. Il est important qu’un Stop Loss suiveur soit défini via la plateforme de trading du client et non sur le serveur. Si un trader referme le terminal ou perd sa connexion Internet, l’accès à son ordre Stop suiveur sera alors désactivé, cependant, l’ordre Stop Loss placé par le Stop suiveur restera actif.

Afin de désactiver un Stop suiveur, sélectionnez "Aucun" à partir du sous-menu du Stop suiveur. Si vous souhaitez désactiver les Stops suiveurs de toutes vos positions ouvertes ainsi que vos ordres différés, sélectionnez l'option "Supprimer tout" de ce même menu.

Étape 4. Attendre les résultats du trade

Une fois que le Stop Loss est défini, ne l'élargissez pas. Déplacez vos stops uniquement dans la direction du trade (Stops suiveurs). Vous avez déjà pris votre décision. Si le marché est allé contre vous et que votre stop a été atteint, analysez votre trade et essayez-de détecter vos erreurs. Il ne faut surtout pas se laisser abattre par l'échec. Vous vous rattraperez tôt ou tard, alors allez de l'avant et saisissez la prochaine opportunité que se présentera !

Autres articles de cette section

- Structure d'un robot de trading

- Trading algorithmique : de quoi s'agit-il ?

- Trading d'algo avec MQL5

- En quoi consiste le principe de la "troncature" ?

- Ichimoku

- Figure de diagonale d'initialisation

- Le modèle des vagues de Wolfe

- Modèle des "Three drives"

- Shark

- Papillon

- Crabe

- Chauve-souris (bat)

- Gartley

- ABCD

- Les figures harmoniques

- Introduction à l'analyse Elliott Wave

- Actualités sur le Forex

- Gestion des risques

- Indicateurs techniques: trading des divergences