Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

¡No pierdas tu tiempo – mantente informado para ver cómo las NFP afectan al USD!

Aviso de Recopilación de Datos

Mantenemos un registro de tus datos para ejecutar este sitio web. Al hacer click en el botón, estás aceptando nuestra Política de Privacidad.

Manual para Principiantes de Forex

Tu guía definitiva a través del mundo del trading.

¡Revisa Tu Correo!

En nuestro correo electrónico, encontrarás el Manual de Forex 101. ¡Solo toca el botón para descargarlo!

Advertencia de Riesgo: Los ᏟᖴᎠs son instrumentos complejos y tienen un alto riesgo de pérdida de dinero rápidamente debido al apalancamiento.

El 68,53% de las cuentas de los inversores minoristas pierden dinero al operar ᏟᖴᎠs con este proveedor.

Deberías tener en consideración si comprendes el funcionamiento de los ᏟᖴᎠs y si puedes darte el lujo de arriesgarte a perder tu dinero.

2022-12-29 • Actualizada

Esta información no son consejos para inversión

La economía nunca se mueve en línea recta. Los economistas relacionan estrechamente el desarrollo económico con los ciclos de alzas y bajas. Las recesiones se consideran una parte inevitable del ciclo económico. Hablamos de recesión cuando el PIB disminuye durante dos o más trimestres consecutivos. Además, suele ir seguida de un aumento en el desempleo, una caída de las ventas minoristas y una reducción de los índices de renta y producción.

Hoy en día, casi todos los directores generales de empresas estadounidenses se preparan para una recesión, y la mayoría de los economistas creen que llegará pronto. La razón es que el incremento de los tipos de interés, provocado por el repunte de la inflación, impide el crecimiento al aumentar el coste de las tarjetas de crédito, las hipotecas, la compra de coches, los préstamos a empresas y cualquier préstamo que alimente una economía. La última vez que la Reserva Federal generó tanto temor en un plazo de 12 meses fue en 1980, lo que provocó una grave recesión económica.

En los países europeos la situación es aún peor, ya que, además de las elevadas tasas, la economía lucha contra los altos precios del gas frente a la llegada del invierno. A medida que las empresas reducen el consumo de gas, la actividad económica se vuelve cada vez más lenta.

De 1854 a 1919, la recesión promedio ha durado 21,6 meses. Sin embargo, con el paso de los años, las recesiones se han tornado más cortas. Según datos de la Oficina Nacional de Investigación Económica (NBER), de 1945 a 2009 la recesión promedio en Estados Unidos ha durado 11 meses. En los últimos 30 años, Estados Unidos ha sufrido cuatro recesiones. Vamos a dar un repaso.

La última recesión ha comenzado en febrero de 2020 y durado solo dos meses, lo que la convierte en la recesión estadounidense más corta de la historia.

La burbuja del mercado inmobiliario ha sido, en parte, la causa de la Gran Recesión. La Gran Recesión no ha sido tan severa como la Gran Depresión. Sin embargo, su larga duración y sus graves efectos le valieron un nombre similar. Con una duración de 18 meses, la Gran Recesión ha sido casi el doble de larga que las recesiones estadounidenses recientes.

A principios de la década de los 2000, Estados Unidos se ha enfrentado a varios problemas económicos importantes, como el desplome de la burbuja tecnológica y los escándalos contables de empresas como Enron, coronados por los atentados terroristas del 11 de septiembre. Estos problemas en conjunto han provocado una breve recesión, de la que la economía se ha recuperado velozmente.

A principios de la década de 1990, Estados Unidos ha sufrido una breve recesión de ocho meses, causada en parte por el aumento de los precios del petróleo durante la Primera Guerra del Golfo.

Dado que el pronóstico económico es incierto, predecir futuras recesiones no es tarea fácil. Por ejemplo, el Covid-19 parecía haber llegado de la nada a principios de 2020 y, en pocos meses, parte de la economía estadounidense había cerrado y millones de trabajadores habían perdido sus empleos.

La curva de rendimiento es un gráfico que traza el rendimiento de una serie de bonos del gobierno estadounidense, desde pagarés con un plazo de cuatro meses hasta bonos a 30 años. Cuando la economía funciona con normalidad, los rendimientos de los bonos a largo plazo deberían superar a los de corto plazo. Como resultado, a los inversores les preocupan una recesión cuando los rendimientos a largo plazo son inferiores a los rendimientos a corto plazo. A este fenómeno se lo conoce como curva de rendimiento invertida, y ha pronosticado recesiones pasadas.

El gasto de los consumidores es el principal motor de la economía estadounidense. Cuando disminuye la confianza de los consumidores, es decir, cuando la gente no se siente segura gastando su dinero, la economía se ralentiza. Si las encuestas muestran una caída constante de la confianza de los consumidores, podría ser una señal de problemas inminentes para la economía.

Una caída significativa de los mercados bursátiles podría significar una recesión, ya que los inversores venden los valores para obtener liquidez a la espera de una desaceleración económica.

Si las personas pierden sus empleos, es una mala señal para la economía. Unos meses de grandes pérdidas de empleos advierten de una recesión inminente, aunque el NBER aún no la haya declarado.

A diferencia de los inversores, los traders no temen una recesión porque pueden ganar operando en ambas direcciones, tanto en largo como en corto. Sin embargo, es sumamente importante comprender el comportamiento de los activos durante una recesión para tomar la decisión correcta.

Históricamente, los aumentos en el precio del petróleo provocan una mayor inflación a futuro, y viceversa. Los gastos en combustibles energéticos, que también están relacionados con los precios del transporte y la alimentación, constituyen una parte importante de la cesta de la compra.

Cuando ocurre una recesión, los consumidores compran menos, por lo que los productores reducen sus gastos. La demanda de energía disminuye y el precio del petróleo baja sustancialmente. Así pues, los traders de petróleo deben vigilar atentamente el gasto de los consumidores para predecir las caídas de este activo.

En el pasado, los precios del oro y las recesiones solían tener una relación inversa. Cuando la economía se debilita, el precio del oro suele subir. Durante las tres últimas recesiones de 2020, 2007 y 2001, el precio del oro ha aumentado mientras que el valor del S&P 500 ha disminuido.

Esto ha sucedido porque, durante las dos últimas décadas, los bancos centrales han apoyado a las economías con recortes de los tipos de interés oficiales y medidas de facilitación cuantitativa (compra de deuda externa) durante las recesiones, provocando un crecimiento de la inflación mundial.

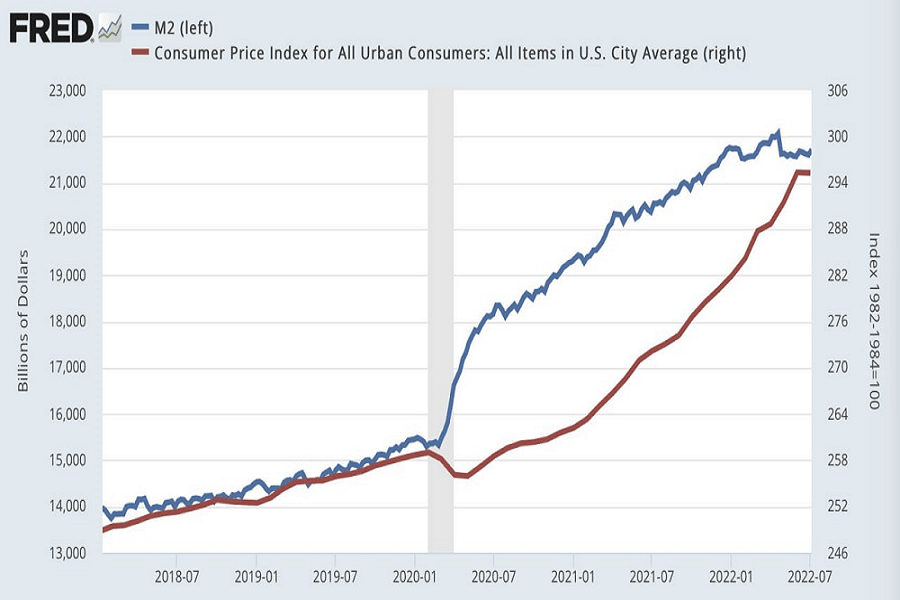

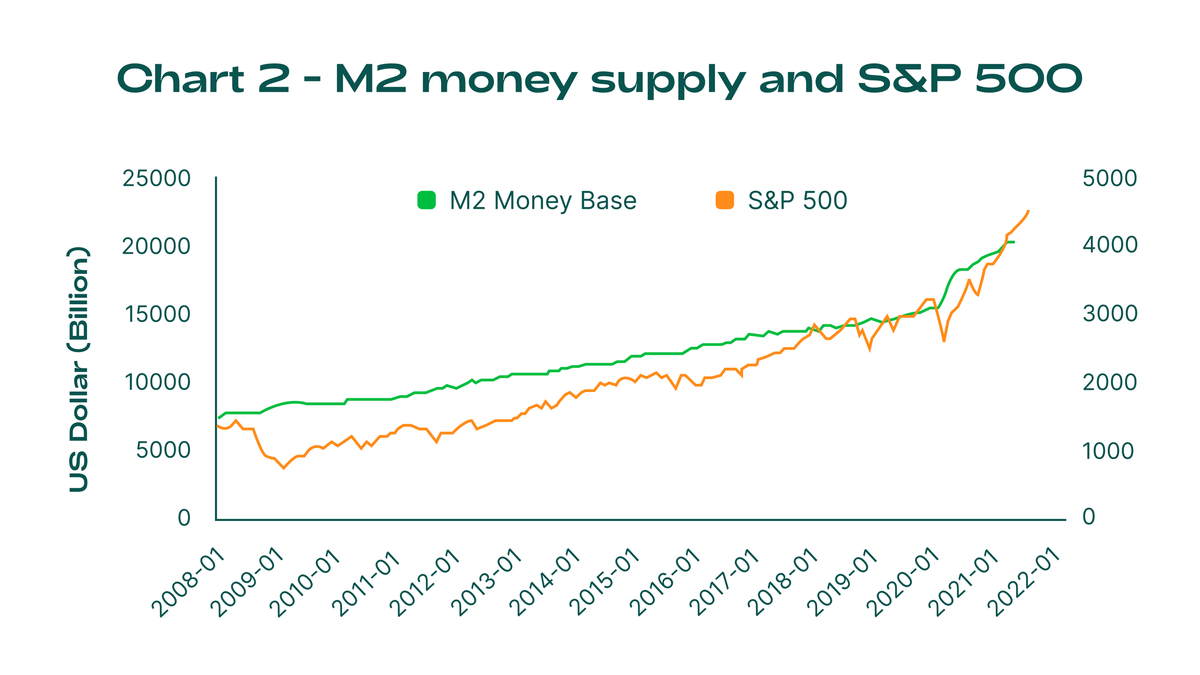

Esta vez no será una excepción, especialmente de cara a las elecciones presidenciales estadounidenses de 2024. El mercado de acciones suele seguir el indicador de la masa monetaria M2. Dicho de otro modo, la Reserva Federal tendrá que imprimir más dinero para estimular las acciones y la economía.

En consecuencia, lo más probable es que el valor del oro aumente a largo plazo. El mejor momento para comprar oro es el extremo de una recesión económica, cuando los bancos centrales invierten sus políticas y comienzan a apoyar a las economías con tipos de interés bajos y una oferta monetaria adicional. En esas instancias, los grandes capitales compran el metal amarillo y su precio sube.

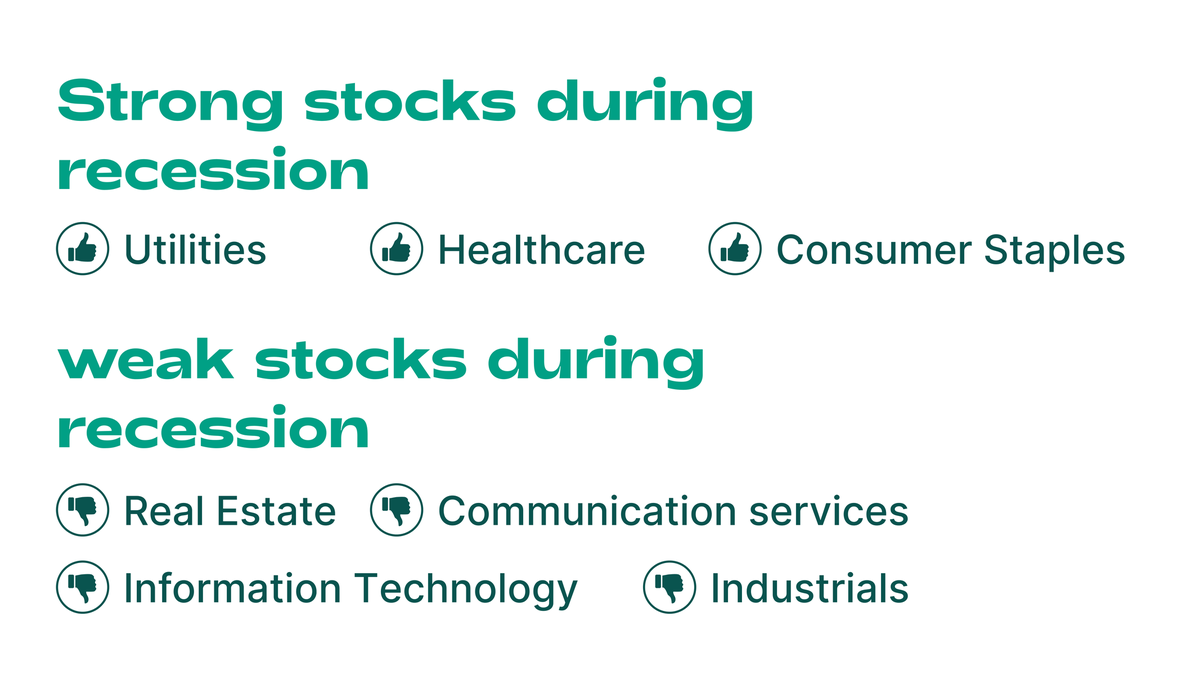

Las recesiones impactan de forma diferente en las acciones, según el tipo de empresa. Algunas compañías, como las de servicios públicos, salud y bienes de consumo básico, tienden a mantenerse estables durante una recesión. Las empresas con una deuda importante, como las de viajes y tecnología, así como las industriales, tienden a obtener peores resultados en los mercados.

El mercado de las criptomonedas es un sector joven. Por ello, la mayoría de los proyectos tienen deudas elevadas. En consecuencia, los inversores prefieren deshacerse de las criptomonedas cuando empieza la recesión y volver cuando la economía comienza a recuperarse.

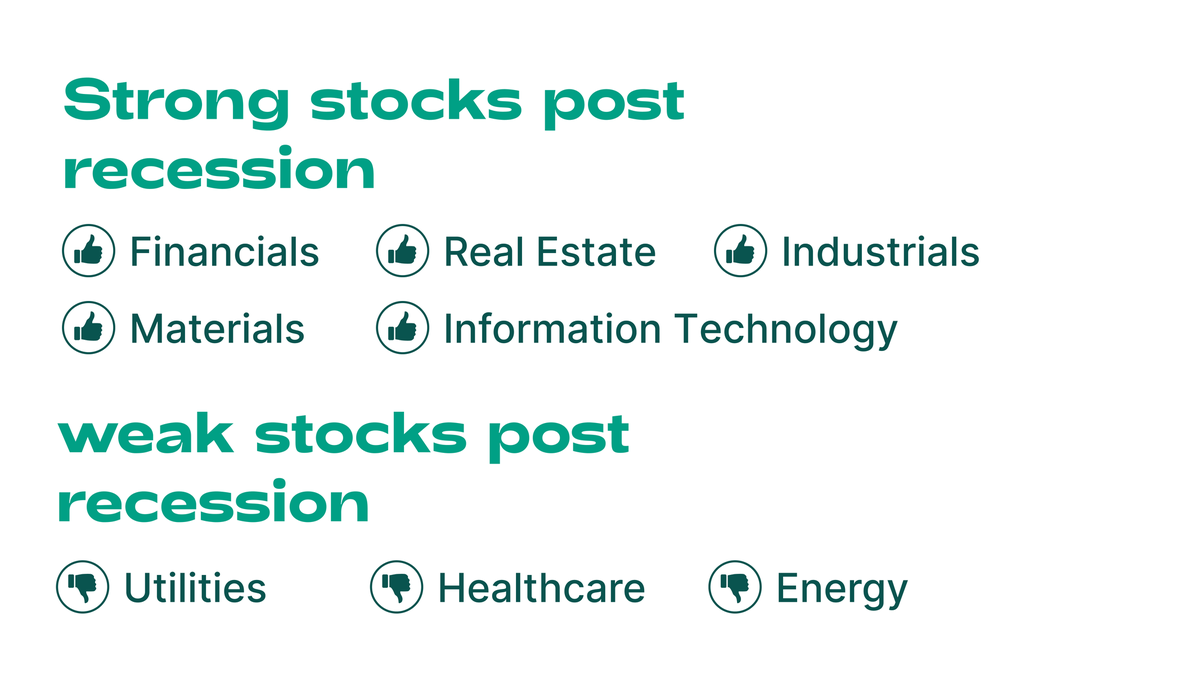

Por otra parte, los sectores que obtienen peores resultados durante una recesión obtendrán buenos resultados en una recuperación posterior. Algunos ejemplos son los sectores de finanzas, inmobiliario, consumo discrecional, industrial y materiales.

Puedes operar con la mayor volatilidad del mercado que provocan las recesiones creando una cuenta de trading y tomando una posición con CFDs. Se trata de derivados financieros que te permiten especular con los mercados alcistas si vas en largo y con los mercados bajistas si vas en corto.

Durante las recesiones, la actividad empresarial de un país cae y la economía se hace más lenta. Por consiguiente, es probable que una moneda caiga si su país de origen se convierte en un lugar menos atractivo para invertir.

Sin embargo, dado que las economías de los grandes países están interconectadas, las recesiones no se producen en un país concreto, sino que se extienden a todos ellos. En este caso, las monedas de los países con un equilibrio de operaciones más estable y un gran número de activos en divisas (para que esos países puedan vender activos extranjeros y traer dinero de vuelta a casa cuando la volatilidad repunte) se benefician con respecto a las demás.

Al día de hoy, el dólar estadounidense (USD), junto con el franco suizo (CHF), se consideran activos refugio.

Si el dólar estadounidense se fortalece frente a las divisas de mayor rendimiento, significa que los mercados probablemente no estén satisfechos con los datos o las noticias económicas publicadas recientemente. En este caso, los inversores extranjeros compran bonos del Tesoro estadounidense como refugio. Para adquirirlos, necesitan comprar dólares estadounidenses. Cuando muchos inversores lo hacen al mismo tiempo, el USD se aprecia.

El franco suizo es otra divisa considerada como activo refugio. La estabilidad política, una política monetaria conservadora y una economía estable hacen del franco suizo una moneda sólida, que atrae a los inversores internacionales en tiempos de crisis.

A pesar de las numerosas crisis de los mercados financieros mundiales, Suiza siempre ha sabido perseverarse sin grandes problemas.

Si la economía europea se enfrenta a una recesión, es probable que el franco suizo (CHF) se fortalezca frente a las divisas europeas de mayor rendimiento.

La venta al descubierto es una forma de aprovechar una oportunidad en mercados que están cayendo. Muchos traders utilizan derivados financieros como los CFD para ir en corto, es decir, para vender un activo. Estos instrumentos permiten a los traders especular sobre los movimientos del precio de un activo sin necesidad de poseer el activo en sí.

Los mejores activos para vender al descubierto durante una recesión son:

Operar en largo durante una recesión puede ser arriesgado. Es por ello que inversores y traders esperan al repunte inicial, cuando muchos activos alcanzan sus mínimos. Entonces compran a estos niveles, tratando de obtener la máxima recompensa de la eventual recuperación posterior a la recesión.

Los mejores activos para operar en largo de cara a la recuperación económica son:

Una recesión crea muchas oportunidades tanto para los traders como para los inversores. Al tener la oportunidad de operar en largo y en corto (es decir, abrir operaciones de compra y venta), los traders pueden aumentar significativamente su capital debido a la alta volatilidad. Asimismo, los inversores pueden adquirir los activos que desean a precios bajos.

Para lograrlo, hay que entender la causa de la recesión y las posibles formas en que el gobierno puede resolver el problema (la mayoría de las veces, se trata de una política monetaria ultra blanda). Con FBS, puedes ganar mediante la venta de acciones, criptomonedas y petróleo durante una recesión. Además, puedes aumentar tu capital comprando oro y otros activos cuando la economía vuelva a crecer.

Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

Las estrategias de tendencia son buenas: pueden dar resultados significativamente buenos en cualquier temporalidad y con cualquier activo. La idea principal de la estrategia ADX basada en tendencia es intentar posicionarse en el comienzo de la tendencia.

Las estrategias contra tendencia siempre son las más peligrosas, pero también las más rentables. Nos complace presentar una excelente estrategia contra tendencia para trabajar en cualquier mercado y con cualquier activo.

Su solicitud ha sido aceptada

Te llamaremos en el intervalo de tiempo que elijas

La próxima solicitud de devolución de llamada para este número de teléfono estará disponible en 00:30:00

Si tienes algún problema urgente, contáctanos a través del

Chat en vivo

Error interno. Por favor, inténtelo nuevamente más tarde