Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

¡No pierdas tu tiempo – mantente informado para ver cómo las NFP afectan al USD!

Aviso de Recopilación de Datos

Mantenemos un registro de tus datos para ejecutar este sitio web. Al hacer click en el botón, estás aceptando nuestra Política de Privacidad.

Manual para Principiantes de Forex

Tu guía definitiva a través del mundo del trading.

¡Revisa Tu Correo!

En nuestro correo electrónico, encontrarás el Manual de Forex 101. ¡Solo toca el botón para descargarlo!

Advertencia de Riesgo: Los ᏟᖴᎠs son instrumentos complejos y tienen un alto riesgo de pérdida de dinero rápidamente debido al apalancamiento.

El 68,53% de las cuentas de los inversores minoristas pierden dinero al operar ᏟᖴᎠs con este proveedor.

Deberías tener en consideración si comprendes el funcionamiento de los ᏟᖴᎠs y si puedes darte el lujo de arriesgarte a perder tu dinero.

2022-08-26 • Actualizada

Esta información no son consejos para inversión

"Para tener éxito en el trading, necesito años de experiencia!"

¿Cuántas personas piensan lo mismo? Bueno, probablemente no hayan oído hablar de Richard Dennis, quien entrenó a un grupo de traders principiantes, llamados "Traders Tortugas", y que ganó 100 millones de dólares en un corto período. Ellos probaron que siguiendo un sencillo conjunto de reglas, incluso un principiante puede ganar una buena suma de dinero.

Este inusual nombre no tiene nada que ver con la velocidad del trading. Como la mayoría de las ideas genuinas, el plan para capacitar a traders no calificados nació en una disputa entre Richard Dennis y William Eckhardt, dos traders estadounidenses de materias primas. Discutieron sobre la importancia de tener grandes habilidades y experiencia en el trading. Si bien Dennis consideraba que podía entrenar a las personas para convertirse en grandes operadores, su amigo Eckhardt pensaba en el poder de la genética. Para resolver esta disputa, los traders decidieron colocar un enorme anuncio en Barron's, Wall Street Journal y en el New York Times. Eligieron 23 candidatos y los invitaron a Chicago para operar con cuentas pequeñas.

"Vamos a criar traders como ellos crían tortugas en Singapur", - dijo el Sr. Dennis.

Por ende, los traders fueron llamados "tortugas". Probablemente hayas leído la referencia de "tortuga" en el libro "Street Smarts: High Probability Short-Term Trading Strategies" de Laurence Connors y Linda Raschke. De hecho, los autores desarrollaron una estrategia llamada "Sopa de tortuga" basada en el estudio de Chicago.

Richard Dennis, conocido como el "Príncipe del Foso" es un conocido trader de materias primas. Se dice que ganó $200 mil millones a partir de $1.600 en aproximadamente 10 años. En 1974, tuvo éxito con el trading en el mercado de la soja y ganó $500.000. Duplicó esa suma de dinero a finales de ese año, convirtiéndose en millonario. William Eckhart es su amigo y fundador de la empresa alternativa de gestión de inversiones "Eckhardt Trading Company", que administra más de $1 mil millones en cuentas administradas y productos offshore y onshore. Siendo matemático, creía que era necesario un sólido conjunto de análisis y estadísticas para el logro de excelentes resultados comerciales.

Veamos la sencilla estrategia que nuestros millonarios enseñaron a los "traders tortugas".

"Las tortugas" preferían operar en los mercados líquidos. Por lo tanto, puedes elegir cualquier par de divisas, materias primas (petróleo, oro, plata) o incluso futuros de índices de acciones (S&P500, DAX30).

Para identificar la entrada perfecta, los traders tuvieron que operar en temporalidades diarias.

La magia de la "Estrategia de las Tortugas" se basó en una simple fórmula:

Tendencias + Rompimientos = Ganancias.

En general, "las tortugas" eran seguidores de tendencias y observadores de rompimientos. Abrían una posición larga o corta después de un rompimiento al alza o a la baja y luego mantenían su posición abierta siempre que la tendencia se mantuviera fuerte. Como era de esperarse, abrían una posición larga en un rompimiento al alza, o vendían en caso de un rompimiento a la baja. Las tortugas irían en largo o en corto siempre que se implementara una condición de rompimiento si ésta no excedía sus límites de riesgo. Había dos sistemas para ingresar al mercado.

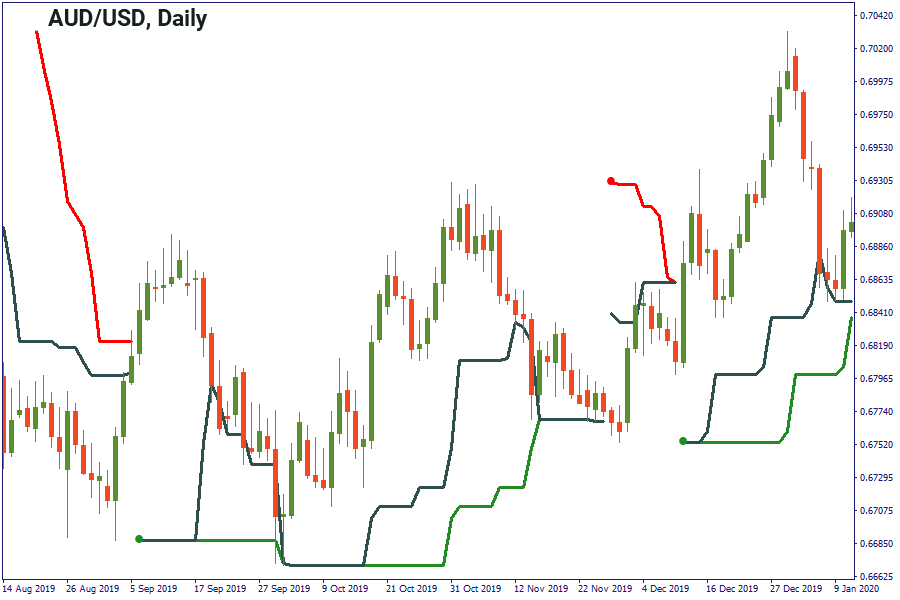

1 – El sistema a corto plazo basado en un rompimiento de 20 días.

"Las tortugas" ingresaban al mercado cuando el precio rompía el máximo o mínimo de 20 períodos. El rompimiento se confirmaba con 1 pip por encima del máximo/mínimo de 20 días. Esta entrada se realizaba únicamente si el rompimiento anterior fallaba. A esta creencia se le llama una "regla contraria" y significa que la multitud espera que vuelva a ocurrir lo mismo. El Stop Loss es el mínimo de 10 días para posiciones largas y el máximo de 10 días para posiciones cortas.

2 – El sistema a largo plazo basado en un rompimiento de 55 días.

Este patrón fue operado cuando un trader siguió tendencias de mercado más grandes. Si los traders elegían este patrón, tenían que atenerse a la regla de los 55 días y siempre ingresar en caso de un rompimiento.

Cuando "las tortugas" operaban, abrían una posición con una unidad de riesgo. Después de eso, se acumulaba en unidades iguales dependiendo de la dirección en que se movía la tendencia. Las unidades de riesgo fueron el elemento clave del "sistema de las tortugas". Veamos cómo funcionaban.

Los operadores ajustaban el tamaño de su posición en función de la volatilidad de un activo. La regla básica sonaba de la siguiente manera: el trader tenía que elegir el tamaño de posición correcto para un determinado activo en términos de dólares. Cada posición de "las tortugas" podría aumentarse o reducirse en las llamadas unidades de riesgo. El Sr. Dennis proporcionó a las tortugas una fórmula que ayudó a identificar la cantidad de unidades de riesgo. Se basó en el cálculo de "N", que representaba la volatilidad de un mercado en particular. Era un rango medio verdadero (ATR, por sus siglas en inglés) de 20 períodos.

Para el 5 de Septiembre del 2019, el valor del ATR para el par GBP/USD fue de 0.0104. Esta es nuestra N. Eso significa que el movimiento diario promedio del GBP/USD es de 104 pips. Convirtamos los datos que tenemos a USD. Con un contrato de $1.000, tendremos:

Volatilidad del Dólar = 0,0104 * 1.000 = $10,4

Si la divisa de cotización no era el USD, entonces tenía que convertirse a USD.

"Las tortugas" siempre ajustaban sus posiciones usando "cortes de riesgo" iguales, conocidos como unidades. Una unidad representa el 1% del riesgo. Por ejemplo, con una cuenta de $10.000, una unidad tiene un valor monetario de $100.

Entonces, calculemos cuántos contratos requiere "el sistema de las tortugas" para operar GBP/USD:

Tamaño de la unidad = $100/$10,4 = 9 contratos.

Entonces, para operar GBP/USD, el sistema de las tortugas operaría en múltiplos de 9 contratos para este tipo de tamaño de cuenta.

Si las condiciones lo permitían, las tortugas aumentaban su posición hasta un riesgo máximo asignado. Esto nuevamente se basaba en la volatilidad y en los cálculos de "N". "Las tortugas" aumentaban sus posiciones en incrementos o medios incrementos de N o ½ N.

"Las tortugas" seguían reglas muy estrictas sobre los Stop Loss. También lo calculaban en función de la medida "N". Se utilizaba la regla del 2% para limitar los riesgos. Por lo tanto, si la posición se movía contra un trader por más de 2*N, siempre se cerraba. También arrastraban los Stop Loss.

Las órdenes pendientes "Limit" son mejores que las órdenes de mercado

Los estudiantes de Richard Dennis recibieron instrucciones de usar órdenes Limit en lugar de órdenes de mercado. De esta manera, se esperaba que las órdenes entraran a un precio mejor que el precio de mercado actual.

Era difícil para "las tortugas" colocar Take Profit perfectos, ya que tenían miedo de saltarse los buenos movimientos de los precios. De acuerdo con sus reglas, si un trader mantiene una posición larga y el precio comienza a bajar, debería salir en el mínimo de 10 días. Alternativamente, si un trader mantiene una posición corta y el precio comienza a subir, debería salir en el máximo de 20 días.

Consideremos el sistema a corto plazo. Tomaremos el gráfico GBP/USD como ejemplo. Como podemos ver en el gráfico a continuación, el precio se ha movido dentro de una tendencia bajista. El precio rompió la línea de tendencia descendente el 4 de Septiembre y alcanzó el máximo de 20 días al día siguiente. El máximo de 20 días fue el nivel de 1.2308. Por lo tanto, abrimos una posición larga en 1.2309 (1 pip por encima del máximo). Después de eso, señalamos dónde necesitábamos agregar a nuestra posición inicial. Con el N igual a 0.0104, tuvimos las siguientes medidas:

+1 unidad: 1.2309+1/2*0.0104 = 1.2361

+1 unidad: 1.2361+1/2*0.0104 = 1.2413

+1 unidad: 1.2413+1/2*0.0104 = 1.2465

En los precios anteriores, agregamos unidades (abrimos más posiciones). Al principio, nuestro Stop Loss fue colocado en 1.2309-2*N = 1.2101. Pero lo arrastramos a medida que abrimos más posiciones. El último fue colocado en 1.2257.

Después de varios días de aumento, el precio comenzó a bajar. Cuando cayó por debajo del mínimo de 10 días en 1.2412, cerramos nuestra posición.

Puede que sea difícil esperar los 20 días cuando el precio alcanzará cierto punto. Como resultado, podrías ingresar la operación y salir demasiado pronto. Afortunadamente, en el sitio oficial de MT, puedes encontrar un enlace al indicador "Turtle Trading", que cuenta los días por ti y te ayudará a identificar la entrada correcta.

El "Sistema de trading de las Tortugas" fue revolucionario para la época del experimento y demostró que los traders no necesitan ninguna habilidad especial para ganar dinero en el trading. Aún así, debes ser paciente y esperar tantas confirmaciones como sea posible. Los mercados tienden a estar más agitados en este momento que en el siglo XX. Es por ello que siempre necesitas tomar decisiones de inversión razonables.

Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

Las estrategias de tendencia son buenas: pueden dar resultados significativamente buenos en cualquier temporalidad y con cualquier activo. La idea principal de la estrategia ADX basada en tendencia es intentar posicionarse en el comienzo de la tendencia.

Las estrategias contra tendencia siempre son las más peligrosas, pero también las más rentables. Nos complace presentar una excelente estrategia contra tendencia para trabajar en cualquier mercado y con cualquier activo.

Su solicitud ha sido aceptada

Te llamaremos en el intervalo de tiempo que elijas

La próxima solicitud de devolución de llamada para este número de teléfono estará disponible en 00:30:00

Si tienes algún problema urgente, contáctanos a través del

Chat en vivo

Error interno. Por favor, inténtelo nuevamente más tarde