Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

¡No pierdas tu tiempo – mantente informado para ver cómo las NFP afectan al USD!

Aviso de Recopilación de Datos

Mantenemos un registro de tus datos para ejecutar este sitio web. Al hacer click en el botón, estás aceptando nuestra Política de Privacidad.

Manual para Principiantes de Forex

Tu guía definitiva a través del mundo del trading.

¡Revisa Tu Correo!

En nuestro correo electrónico, encontrarás el Manual de Forex 101. ¡Solo toca el botón para descargarlo!

Advertencia de Riesgo: Los ᏟᖴᎠs son instrumentos complejos y tienen un alto riesgo de pérdida de dinero rápidamente debido al apalancamiento.

El 68,53% de las cuentas de los inversores minoristas pierden dinero al operar ᏟᖴᎠs con este proveedor.

Deberías tener en consideración si comprendes el funcionamiento de los ᏟᖴᎠs y si puedes darte el lujo de arriesgarte a perder tu dinero.

2022-08-26 • Actualizada

Esta información no son consejos para inversión

Con la experiencia, cada trader adquiere conocimientos sobre los niveles de soporte y resistencia, tendencias y correcciones y varios indicadores técnicos. Con cada mes de trading activo, es más fácil detectar patrones de velas y gráficos. Sin embargo, debes dominar algunas cosas más complicadas para seguir avanzando. Echémosle un vistazo.

Algunas veces, el precio forma estructuras que van más allá de un simple patrón de consolidación o una cuña. Una acción del precio como esta refleja la batalla entre compradores y vendedores: hay períodos en los que unos u otros prevalecen, pero también hay períodos en los que sus fuerzas casi se equiparan.

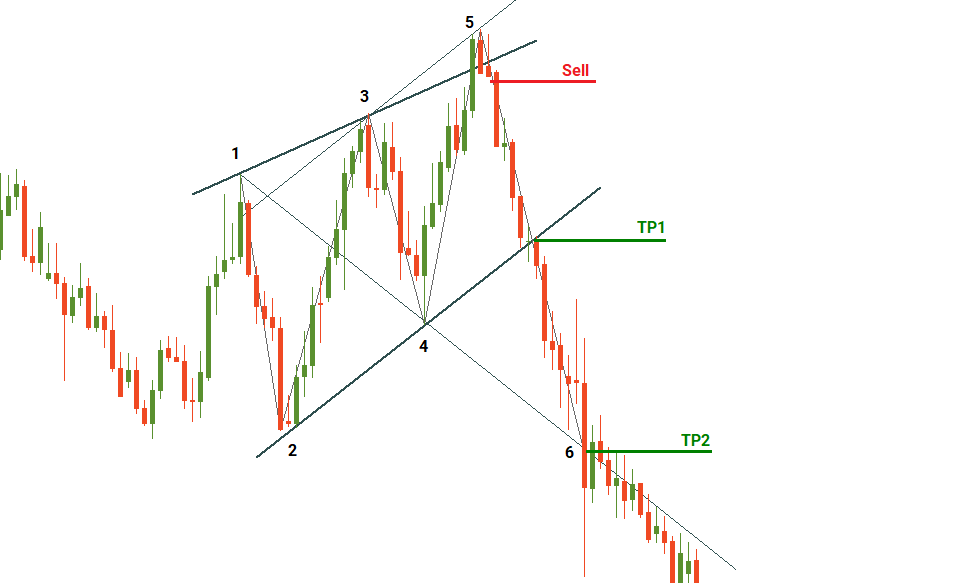

Un ejemplo de un patrón de Ondas de Wolfe bajista

Busca una forma del precio que sea similar a una cuña. Presta atención a la etapa del patrón. Tendrás que estar alerta una vez que el precio forme los primeros cuatro puntos, en otras palabras, un rango que se está estrechando. Después de eso, pueden darse tres escenarios:

El tercer escenario refleja lo que llamamos "Ondas de Wolfe". Si los puntos 3 y 4 están por encima de los puntos 1 y 2 respectivamente, prepárate para la formación de un patrón de Ondas de Wolfe bajista. Es muy importante que las ondas 1-2 y 2-3 sean iguales (simétricas). Las herramientas de Fibonacci también ayudarán mucho a confirmar el patrón: el punto 3 suele estar en las extensiones del 127,2% o 161,8% de la onda 1-2.

Presta atención al punto 5. Un principiante lo confundiría con un rompimiento, y esa es la parte engañosa. El punto 5 suele estar en las extensiones de 127,2% o 161,8% de la onda 3-4. Además, hay un área gráfica específica entre la línea 1-3 y la línea paralela a 2-4 trazada desde el punto 3: si el precio se revierte a la baja en esta "zona dulce", es una señal de venta. De no ser así, entonces el patrón de Ondas de Wolfe bajista no está confirmado.

Take Profit y Stop Loss

Lo bueno es que este patrón proporciona a los traders objetivos claros.

TP1: línea de soporte 2-4.

TP2: Traza una línea a través de los puntos 1 y 4: el segundo objetivo, el punto 6, debe estar en él. El movimiento entre los puntos 5 y 6 será largo y, por lo tanto, permitirá a los traders obtener suficientes puntos de ganancia.

Puedes colocar un Stop Loss por encima del punto 5.

Moraleja

Si observas un patrón de reversión de velas en la "zona dulce", anímate y considera operar con un gran objetivo (punto 6). Si el precio va más allá de la :zona dulce", es otro patrón, así que considera operar en la dirección del rompimiento.

No es tan complicado después de todo, ¿verdad? Lo primero que tendrás que entrenar es tu ojo: tendrás que hacer un análisis visual del gráfico de precios para reconocer las Ondas de Wolfe en él.

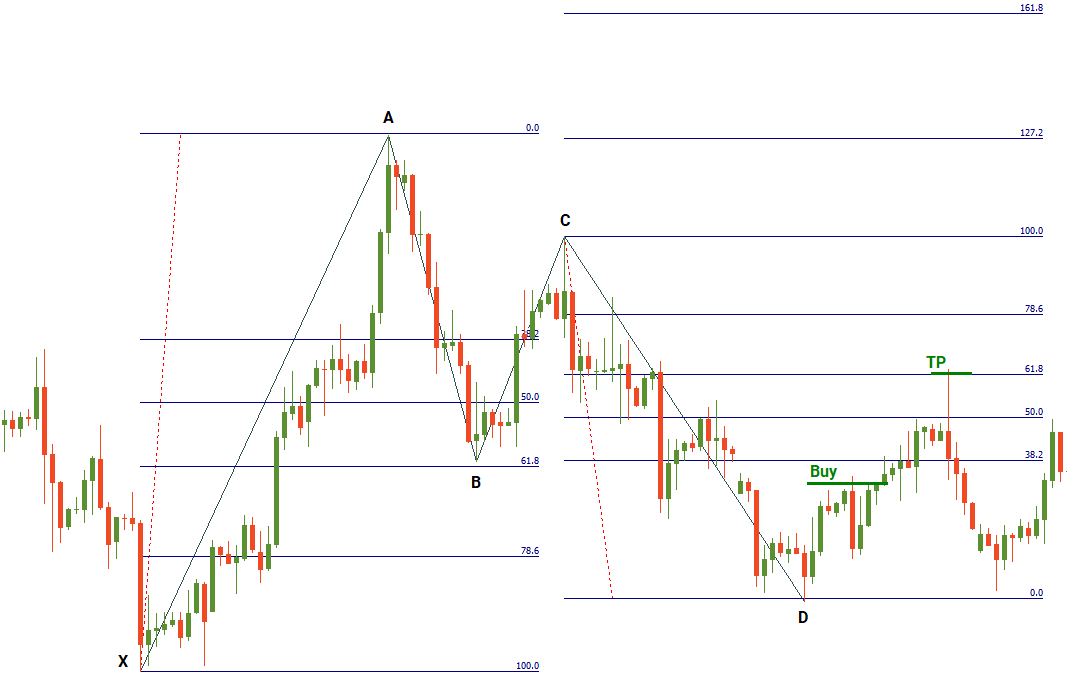

El patrón de Gartley pertenece a un grupo de los llamados patrones armónicos. Estos patrones (Cangrejo, Mariposa, Murciélago y Tiburón) son bastante similares entre sí. La diferencia entre ellos radica en las proporciones exactas de las oscilaciones de precios. En cuanto a la lógica y el reconocimiento de estos patrones, empieza por dominar a Gartley, el resto vendrá fácilmente.

La principal dificultad con el patrón de Gartley es que se ve mucho como un techo en el mercado y, sin embargo, el precio seguirá avanzando. Observa que en todos los patrones armónicos alcistas, el segundo pico es más bajo que el primero. Además, la estructura de un patrón alcista se asemeja a la letra M, mientras que un patrón bajista es como la última W.

Una vez que observes una forma de este tipo en un gráfico, lo primero que te vendrá a la mente debería ser: la situación probablemente no sea tan simple como parece. Actúa: utiliza la herramienta de retroceso de Fibonacci para comprobar las posiciones de los puntos clave.

Un ejemplo de un patrón de Gartley alcista

Take Profit y Stop Loss

TP1: 61,8% de CD.

TP2: el tamaño de XA proyectado desde D.

Se puede colocar un Stop Loss por debajo de X para un Gartley alcista (por encima de X para un Gartley bajista) o de acuerdo con tus reglas de gestión de riesgos.

El problema con los patrones armónicos es que, en la vida real, los patrones que se encuentran en los gráficos a menudo no encajan perfectamente en las proporciones enumeradas anteriormente. Como resultado, cuanto mayor sea la diferencia entre el patrón de Gartley del libro de texto y el patrón con el que deseas operar, se debe tener en cuenta el mayor riesgo de error.

Moraleja

Actualiza tu forma de ver el mercado. Incluso si decides no utilizar los patrones de Gartley para señales de entrada, aún debes estar familiarizado con sus formas para evitar confundirlos con los valores máximos o mínimos del mercado. Te sorprendería la frecuencia con la que ocurren estos patrones.

Aquí tenemos otro patrón intricado. Un trader principiante podría confundirlo con un mercado de tendencias saludable. Sin embargo, los traders experimentados deberían poder evitar tal error.

Un patrón como este ocurre en una tendencia distintiva. En otras palabras, el mercado que tuvo dirección durante algún tiempo. Luego, notas que las oscilaciones de los precios empiezan a parecerse mucho en tamaño y forma. Esto debería decirte: ¡pendiente, es probable que la tendencia cambie de dirección!

Al igual que con los dos patrones anteriores, encontrarás algunos ratios de Fibonacci en este.

Un ejemplo de un patrón de Tres Impulsos bajista

No es como si tuvieras que memorizar estos ratios o algo así. El retroceso del 61,8% es bastante natural y puedes memorizar visualmente cómo se ve.

Moraleja

Algunas veces, las tendencias terminan en un patrón de Doble Techo o Cabeza y Hombros, pero sucede que una tendencia se agota con tres oscilaciones similares. Es muy importante tener en cuenta este patrón. Además, ofrece excelentes oportunidades para abrir operaciones.

Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

Las estrategias de tendencia son buenas: pueden dar resultados significativamente buenos en cualquier temporalidad y con cualquier activo. La idea principal de la estrategia ADX basada en tendencia es intentar posicionarse en el comienzo de la tendencia.

Las estrategias contra tendencia siempre son las más peligrosas, pero también las más rentables. Nos complace presentar una excelente estrategia contra tendencia para trabajar en cualquier mercado y con cualquier activo.

Su solicitud ha sido aceptada

Te llamaremos en el intervalo de tiempo que elijas

La próxima solicitud de devolución de llamada para este número de teléfono estará disponible en 00:30:00

Si tienes algún problema urgente, contáctanos a través del

Chat en vivo

Error interno. Por favor, inténtelo nuevamente más tarde