Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

¡No pierdas tu tiempo – mantente informado para ver cómo las NFP afectan al USD!

Aviso de Recopilación de Datos

Mantenemos un registro de tus datos para ejecutar este sitio web. Al hacer click en el botón, estás aceptando nuestra Política de Privacidad.

Manual para Principiantes de Forex

Tu guía definitiva a través del mundo del trading.

¡Revisa Tu Correo!

En nuestro correo electrónico, encontrarás el Manual de Forex 101. ¡Solo toca el botón para descargarlo!

Advertencia de Riesgo: Los ᏟᖴᎠs son instrumentos complejos y tienen un alto riesgo de pérdida de dinero rápidamente debido al apalancamiento.

El 68,53% de las cuentas de los inversores minoristas pierden dinero al operar ᏟᖴᎠs con este proveedor.

Deberías tener en consideración si comprendes el funcionamiento de los ᏟᖴᎠs y si puedes darte el lujo de arriesgarte a perder tu dinero.

2022-08-26 • Actualizada

Esta información no son consejos para inversión

Hay una gran número de instrumentos en el análisis técnico. Pero esto no se debe a la variedad de formas en que están técnicamente compuestos o a la distinta naturaleza de los procesos que representan. Más bien se debe a una serie de características específicas menores que fueron agregadas a los mismos problemas matemáticos. Eventualmente, produjeron una variedad de instrumentos que pueden tener diferentes nombres, pero en el fondo tienen el mismo funcionamiento o uno similar.

El cuadro a continuación desglosa el análisis técnico en tres grupos, entre los cuales se encuentra "Indicadores", que es el que necesitamos. Normalmente, los traders se obsesionan bastante con los indicadores, ya sea sólo un indicador específico o varios de ellos. Esto se debe a una razón psicológica: al ofrecer una explicación plausible de un desempeño meramente comprendido del mercado, el indicador atrae a los traders a creer que también puede predecir hacia dónde va el mercado. Si bien eso es cierto con bastante frecuencia, el problema es que no se puede saber realmente con exactitud cuándo un indicador será correcto o no. Una señal falsa es el enemigo fundamental de cada indicador, y no conoce ninguna excepción.

Mientras tanto, una de las herramientas técnicas más espectaculares es el cruce de Medias Móviles (MA, por sus siglas en inglés). Como es más apropiado para observaciones a largo plazo, no aparece con frecuencia. Pero si lo hace, podría ser un presagio de graves eventos por venir. En retrospectiva, los desastres del mercado de valores de EE.UU. acaecidos en 1929, 1938, 1974 y 2008 podrían haber sido efectivamente anunciados por este cruce de la muerte. Por lo tanto, alguien en posesión de dicho instrumento en esos momentos podría ganar sumas de seis dígitos abriendo operaciones en vista de esta indicación. Tal vez alguien lo hizo, simplemente no lo sabemos. Entonces, ¿qué es este "cruce de la muerte" en realidad? ¿Y cómo funciona?

Hay dos tipos: "cruce de la muerte" bajista y "cruce dorado" alcista. Ambos tienen la misma composición: un Media Móvil a corto y a largo plazo. Cuando la MA a corto plazo cruza la MA a largo plazo de arriba hacia abajo, eso es una indicación bajista; cuando la MA a corto plazo cruza la MA a largo plazo de abajo hacia arriba, esa es una señal alcista.

Normalmente, una Media Móvil a corto plazo se toma como MA de 50, y a largo plazo es MA de 200. Pero esto puede variar de una estrategia a otra. Hay aquellos que toman MA de 16 o 26 en lugar de MA de 350.

La lógica aquí es la siguiente. Una Media Móvil a corto plazo está más cerca del movimiento real de los precios. Simplemente elimina el ruido del mercado de la presentación del rendimiento del precio. Entonces, en lugar de mirar una secuencia caótica de alzas y bajas, tienes la agradable visión de una curva suave de una Media Móvil a corto plazo. La Media Móvil a largo plazo no representa los incrementos del precio; en cambio, muestra un cambio estratégico en los niveles en los que el precio descansaba en el transcurso de meses y años.

Por lo tanto, una MA a corto plazo frente a una MA a largo plazo es el movimiento del precio real y reciente medido contra el panorama estratégico. La suposición es que si los recientes movimientos del precio se alejan demasiado de la visión histórica, significa que algo realmente serio está sucediendo en el mercado y existe la posibilidad de un gran cambio. Si el panorama a corto plazo es significativamente mejor que el de largo plazo, es decir, si la MA a corto plazo cruza de abajo hacia arriba la MA a largo plazo – el mercado debería tener un potencial alcista considerable que espera a ser desatado. De lo contrario, si la dinámica histórica toma un terreno más alto en comparación con el momento actual, por ejemplo, una MA de 50 cruza una MA de 200 de arriba hacia abajo, entonces se cree que los osos se están preparando para la guerra.

Por sí sola, la lógica es bastante sencilla y, desde el punto de vista de la aplicación, fácil de emplear. Simplemente traza las MA en el gráfico, mira cómo se cruzan y actúa en consecuencia. Pero, ¿qué tan confiable es este método en general? ¿Cuál es la probabilidad?

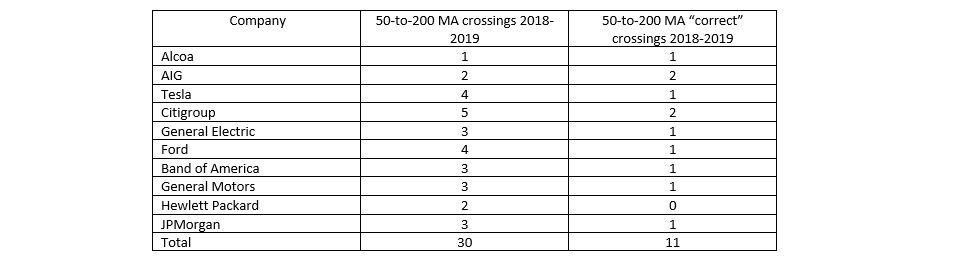

En la tabla a continuación, tomamos 10 compañías públicas de diversos campos. Observando el gráfico diario para 2018 y 2019, contamos el número total de cruces de MA de 50 a 200. Después de eso, contamos el número de "predicciones correctas" hechas por estos cruces a mediano plazo. Eso significa que acabamos de observar si, de hecho, el precio se fue al alza a mediano plazo después de un "cruce dorado" y se fue a la baja luego de un "cruce de la muerte".

Como puedes ver, de un total de 30 cruces de Medias Móviles de 50 a 200 en 10 compañías durante los años 2018-2019, solamente 11 fueron fructíferos. En otras palabras, confiando solo en este método, el trader tendría aproximadamente un 33% de posibilidades de ganar, lo que parece bastante insípido. De hecho, técnicamente, eso significa que el trader preferiría perder dinero confiando en este instrumento. ¿Cuál es el problema con eso entonces?

El problema es que el método de cruce de Medias Móviles se basa en el rendimiento de las MA. Y la Media Móvil es un indicador rezagado. Eso significa que, una vez que el precio se mueve, la MA reaccionará a él sólo más tarde; cuanto más corto sea el plazo, más rápido reaccionará. Hablando estrictamente, cualquier paso de una Media Móvil es el reflejo de un paso que el precio había dado hace tiempo. Ese "hace tiempo" es bastante crucial.

Primero, lleva tiempo capturar el momento en que se cruzan las Medias Móviles de 50 y 200. Pero como trader razonable, no te apresuras a entrar en acción en el momento en que las ves cruzarse. Esperas a que se queden donde están y confirmas la disposición observada. En segundo lugar, lleva tiempo abrir una operación: ubicar el nivel de los Stop Loss, Take Profit y Buy/Sell. Y tercero, lleva tiempo cerrar la posición, y si sigues la práctica común de usar la MA de 50 y la MA de 200, irás al gráfico diario – eso significa que tendrás tu posición cerrada unos días después. Entonces, desde el momento en que las Medias Móviles se cruzan hasta el momento en que cierras tu operación, podría llevar bastante tiempo. Y durante ese tiempo, las fuerzas que impulsaron al mercado a cruzar las MA de 50 y 200 podrían ya agotarse y revertirse. Eso significa que al momento en que tu orden se cierra, el mercado pudo haberse movido mucho en la dirección opuesta.

Por lo tanto, es un problema de tiempo. Y tiene una solución parcial que es la siguiente: puedes utilizar el método de "cruce de la muerte/dorado" de manera bastante efectiva, pero no en el momento de una fuerte fluctuación y no con instrumentos de trading volátiles.

Es bastante lógico: debes elegir aquellas acciones o pares de divisas que no cambien su estado de ánimo con demasiada frecuencia, y si lo hacen, lo hagan "de una vez por todas". Si ese es el caso, tendrás una buena posibilidad de que, mientras observas el cruce de Medias Móviles, establezcas tu operación y finalmente cierres tu posición, el mercado todavía vaya a donde estaba cuando notaste por primera vez el "cruce de la muerte/dorado".

Además, una solución adicional es minimizar el tiempo de mantener abierta tu posición. Al hacerlo, minimizarás el riesgo de ver alcanzado tu Stop Loss porque el mercado ya cambió de dirección. Eso implica que te arrepientes de extraer las máxima ganancias: todos tendemos a extender nuestras posiciones para extender nuestras ganancias, pero con mayor frecuencia, somos penalizados por tal avaricia. Por lo tanto, la moderación es recompensada.

El gráfico diario a continuación muestra el rendimiento del precio de las acciones de HP a finales del 2018 y principios del 2019.

El punto A muestra un claro "cruce de la muerte". Pero es claro sólo en retrospectiva, ya que lo estamos viendo desde un momento muy distante en el futuro teniendo toda la imagen. Si hubieses estado allí, en el momento exacto del cruce, solo verías que la MA de 50 forma un ángulo con la MA de 200, y eso por sí solo no garantiza ninguna acción.

En la vida real, a menos que seas un extravagante tomador de riesgos, simplemente no actúas en el punto A, sino que haces un recordatorio para volver a este gráfico en un rato para verificar que la tendencia realmente baja.

Eso es exactamente cuando llega el punto B. Ves el gráfico, ves el precio bajando a $19,20 y luego llegando a $21,50. Además, puedes ver el gap creciente entre la MA de 50 y la MA de 200 después de que formaron el "cruce de la muerte" observado. En consecuencia, piensas: “Ok, tenemos el cruce de la muerte, la tendencia estratégica a la baja y una corrección local al alza; vendo aquí porque esta corrección termina pronto, y veré que la tendencia va aún más a la baja – allí veré ”. Entonces vendes el 10 de Enero. Y hasta el 28 de Febrero no ves nada más que un aumento constante. Punto C: pierdes tus fondos, maldices el momento en que viste ese "cruce de la muerte" y decides no volver a utilizar este método.

Más tarde, abres el gráfico diario de HP sólo por casualidad – y es solamente para descubrir que el precio finalmente bajó al área de $19,20 e incluso más abajo. Ahí es donde se suponía que se cerraría la posición. Pero te tomaría literalmente meses llegar ahí.

Este ejemplo es bastante controversial. Por un lado, el "cruce de la muerte" presentó una predicción correcta – el precio finalmente se desplomó. Pero, ¿qué tan práctico fue ese escenario correcto (que es sólo el 33% de todos los casos) para un trader que no está dispuesto a mantener posiciones abiertas durante meses pagando swap?

Eso nos lleva a otro problema bastante fundamental con este método. La Media Móvil es un indicador que refleja lo que ya sucedió. Por sí sola, de ninguna manera puede predecir lo que ocurrirá en el próximo momento.

En el escenario observado, técnicamente, el "cruce de la muerte" en el punto A aparece como resultado de un anterior desplome del precio desde más de $24 por acción hasta el área de $21,50 o menos – esta caída es exactamente lo que obligó a la MA de 50 a agacharse para cruzar la MA de 200.

Pensar algo como "Ok, veo el cruce de la muerte, eso significa que el precio caerá más adelante" es una falacia. Una consideración correcta debería ser "Ok, veo el cruce de la muerte; eso debería significar que hay fuertes fuerzas bajistas en el mercado que pueden seguir forzando al precio a la baja más adelante". Lo primero vincula artificialmente un fenómeno visual observado ("cruce de la muerte") con el resultado deseado (el precio continúa cayendo). Lo último interpreta el fenómeno visual observado ("cruce de la muerte") como una indicación de ciertos funcionamientos internos ("fuerzas bajistas") del mercado y presume (¡solamente!) que esos funcionamientos internos podrían extender su efecto al futuro más cercano.

Esto presenta un excelente ejemplo de la diferencia entre un trading en "modo ligero" y una manera aprendida de obtener ganancias. No hace falta decir que si lo tomas a la ligera, tus ganancias también serán ligeras.

Si deseas obtener ganancias serias – toma en serio los indicadores y las interpretaciones del mercado.

No toma mucho, pero requiere ser qué, por qué y cuándo lo haces. Un ejemplo a continuación es una buena visualización de eso.

Con el mismo HP, mirando el gráfico diario, estando en el momento del punto B, notarás el "cruce dorado" en el punto A y será correcto comprar. Si abriste largos en $21,50 en ese momento, verías que el precio aumenta directamente a $23,50, es decir, casi el 10%. No está mal durante aproximadamente un mes de espera, teniendo en cuenta que solo se realizó una leve corrección a la baja apenas por debajo de los mismos $21,50. Pero aquí viene la opción: si en $23,50 dijiste "está bien, eso es suficiente de espera y suficientes ganancias para mí" y cerraste tu posición, ganarías este juego. Si pensaste "no, he esperado mucho y merezco ganar mucho más", entonces verías que el precio baja a $14,41 donde ahora está perdiendo todo.

Estarás en lo correcto al notar que, de hecho, ninguno de los ejemplos anteriores presenta un caso inequívocamente exitoso. En cada uno, el tiempo define si tu operación sería rentable o desastrosa para tus fondos. Eso refleja bien la naturaleza de las cosas – por sí sólo, el cruce de Medias Móviles no es suficiente para considerarse una base para la toma de decisiones. Si ves un claro "cruce de la muerte" o "cruce dorado", no te apresures a abrir una operación. Revisa otras temporalidades, otros indicadores (especialmente los osciladores, ya que complementan los indicadores de tendencias), verifica con los aspectos fundamentales y las noticias sobre el activo considerado. Además, sigue tu sentido común..

Al final, esto es solamente dos líneas cruzándose entre sí. Si será un elemento significativo de un sistema más grande de una estrategia de trading consistente – depende de ti.

Bill Williams es el creador de algunos de los indicadores del mercado más populares: oscilador asombroso, fractales, alligator y gator.

Las estrategias de tendencia son buenas: pueden dar resultados significativamente buenos en cualquier temporalidad y con cualquier activo. La idea principal de la estrategia ADX basada en tendencia es intentar posicionarse en el comienzo de la tendencia.

Las estrategias contra tendencia siempre son las más peligrosas, pero también las más rentables. Nos complace presentar una excelente estrategia contra tendencia para trabajar en cualquier mercado y con cualquier activo.

Su solicitud ha sido aceptada

Te llamaremos en el intervalo de tiempo que elijas

La próxima solicitud de devolución de llamada para este número de teléfono estará disponible en 00:30:00

Si tienes algún problema urgente, contáctanos a través del

Chat en vivo

Error interno. Por favor, inténtelo nuevamente más tarde