Umkehrkerzenmuster

Informationen sind keine Investitionsberatung

Unten finden Sie die Schemata und Erklärungen der beliebtesten Umkehr-Kerzenmuster.

Bullish-Muster

Bullische Umkehrmuster erscheinen am Ende eines Abwärtstrends und signalisieren die Preisumkehr nach oben.

Hammer

Ein 1-Kerze-Muster. Es kann ein Ende des rückläufigen Trends, einen Tiefststand oder ein Unterstützungsniveau signalisieren. Die Kerze hat einen langen unteren Schatten, der mindestens doppelt so lang sein sollte wie der eigentliche Körper. Die Farbe des Hammers spielt keine Rolle, aber wenn er bullisch ist, ist das Signal stärker.

Hammer kommen häufig vor und sind leicht zu erkennen. Sie zeigen, dass die Bären zwar den Preis auf ein neues Tief bringen konnten, aber dort nicht halten konnten und am Ende einer Handelsperiode einen Kampf mit den Käufern verloren. Das Signal ist stärker, wenn sich nach einem langen Kursrückgang ein Hammer bildet.

Darüber hinaus wird das Kaufsignal zuverlässiger, wenn einem Hammer eine Kerze folgt, die über dem Eröffnungskurs der Kerze auf der linken Seite schließt. Hier ist, wie ein Hammer auf dem echten Chart aussieht:

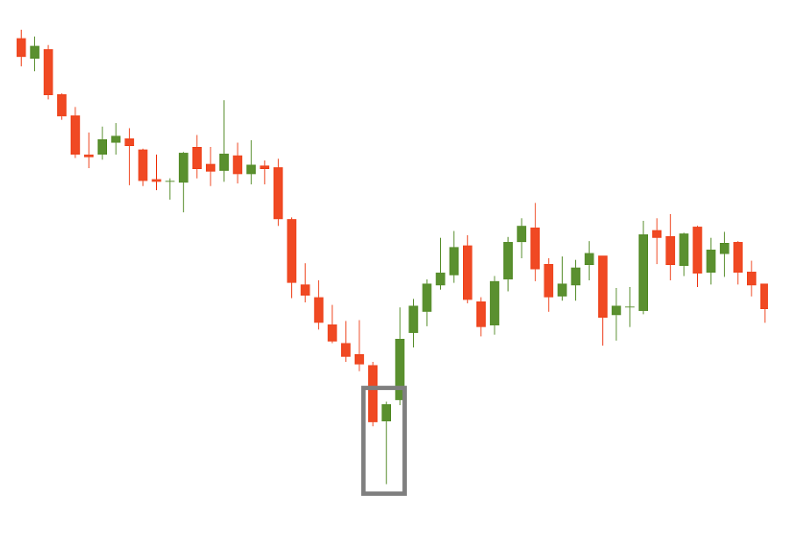

Morning Star

Ein 3-Kerzen-Muster. Nach einer langen bärischen Kerze gibt es eine bärische Lücke nach unten. Die Bären haben die Kontrolle, aber sie erreichen nicht viel. Die zweite Kerze ist ziemlich klein und ihre Farbe ist nicht wichtig, obwohl es besser ist, wenn sie bullisch ist. Die dritte bullische Kerze öffnet sich mit einer Lücke nach oben und füllt die vorherige bärische Lücke. Diese Kerze ist oft länger als die erste.

Die Lücken sind für dieses Muster kein absolutes Muss, aber das Umkehrsignal wird stärker sein, wenn sie auftreten.

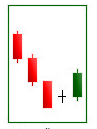

Morning Doji Star

Ein 3-Kerzen-Muster. Fast das gleiche wie das vorherige, aber die zweite Kerze ist ein Doji.

Das Signal dieses Musters wird als stärker betrachtet als ein Signal aus einem einfachen "Morning Star"-Muster.

Umgekehrter Hammer

Ein 1-Kerze-Muster. Die Kerze hat einen kleinen Körper und einen langen oberen Schatten, der mindestens doppelt so lang ist wie der eigentliche Körper.

Die Farbe des Hammers spielt keine Rolle, aber wenn er bullish ist, ist das Signal stärker. Ein umgekehrter Hammer erfordert immer eine weitere bullische Bestätigung.

Piercing Line

Ein 2-Kerzen-Muster. Die erste Kerze ist lang und bärisch. Die zweite Kerze öffnet sich mit einer Lücke nach unten, unterhalb des Schließniveaus der ersten Kerze. Es ist eine große bullische Kerze, die sich über den 50% des Körpers der ersten Kerze schließt. Beide Körper sollten lang genug sein.

Das Muster zeigt, dass es den Käufern gelungen ist, die Situation umzukehren und die Gewinne zu stabilisieren, obwohl der Handel mit einem bärischen Impuls begann. Das Signal ist mäßig stark.

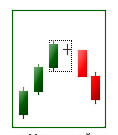

Bullish Harami

Ein 2-Kerzen-Muster. Der Körper der zweiten Kerze ist vollständig im Körper der ersten Kerze enthalten und hat die entgegengesetzte Farbe.

Beachten Sie, dass ein Harami-Muster immer eine Bestätigung braucht: Die folgende Kerze sollte groß und bullisch sein.

Bullish Harami Cross

Ein 2-Kerzen-Muster ähnlich dem Harami. Der Unterschied besteht darin, dass der letzte Tag ein Doji ist.

Sie können sehen, dass dieses Muster sehr ähnlich dem "Morning Doji Star" Muster aussieht. Die Logik und die Auswirkungen sind ähnlich.

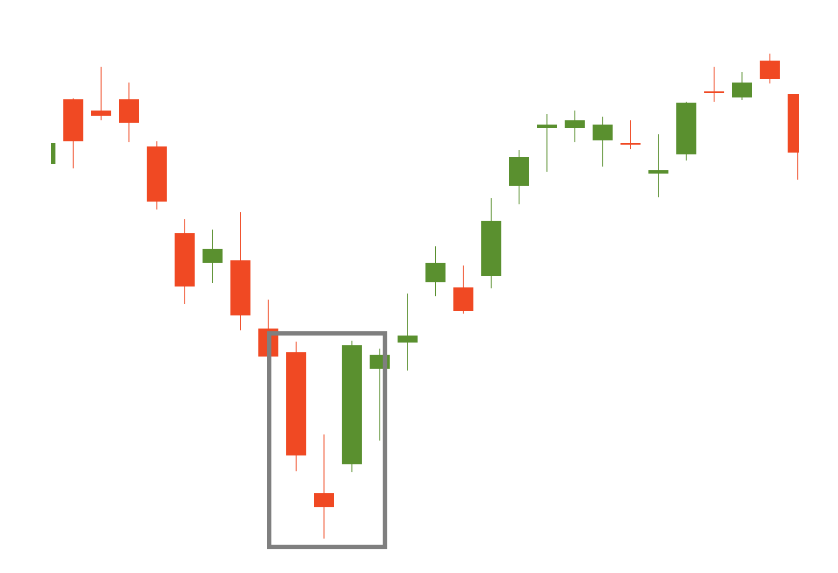

Bullish Engulfing Muster

Am Ende des Abwärtstrends erscheint ein 2-Kerzen-Muster. Die erste Kerze ist bärisch. Die zweite Kerze sollte sich unter dem Tiefpunkt der ersten Kerze öffnen und über ihrem Hochpunkt schließen.

Dieses Muster erzeugt ein starkes Umkehrsignal, da die zinsbullische Preisaktion die bärische vollständig verschlingt. Je größer der Größenunterschied der beiden Kerzen, desto stärker ist das Kaufsignal.

Drei weiße Soldaten

Ein 3-Kerzen-Muster. Es gibt eine Reihe von 3 bullischen Kerzen mit langen Körpern. Jede Kerze sollte sich innerhalb des vorherigen Körpers öffnen, besser über ihrer Mitte. Jede Kerze schließt auf einem neuen Hoch, nahe ihrem Maximum.

Die Zuverlässigkeit des Musters ist hoch, aber man braucht eine Bestätigung in Form von einer weißen Kerze mit einem höheren Schluss oder mit einer Lücke nach oben.

Bärische Umkehrmuster

Baisse-Umkehrmuster erscheinen am Ende eines Aufwärtstrends und bedeuten, dass der Preis wahrscheinlich nachgeben wird.

Shooting Star

Ein 1-Kerze-Muster. Der Körper der Kerze ist klein. Der obere Schatten ist lang und übertrifft den Körper mindestens zweimal.

Der lange obere Schatten impliziert, dass der Markt versucht hat, herauszufinden, wo sich Widerstand und Angebot befinden, aber die Oberseite wurde von Bären abgelehnt. Die Kerze kann eine beliebige Farbe haben, aber wenn sie rückläufig ist, ist das Signal stärker.

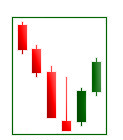

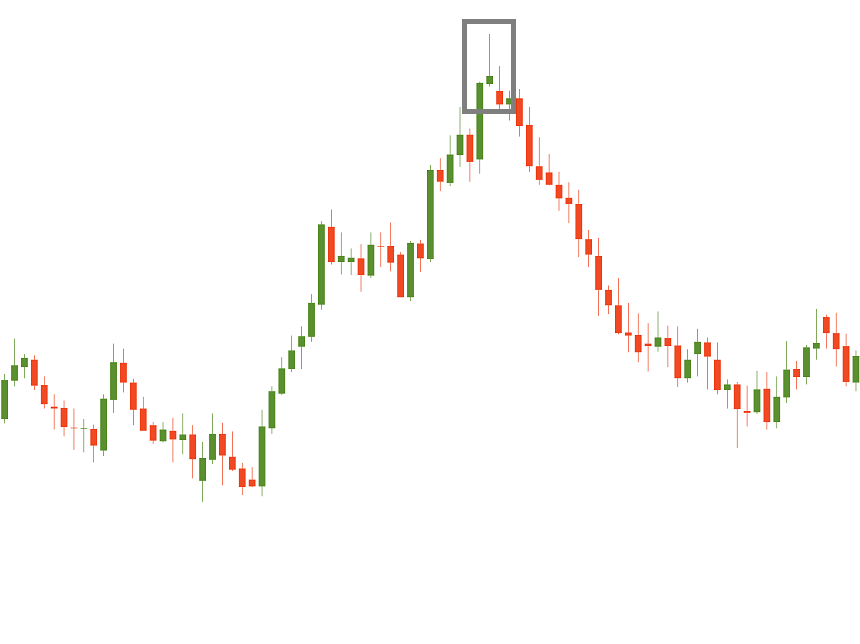

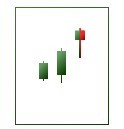

Evening Star

Ein 3-Kerzen-Muster. Nach einer langen bullischen Kerze gibt es eine bullische Lücke aufwärts. Die Bullen haben die Kontrolle, aber sie erreichen nicht viel. Die zweite Kerze ist ziemlich klein und ihre Farbe ist nicht wichtig. Die dritte rückläufige Kerze beginnt mit einer Lücke abwärts und füllt die vorherige zinsbullische Lücke. Diese Kerze ist oft länger als die erste.

Es ist besser, wenn dieses Muster Lücken hat, aber das ist keine notwendige Bedingung.

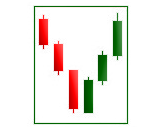

Evening Doji Star

Ein 3-Kerzen-Muster. Das Muster ähnelt dem "Evening Star", gilt aber als stärkeres Signal, da die mittlere Kerze Doji ist.

Das Signal dieses Musters wird als stärker betrachtet als ein Signal von einem einfachen Evening Star.

Hanging Man

Ein 1-Kerze-Muster. Kann ein Ende des zinsbullischen Trends, einen Höchststand oder ein Widerstandsniveau signalisieren. Die Kerze hat einen langen unteren Schatten, der mindestens doppelt so lang sein sollte wie der eigentliche Körper. Die Kerze kann eine beliebige Farbe haben, aber wenn sie bärisch ist, ist das Signal stärker.

Das Muster braucht eine weitere bärische Bestätigung. Das Verkaufssignal wird bestätigt, wenn sich eine bärische Kerze unterhalb der Öffnung der Kerze auf der linken Seite dieses Musters schließt.

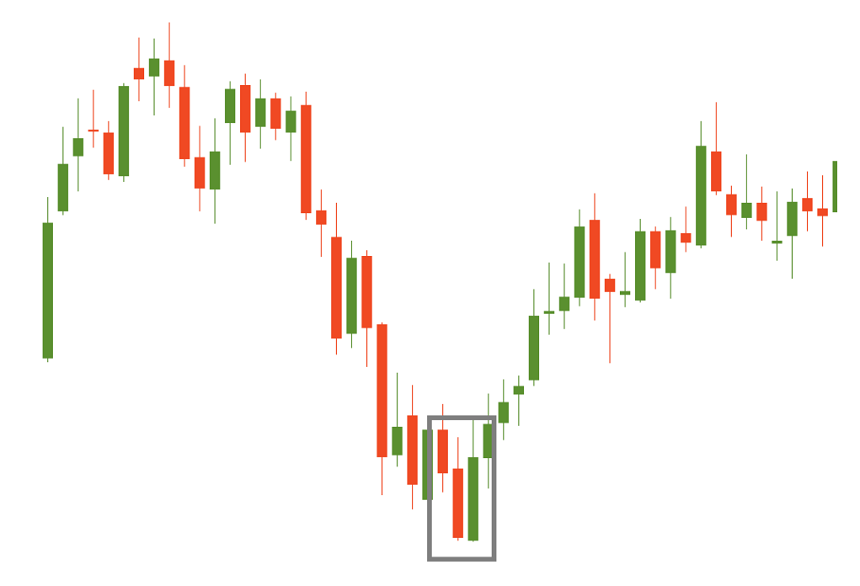

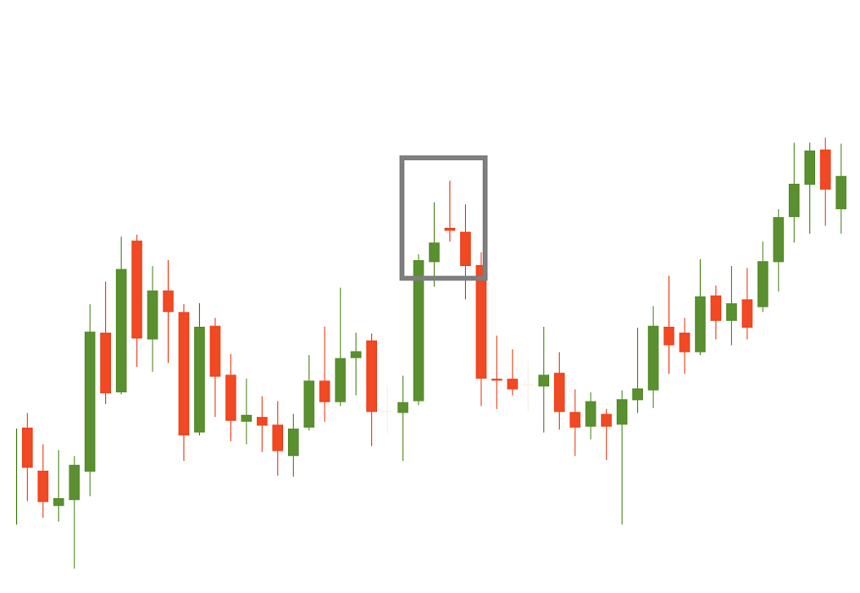

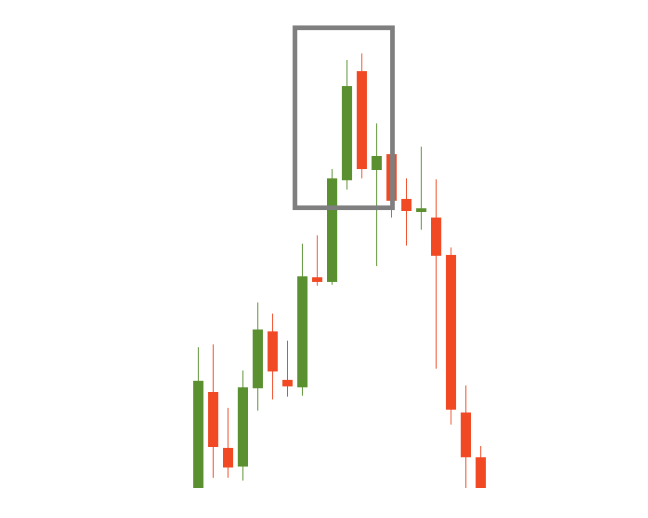

Dark Cloud Cover

Ein 2-Kerzen-Muster. Die erste Kerze ist bullisch und hat einen langen Körper. Die zweite Kerze sollte sich deutlich über dem Schließniveau der ersten Kerze öffnen und unter 50% des Körpers der ersten Kerze schließen. Das Verkaufssignal ist mäßig stark.

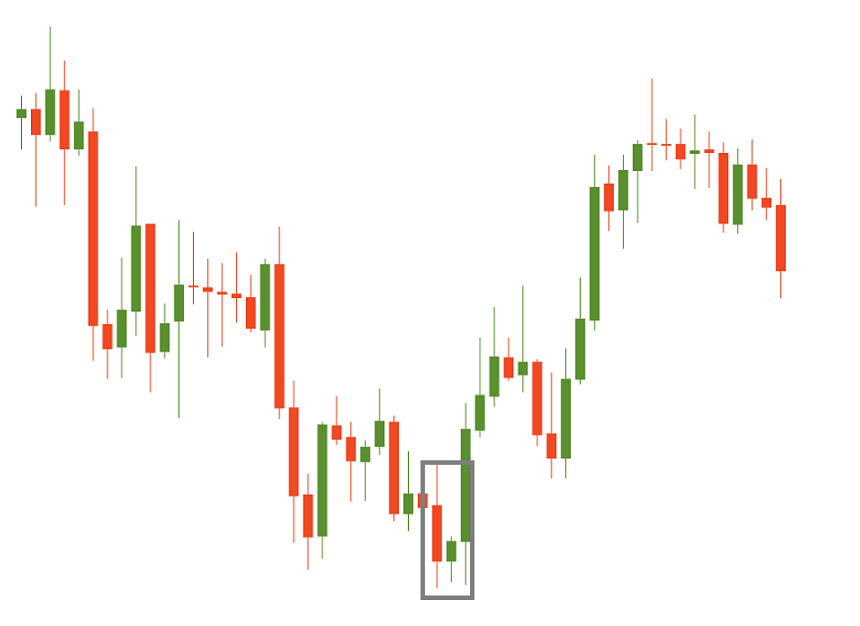

Hier ist ein Beispiel für dieses Muster auf einem Chart:

Bearish Engulfing Muster

Ein 2-Kerzen-Muster. Die erste Kerze ist bullisch. Die zweite Kerze ist bärisch und sollte sich über dem Hoch der ersten Kerze öffnen und unter ihrem Tiefpunkt schließen.

Dieses Muster erzeugt ein starkes Umkehrsignal, da die rückläufige Preisbewegung den bullischen vollständig verschlingt. Je größer der Größenunterschied der beiden Kerzen, desto stärker ist das Verkaufssignal.

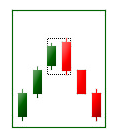

Bearish Harami

Ein 2-Kerzen-Muster. Der Körper der zweiten Kerze ist vollständig im Körper der ersten Kerze enthalten und hat die entgegengesetzte Farbe.

Beachten Sie, dass Harami-Muster immer eine Bestätigung benötigen: Die folgende Kerze sollte groß und bärisch sein.

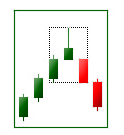

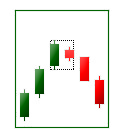

Bearish Harami Cross

Ein 2-Kerzen-Muster ähnlich wie Harami. Der Unterschied besteht darin, dass die zweite Kerze ein Doji ist.

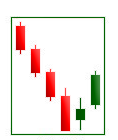

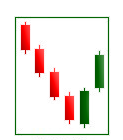

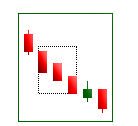

Drei schwarze Krähen

Ein 3-Kerzen-Muster. Es gibt eine Reihe von 3 bärischen Kerzen mit langen Körpern. Jede Kerze öffnet sich innerhalb des Körpers der vorherigen, besser unterhalb ihrer Mitte. Jede Kerze schließt bei einem neuen Tiefpunkt, nahe ihrem Minimum.

Die Zuverlässigkeit des Musters ist hoch, aber man braucht eine Bestätigung in Form von einer bearishen Kerze mit einem niedrigeren Schluss oder mit einer Lücke nach unten.

Andere Artikel in dieser Sektion

- Fibonacci-Fan

- Fibonacci expansion

- Wie verwendet man Fibonacci-Retracements?

- Fortsetzungskerzenmuster

- Wie geht man mit Marktrauschen um?

- Backtest von einer Handelsstrategie

- Gator Oszillator

- Market Facilitation Index

- Awesome Oscillator

- Range

- Alligator

- Bill-Williams-Theorie

- Fraktale

- Chart-Muster

- Die Gann indikatoren

- Wie kann man Ihre eigene Handelsstrategie schaffen?

- Kerzenmuster

- Trendshandel

- Carry-Trade

- Swingtrading

- Positionshandel

- Day trading

- Scalping

- Handelsstile

- Was sind Fibonacci-Tools?

- Psychologie

- Wie man die Umkehrung des Marktes erkennt

- Japanische Kerzencharts

- Trends

- Marktbedingungen und Phasen