MACD (Indikator für das Zusammen-/Auseinanderlaufen des gleitenden Mittelwerts)

Informationen sind keine Investitionsberatung

Der MACD ist eines der mächtigsten technischen Werkzeuge im Arsenal vieler Händler. Der Indikator dient zur Überprüfung der Stärke und Richtung eines Trends sowie zur Definition von Umkehrpunkten. Der MACD steht für die Moving Average Convergence Divergence und zeigt das Verhältnis der beiden gleitenden Mittelwerte des Kurses.

Wie man implementiert

MACD ist im MetaTrader Standard Indikator Kit enthalten, so dass Sie es nicht herunterladen müssen. Gehen Sie zu "Einfügen", finden Sie "Indikatoren" und dann "Oszillatoren" - und Sie sehen den MACD. Der Indikator erscheint in einem separaten Fenster unterhalb des Kursdiagramms.

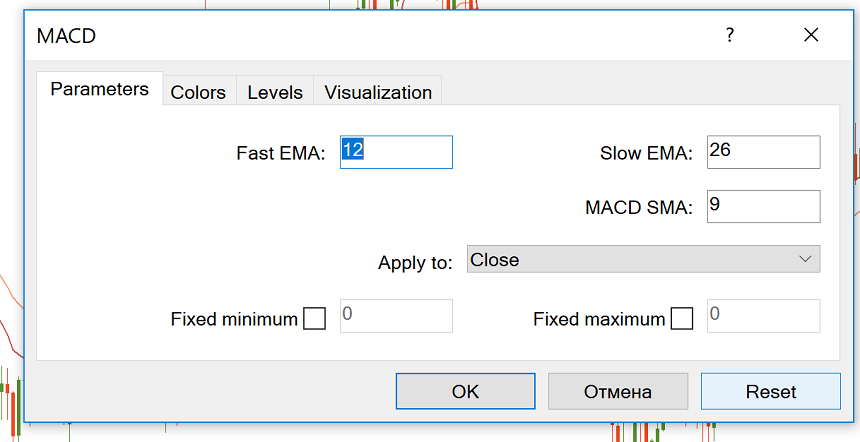

Die klassischen Einstellungen umfassen 12 und 26 EMAs und eine Signallinie (SMA) mit einem Zeitraum von 9. Sie können je nach Handelsstil und Zielen weitere Parameter auswählen. So ist beispielsweise der MACD (5,35,5) empfindlicher und könnte sich besser für Wochencharts eignen.

Die Erhöhung der Anzahl der Perioden für die Signallinie reduziert die Anzahl der Überkreuzungssignale und hilft, Fehlsignale zu vermeiden. Allerdings werden Handelssignale später auftreten als bei einer kürzeren Signalleitung EMA.

Der Indikator kann auf jeden Zeitrahmen angewendet werden, aber es ist besser, die von H1 und größer zu wählen.

Wie die MACD-Anzeige funktioniert

Die Grundidee des MACD ist, dass er den längerfristigen gleitenden Mittelwert vom kurzfristigen gleitenden Mittelwert subtrahiert. Auf diese Weise verwandelt er einen Trendfolgeindikator in den Momentum-Indikator und kombiniert die Eigenschaften beider. Der MACD hat keine Grenzen, aber er hat einen Nullmittelwert, um den er tendenziell schwingt, wenn die gleitenden Mittelwerte konvergieren, sich schneiden und divergieren. Konvergenz tritt auf, wenn sich die gleitenden Mittelwerte aufeinander zubewegen. Divergenz tritt auf, wenn sich die gleitenden Mittelwerte voneinander entfernen. Das MACD-Histogramm ist über 0, wenn die 12-Periode MA über der 26-Periode MA liegt und unter 0, wenn die kürzere MA unter der längeren MA liegt. Infolgedessen zeigen positive Werte des Histogramms auf einen zinsbullischen Trend, während negative Werte einen Abwärtstrend bedeuten.

Verwendung von MACD im Devisenhandel

Alles in allem ist der Markt bullisch, wenn der MACD über 0 liegt und bearisch, wenn er unter 0 liegt. Der MACD bietet Händlern verschiedene Arten von Signalen: Signallinienüberkreuzungen, überkaufte/überverkaufte Pegel, Mittellinienüberkreuzungen sowie Divergenzen.

1. Signallinienüberkreuzungen

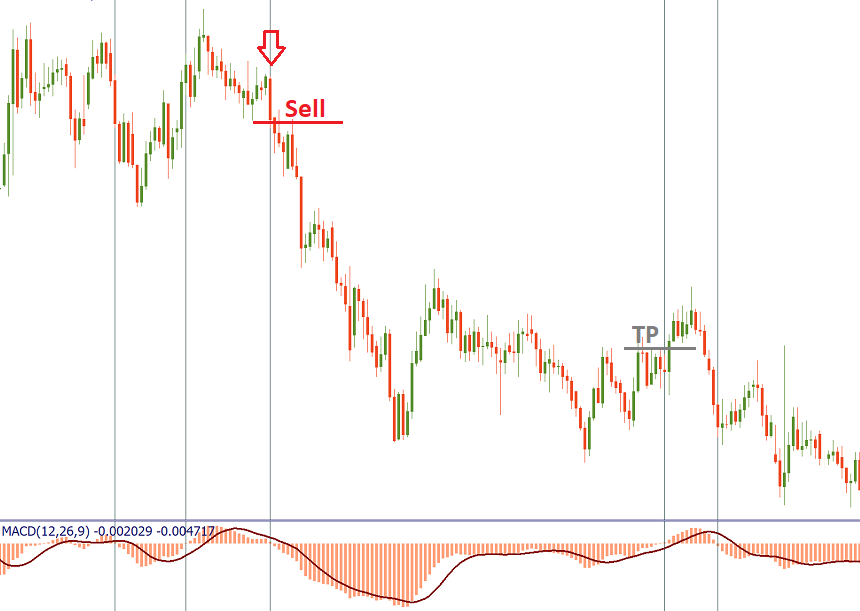

Eine bullische Kreuzung findet statt, wenn der MACD anfängt zu steigen und dann über die Signallinie geht. Ein bearisсhes Crossover findet statt, wenn der MACD anfängt zu sinken und die Signallinie nach unten kreuzt.

Der MACD funktioniert am besten in Trends, wenn die Preisspanne eher eng ist. Eine gute Strategie kann sein, einen Trend festzulegen und dann nur die MACD-Signale zu verwenden, die diesem Trend entsprechen.

Auf dem Bild unten sehen Sie, dass es bei einem Abwärtstrend ratsam ist, nur negative MACD-Weichen mit der Signallinie zu handeln.

2. Überkaufs-/Überverkaufspegel

Es ist auch möglich, den MACD als Oszillator zu verwenden. Es ist allgemein bekannt, dass der Markt immer zum Mittelwert zurückkehrt und die schnelle MA immer zur langsamen. Je größer die Abweichung zwischen den gleitenden Mittelwerten (je höher oder niedriger ist das MACD-Histogramm), desto bullischer/bärischer ist der Markt und desto höher die Wahrscheinlichkeit einer Preiskorrektur, die den MACD wieder auf 0 zurückführen wird.

Infolgedessen ist es möglich, extreme Höchst-/Tiefststände des MACD zu handeln, als Zeichen dafür, dass der Markt überkauft bzw. überverkauft ist. Da der Indikator keine Ober- oder Untergrenzen hat, sollten Sie Extreme anhand des visuellen Vergleichs der MACD-Werte beurteilen. Beachten Sie, dass diese Art von Signalen eine Bestätigung durch Preisaktionen oder andere technische Indikatoren erfordert.

3. Nulllinienüberkreuzungen

Ein bullischer Nulllinienübergang tritt auf, wenn sich der MACD über 0 bewegt, um positiv zu werden. Es kann als Bestätigung eines Aufwärtstrends verwendet werden. Ein rückläufiger Nulllinienübergang findet statt, wenn der MACD unter 0 fällt, um negativ zu werden. Dies kann verwendet werden, um einen Abwärtstrend zu bestätigen.

Hier gibt der MACD Handelssignale ab, die einem System mit zwei gleitenden Mittelwerten ähneln. Eine der Strategien ist das Kaufen, wenn der MACD über die Nulllinie steigt (Halten der Position, bis der Indikator unter 0 zurückkehrt) und Verkaufen, wenn der MACD unter die Nulllinie fällt (und Schließen des Handels, wenn der Indikator wieder über 0 steigt). Dieser Ansatz ist jedoch nur dann profitabel, wenn sich starke Trends abzeichnen. Während des volatilen Seitwärtsmarktes kann dies zum Verlust von Geschäften führen.

4. Divergenzen

Achten Sie außerdem auf die Divergenz/Konvergenz zwischen dem Indikator und dem Kurs. Eine bullische Konvergenz bildet sich, wenn der Kurs niedrigere Tiefststände erreicht, während die Minimumwerte des MACD-Histogramms höher werden (Kaufsignal). Eine rückläufige Divergenz entsteht, wenn der Kurs seine Höchststände erneuert, während die MACD-Höchststände niedriger werden (Verkaufssignal).

Vorteile und Nachteile.

Einer der größten Vorteile des MACD ist, dass er sowohl ein Trend- als auch ein Momentumindikator ist. Wie alle anderen technischen Indikatoren ist auch der MACD jedoch nicht perfekt. Sein Hauptfehler ist, dass er die Signale später gibt als die Preisaktion selbst. Darüber hinaus bietet das MACD keinen gebrauchsfertigen Stop-Loss oder Take-Profit.

Fazit

Der MACD ist ein sehr nützlicher technischer Indikator. Es produziert eine Vielzahl von Signalen und kann eine solide Grundlage für ein Handelssystem darstellen. Um falsche Signale herauszufiltern, verwenden Sie den MACD in Kombination mit anderen Instrumenten der technischen Analyse.

Andere Artikel in dieser Sektion

- Wie beginnt man den Devisenhandel?

- Wie eröffnet man ein Geschäft in MetaTrader?

- Wie viel Geld brauche ich für den Forex-Handel?

- Demo-Konten

- Die Forex Broker

- Wie bestimmt man die Positionsgröße?

- Hebelwirkung und Marge

- Swap und Rollover

- Transaktion, Gewinn, Verlust. Arten von Aufträgen

- Wirtschaftskalender

- Wie kann ich vorhersagen, wie verändern sich die Wechselkurse?

- Wann wird der Forex Markt geöffnet?

- Bid und Ask. Spread

- Was ist ein Lot?

- Gewinnermittlung

- Was ist Pips und Lots?

- Wie handelt man?

- Die Währungspaare. Basiswährung und quotierte Währung. Majors und Crosses

- Welche technische Instrumente brauche ich für den Handel?

- Welche Risiken gibt es?

- Wie viele Gelder kann man mit Forex verdienen?

- Warum Handel mit Forex?

- Was ist Forex?