Velas japonesas

Informação não é consultoria em investimentos

O gráfico de velas (ou candelabros ou castiçais) é um dos tipos de gráfico usados nos mercados financeiros. Com origem no Japão dois séculos atrás, ele há muito tempo conquistou corações de traders no mundo inteiro. As velas japonesas podem dizer muito sobre o comportamento dos participantes do mercado, e o gráfico de velas em si é uma poderosa ferramenta analítica.

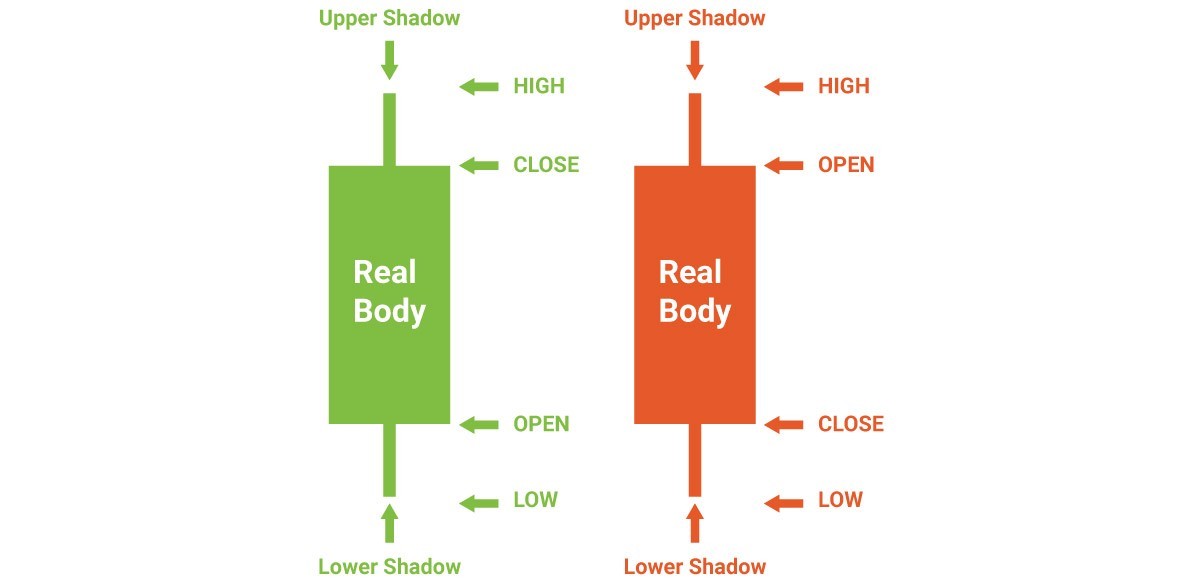

Estrutura de uma vela

Uma única vela mostra a dinâmica do preço em um determinado intervalo. Se você estiver olhando o timeframe semanal, cada vela representa a variação do preço em 1 semana. Se você estiver no timeframe M5, cada vela corresponde a 5 minutos da ação do preço (price action), isto é, a movimentação do preço.

A vela é formada pelo corpo (área entre os preços de abertura e fechamento) e pelas sombras superior e inferior (linhas verticais acima e abaixo do corpo), também chamadas de “pavios” ou “caudas”, respectivamente. Os pavios indicam os preços máximo e mínimo observados no período correspondente à duração da vela.

Se os preços subiram no intervalo correspondente, a vela geralmente é pintada de branco ou verde. Neste caso, o preço de abertura se encontra na ponta inferior do corpo e o preço de fechamento se encontra na ponta superior.

Se os preços caíram no intervalo correspondente, a vela geralmente é pintada de preto ou vermelho. Neste caso, o preço de abertura se encontra na ponta superior do corpo e o preço de fechamento se encontra na ponta inferior.

Tipos de velas

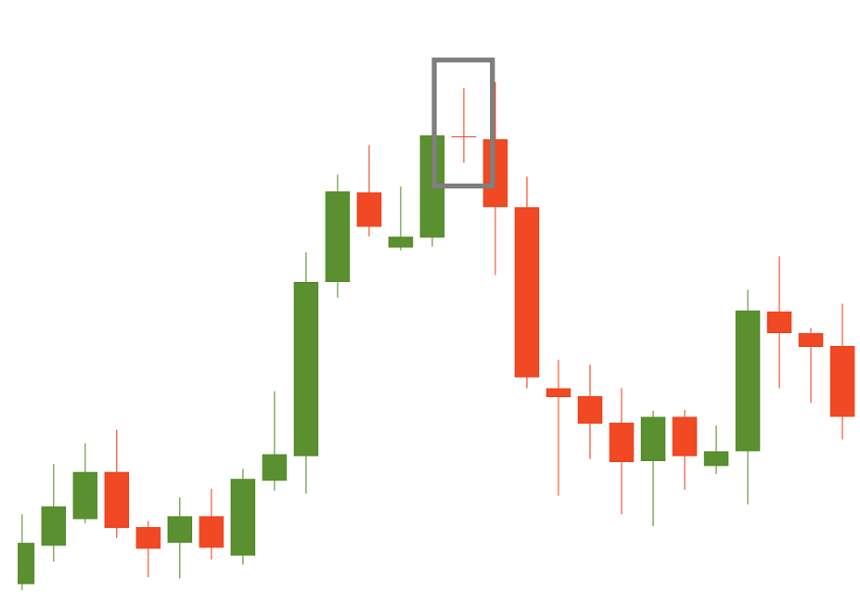

No esquema acima, é possível observar velas mais convencionais — as formas e os tamanhos das velas podem variar amplamente e podem revelar muito sobre a natureza da ação do preço.

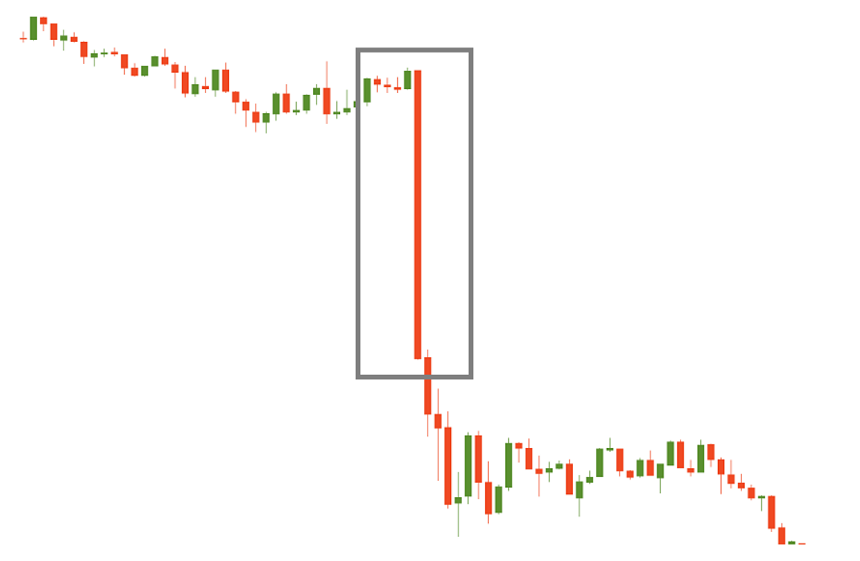

Por exemplo: quanto maior o corpo da vela, mais forte é a tendência. Velas curtas, por outro lado, indicam pouca movimentação do preço e refletem uma consolidação.

Velas com corpo muito pequeno (preços de abertura e fechamento praticamente iguais) são chamadas de “doji”. Em suma, trata-se de um sinal de incerteza no mercado, quando nem touros, nem ursos conseguem trazer o preço para seu lado. Uma doji isolada é neutra, mas se ela se forma após uma série de velas bullish com corpos alongados, isso é sinal de que os compradores estão perdendo força e o preço pode sofrer reversão para baixo. Se uma doji se forma após uma série de velas bearish com corpos alongados, isso é sinal de que os vendedores estão perdendo força e o preço pode virar para cima.

Aqui está um exemplo de vela doji que levou a uma reversão bearish:

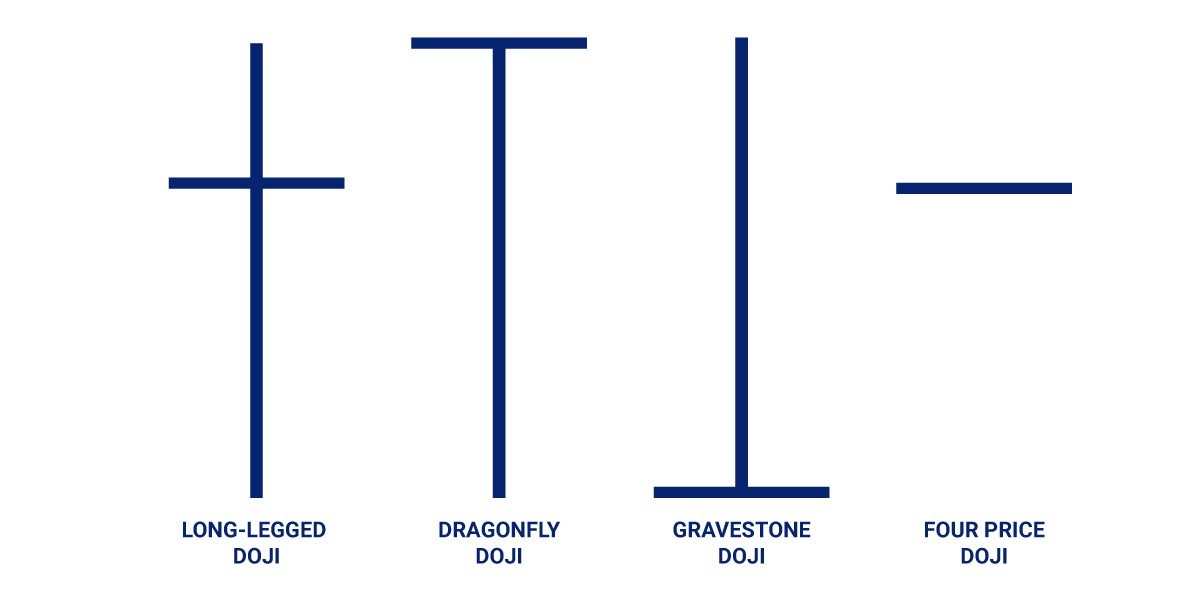

São vários os tipos de doji.

Uma doji de pernas longas tem as sombras superior e inferior alongadas, quase iguais em comprimento, refletindo grande incerteza no mercado. A vela doji do tipo libélula (dragonfly doji) é um padrão de reversão bullish considerável que ocorre principalmente no fim de tendências de queda. A vela doji do tipo lápide é um padrão de reversão bearish considerável que ocorre principalmente no topo de tendências de alta. A doji de quatro preços é bem rara e reflete incerteza completa e total entre os traders em relação à direção do mercado.Velas com sombras muito curtas indicam que a maior parte da movimentação no trading ficou próxima dos preços de abertura e fechamento. Velas com sombras longas mostram que os preços divergiram bastante dos níveis de abertura e fechamento.Velas com sombras superiores longas e inferiores curtas indicam que os compradores dominaram a sessão correspondente e os vendedores conseguiram jogar os preços para abaixo das máximas ao fim da mesma sessão.

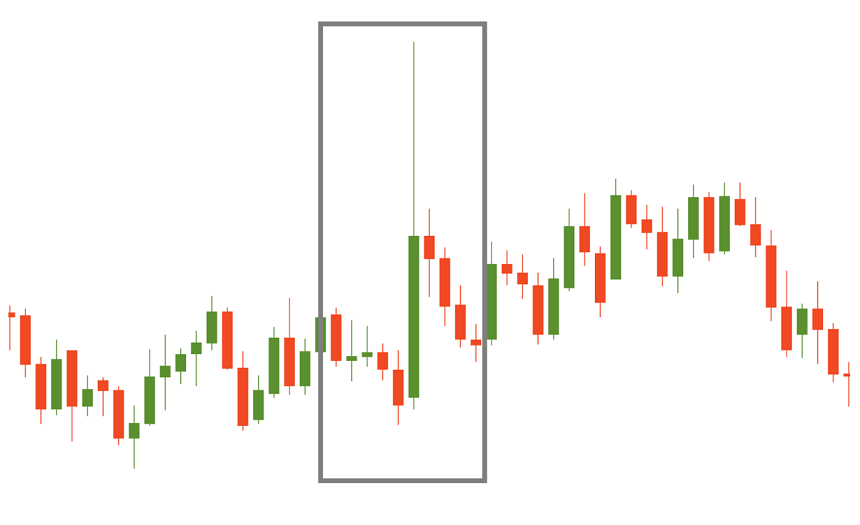

Velas com sombras inferiores longas e superiores curtas indicam que os vendedores dominaram a sessão, mas, ao fim da mesma, os compradores conseguiram provocar uma alta nos preços.Velas com ambas as sombras alongadas e corpos bem pequenos são chamadas de “spinning tops” (piões), sinais da indecisão no mercado: tanto os touros quanto os ursos mostraram atividade, mas nenhum lado conseguiu manter seus ganhos. Após uma longa subida (vela bullish longa), o pião indica fraqueza entre os touros e potencial de mudança ou interrupção da tendência. Após uma longa queda (vela bearish longa), o pião indica fraqueza entre os ursos e potencial de mudança ou interrupção da tendência.

Velas sem a sombra superior ou a inferior são chamadas de “Marubozu”. Uma Marubozu bullish é formada quando o preço de abertura se iguala ao preço mínimo e o preço de fechamento se iguala ao máximo, mostrando que os compradores controlaram a ação do preço durante todo o intervalo. Uma Marubozu bearish se forma quando o preço de abertura se iguala ao preço máximo e o de fechamento se iguala ao mínimo, mostrando que a ação do preço foi controlada pelos vendedores.

Embora as velas tragam muita informação individualmente, as combinações de velas (conhecidas como padrões de velas) podem trazer ainda mais revelações sobre o mercado. Você pode aprender mais sobre padrões de velas nos próximos artigos.

Outros artigos nesta seção

- Fibonacci Fan

- Expansão Fibonacci

- Como usar as retrações de Fibonacci

- Padrões de vela de continuação

- Como lidar com o ruído de mercado?

- Como fazer o backtest de uma estratégia de trading

- Oscilador Gator

- Awesome Oscillator

- Ranges

- Jacaré (Alligator)

- Teoria de Bill Williams

- Fractais

- Padrões de gráficos

- Descobrindo indicadores de Gann

- Como criar sua própria estratégia de negociação?

- Comércio de tendências

- Carry trade

- Negociação swing

- Negociação de posições

- Negociação do dia

- Scalping (escalpelamento)

- Estilos de negociação

- O que são ferramentas Fibonacci?

- Psicologia

- Como identificar uma reversão no mercado

- Tendências

- Fases e condições do mercado