Como colocar uma ordem Take Profit?

Informação não é consultoria em investimentos

Como colocar uma ordem Take Profit?

| Há duas ordens especiais que servem para fechar uma negociação: ordens Take Profit (TP) e Stop Loss (SL). Essas ordens tornam os resultados do trading mais previsíveis e lucrativos. Falamos sobre o SL no artigo anterior — se você perdeu, pode conferi-lo aqui. |

| Explicaremos neste artigo o que é Take Profit e como definir ordens deste tipo para tirar o máximo de lucros. |

| De forma semelhante à Stop Loss, a ordem Take Profit é uma ordem de saída. Porém, diferente da SL, que limita o prejuízo do trader em uma negociação, a TP indica um determinado preço ao qual uma negociação lucrativa se fechará automaticamente. Em outras palavras, TP é uma meta de lucro. Você precisa colocar a TP no nível que espera que o preço atinja. Se você estiver comprando, a TP estará acima do preço atual. Se estiver vendendo, ela estará abaixo dele. |

| Você pode ter uma ideia brilhante de negociação. Porém, se você escolher um nível inadequado para a TP, você não lucrará tanto quanto poderia. |

| Todo trader deve saber como colocar Take Profits. Há várias estratégias para fazer isso. |

I. Suporte e resistência

| Se você conferir o gráfico, perceberá que geralmente um preço sofre para romper o suporte ou a resistência. Frequentemente, após muito esforço, o preço reverte e se movimenta na direção oposta. Logo, os níveis de suporte e resistência irão lhe ajudar a definir TPs muito boas. É por isso que essa estratégia é a mais popular entre os traders. |

- Resistência

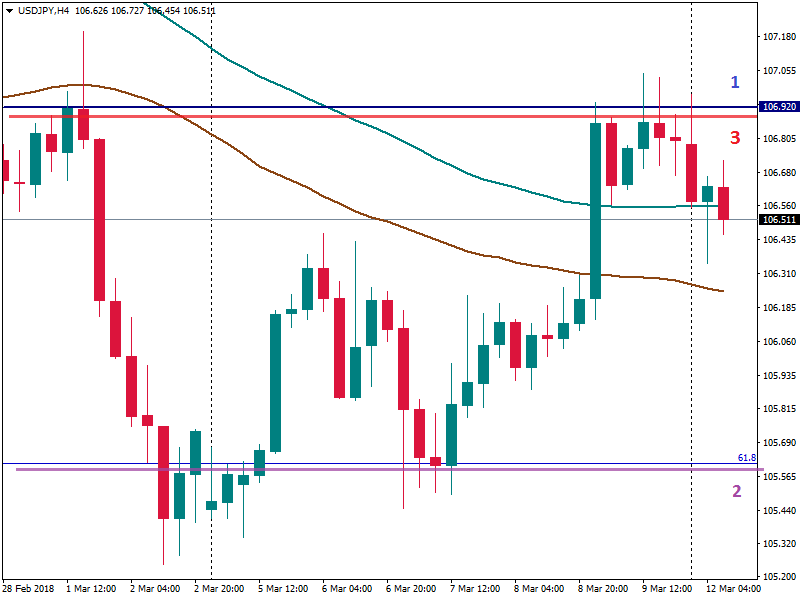

| Vamos conferir o gráfico. |

| 1. Resistência. |

| 2. Nível de entrada antes da tendência de alta. |

| 3. Nível do take-profit. |

| Primeiramente, encontre um nível de resistência. Com base neste nível, você poderá colocar uma ordem Take Profit. Como você pode ver, colocamos o nível da TP alguns pips abaixo da resistência. Recomendamos fortemente que você coloque a TP um pouco abaixo do nível de resistência: neste caso, será maior a chance do preço atingir esse nível e você fechar sua posição com lucros. |

- Suporte

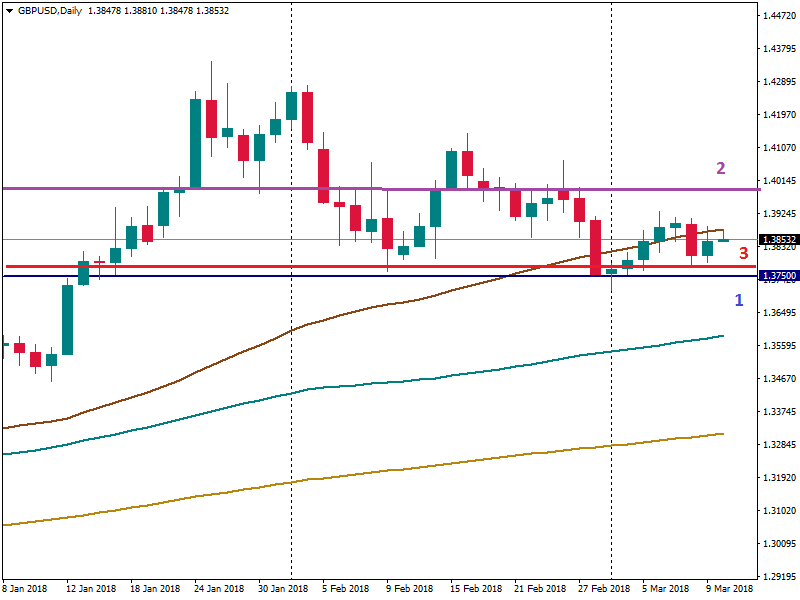

| 1. Suporte. |

| 2. Nível de entrada antes da tendência de queda. |

| 3. Nível do take-profit. |

| Se você vir uma tendência de queda, encontre um nível de suporte. Ao contrário do caso da resistência, o nível da TP deve estar alguns pips acima do suporte. |

| Nota: os níveis de suporte e resistência podem ser mostrados não só com linhas horizontais que marcam as altas e baixas anteriores, mas também com linhas de tendência e canais, além de pontos de pivô e níveis Fibonacci. |

II. Níveis de amplitude diários

| Outra forma de identificar um bom nível para a Take Profit é usando os níveis de amplitude diários. O indicador average true range (ATR, sigla em inglês de amplitude real média) vai lhe ajudar a fazer isso. |

| O ATR mede a volatilidade experimentada por um par durante um certo intervalo de tempo. Ele dá a média dessas movimentações e mostra o número de pips que espera-se que o par se mova. |

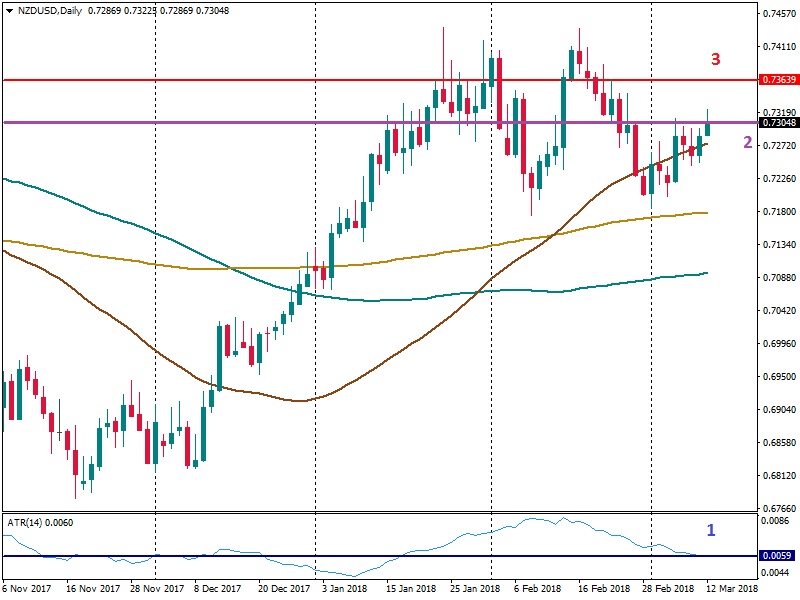

| Isso ficará mais claro se você olhar no gráfico. |

| 1. Nível ATR. |

| 2. Entrada na posição de compra. |

| 3. TP igual ao nível ATR. |

| Encontre o valor do indicador ATR no momento que você entrou na negociação. Em seguida, acrescente este valor ao preço de entrada e você obterá um nível para colocar sua TP. |

| Lembre-se, no entanto, que há vários fatores que podem afetar o preço ao longo de um dia. O ATR mostra o movimento histórico, mas o movimento real pode ser diferente. |

III. Padrões de gráfico

| Há muitos padrões de gráfico que sugerem metas específicas que podem ser usadas para se colocar a TP. |

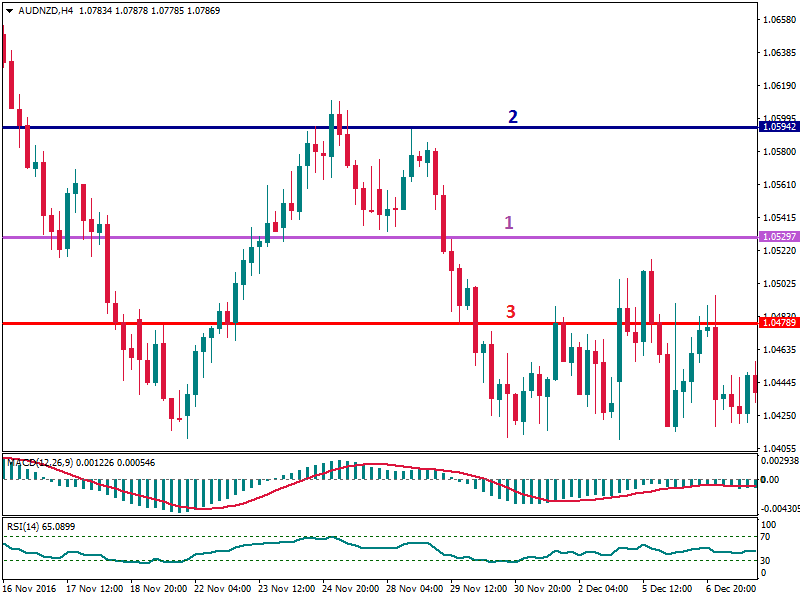

| Vamos estudar o exemplo do padrão “Topo Duplo“. |

| 1. Entrada na posição de venda (uma ruptura abaixo da neckline/decote). |

| 2. O tamanho do padrão. Ou seja, a distância entre 1 (a neckline) e 2 (os picos). |

| 3. TP igual ao tamanho do padrão. |

| Muitos padrões de gráfico têm alvos que são projetados a partir do nível de entrada na direção da negociação (abaixo quando você VENDE, acima quando COMPRA). O alvo frequentemente é igual ao tamanho do padrão e, assim, o nível 3 é onde o trader colocará uma TP. Isso vale para Topos/Fundos Triplos, Cabeça e Ombros, Retangular etc. |

Razão risco/recompensa

| Quando você define uma Take Profit, você deve levar em consideração a razão Risco/Recompensa. Esta medida mostra o quanto de lucro o trader espera em troca do risco de um prejuízo limitado. Em geral, a melhor razão é de 1:3, então o lucro deve ser 3 vezes maior que o prejuízo. Por exemplo, se sua Stop Loss equivale a 50 pips, a Take Profit deve ser 150 pips. |

| Em alguns casos, outras razões Risco/Recompensa são possíveis. Por exemplo, se você negocia em uma ruptura de um nível, você pode usar a razão 1:5, pois a possibilidade de uma falsa ruptura é alta e você talvez queira se proteger mais. |

Um conselho para os traders

| Muitas vezes, mesmo quando o trader coloca uma boa ordem Take Profit, ele(a) tem prejuízo. Por que isso acontece? Porque é altamente importante seguir a sua estratégia e não cometer outros erros que levem a prejuízos. |

| a. Seja paciente e não mova a TP para mais perto do preço de entrada no meio da negociação. |

| b. Não feche uma posição cedo demais sem permitir que a Take Profit seja atingida. |

| c. Tome cuidado ao analisar o mercado. Tenha um algoritmo de análise de mercado. |

| d. Não faça suas previsões com base em gráficos de curto prazo, pois isso pode levar a decisões equivocadas. Geralmente, uma tendência ou reversão no gráfico de curto prazo não afeta a direção geral de um par. Os traders usam majoritariamente os gráficos H4 e diário para as análises. |

| e. Não adivinhe níveis Take Profit; caso contrário, você perderá. Baseie suas previsões somente na análise técnica e fundamental. |

| Para concluir, podemos dizer que é muito importante colocar as ordens Take Profit. Elas ajudam a eliminar o impacto destrutivo das emoções na sua negociação, pois você deve planejar a TP no momento de entrada. Uma das mais populares estratégias de TP é usar os níveis de suporte/resistência como metas de lucro. No entanto, lembre-se que você poderá lucrar apenas seguindo sua estratégia e baseando suas previsões em uma análise de mercado exata. |

Outros artigos nesta seção

- Estrutura de um robô de negociação

- Construir um robô de negociação sem programar

- Trading algorítmico. O que é isto?

- Trading algorítmico com MQL5

- O que significa “truncamento“?

- Ichimoku

- Padrão diagonal principal

- Padrão de ondas de Wolfe

- Padrão dos Três Avanços (Three Drives)

- Tubarão

- Borboleta

- Caranguejo

- Bat

- Gartley

- ABCD

- Padrões harmônicos

- Introdução à análise das Ondas de Elliott

- Negociando com notícias Forex

- Gestão de riscos

- Indicadores técnicos: negociação de divergências