Gestão de riscos

Informação não é consultoria em investimentos

A gestão de riscos é o elemento-chave das negociações Forex. É melhor compreender este simples fato de antemão e se esforçar para dominar esta ciência.

Por definição, a gestão de riscos é a identificação, análise, avaliação, controle e a evasão, minimização ou eliminação de riscos inaceitáveis. O risco que existe para os traders Forex é simples de entender: é o risco sempre presente de uma má negociação fechada com um prejuízo.

O trader não pode controlar os movimentos dos preços, nem pode ter 100% de certeza dos resultados de sua negociação. No entanto, é possível controlar muitas outras coisas: quando negociar e quando não negociar, o que negociar, quando sair de uma negociação, qual o tamanho da posição a se abrir. Quando você abre uma ordem, pode conhecer o pior cenário se dispuser de mecanismos de segurança. Por exemplo, se você tiver uma ordem Stop Loss, saberá que seu prejuízo máximo nessa negociação não excederá o tamanho da Stop Loss. Isso significa que você não precisa se preocupar com perdas e pode se concentrar em ganhar.

Além disso, a gestão de riscos permite aos traders terem lucros mesmo se apenas 30% das operações tenham sucesso. Como assim? Vamos descobrir.

Seja um trader controlado

Nós diferenciamos duas abordagens ao comércio Forex: a imprudente e a controlada. O(A) trader imprudente não tem abordagem sistemática e não usa ordens Stop Loss, colocando em risco o dinheiro que ele(a) não pode se dar o luxo de perder. Logo, este(a) trader está sob estresse constante: algo que o(a) leva a decisões mal pensadas.

O(A) trader controlado(a), por outro lado, tem um sistema de trading que combina com sua personalidade. Ele(a) aplica as regras de gestão de riscos e negocia com dinheiro extra. Traders deste tipo gostam de aprender, são psicologicamente estáveis e, consequentemente, poderão ficar no mercado por muito tempo, tornando-se profissionais.

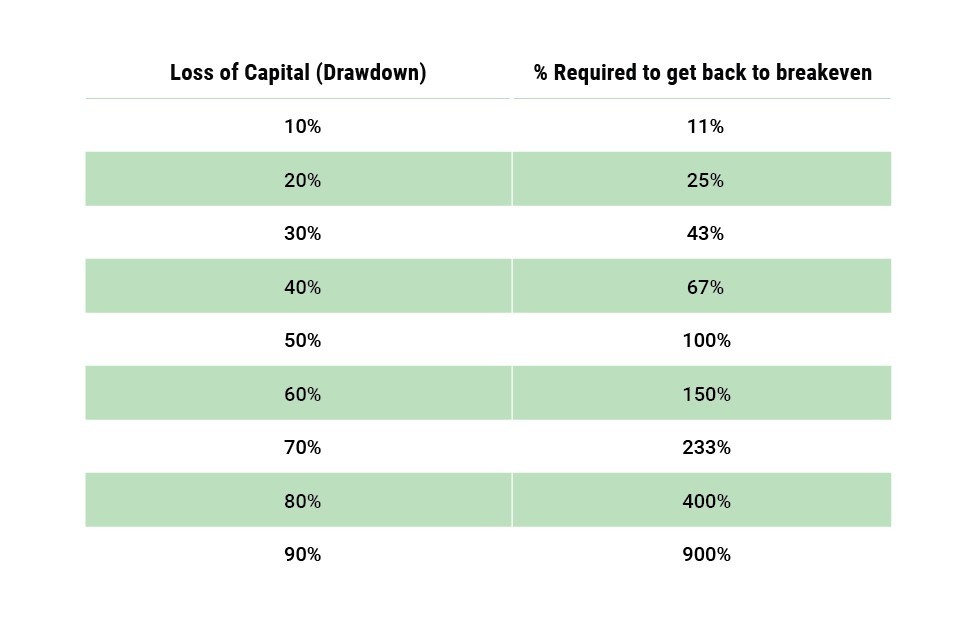

Note também que quanto maiores as perdas sofridas por sua conta, mais difícil será recuperar seu capital à posição inicial. Por exemplo, se você tinha $100 e perdeu $50 (50% do seu capital), você precisará aumentar os $50 restantes em 100% para que sua conta volte a $100. A conclusão é que é necessário ter cuidado e não acumular prejuízos.

A importância da definição do tamanho da posição

O segredo da limitação de prejuízos se encontra na tríade: Definição do tamanho da posição – alavancagem – Stop Loss. A definição do tamanho da posição é uma técnica que determina quantas unidades você deve negociar para atingir o nível de risco desejado.

É muito importante escolher corretamente o tamanho da sua posição. Aqui está a regra de ouro de traders experientes: não arrisque mais do que 1-2% do depósito para 1 negociação. Confira a tabela abaixo, ela mostra 2 traders com a mesma quantia inicial de dinheiro de $20.000. A diferença é que o primeiro arrisca 2% de sua conta em cada negociação, enquanto o segundo arrisca 10% de sua conta em cada negociação. Se cada trader tiver 10 negociações perdedoras consecutivas, o primeiro ainda terá $16.675 e o segundo ficará com apenas $7.748.

Alavancagem e Margem

As corretoras Forex oferecem ao(à) trader a oportunidade de negociar com mais dinheiro do que o saldo de sua conta, o que é chamado de trading com margem. Margem é uma quantidade de dinheiro que você precisa ter em sua conta para comprar uma moeda em crédito ou, em outras palavras, abrir uma negociação em uma quantia maior do que o seu saldo.

Conforme mencionamos no curso para iniciantes, as corretoras Forex definem requisitos de margem para clientes. Geralmente, a margem equivale a 1-2% do tamanho da posição. Um requisito de margem de 1% também pode ser expressado como alavancagem de 100:1.

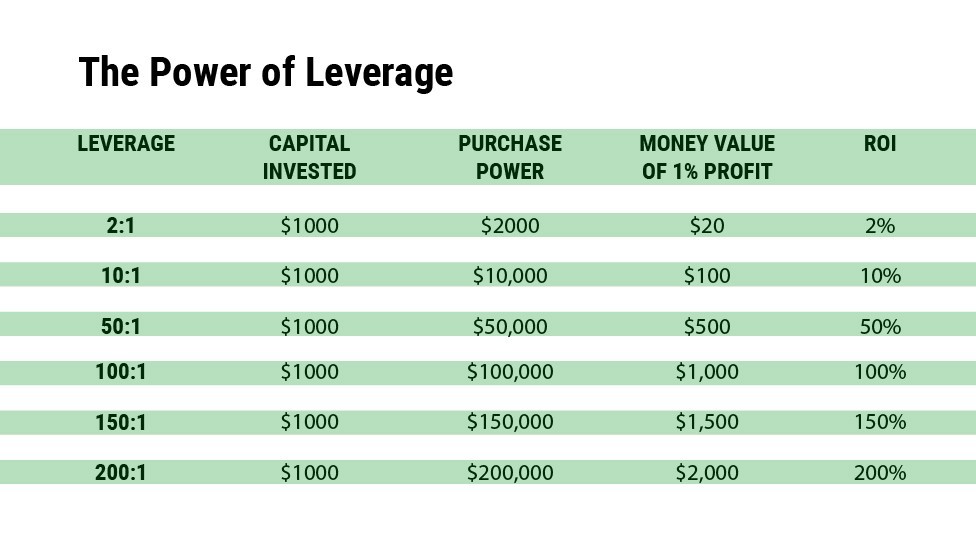

Alavancagem = Poder de Compra/Capital Investido

Por exemplo: se você negocia 1 lote padrão de EUR.USD ($100.000) tendo somente $1.000, isso significa que você está usando alavancagem de 1:100. Em outras palavras, para cada $1 que você tiver em sua conta, você pode colocar uma negociação valendo $100. No mercado Forex, os traders negociam com alavancagens de 50:1, 100:1, 200:1 ou até mais, dependendo da corretora e das regras. A capacidade de usar alta alavancagem diferencia o Forex de outros mercados.

Você pode ver o poder da alavancagem na tabela abaixo: com diferentes valores de alavancagem, você pode conseguir diferentes poderes de compra e quantias de lucro.

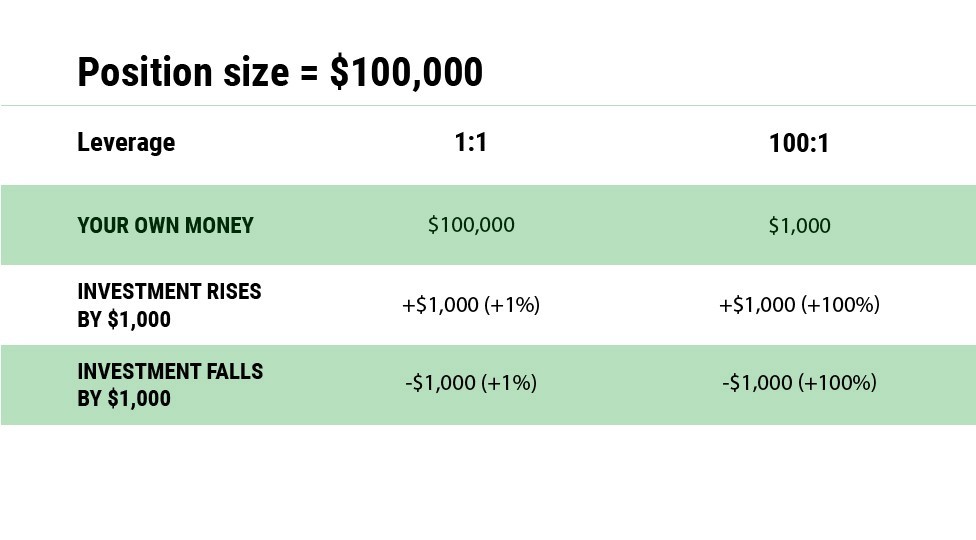

Vamos estudar outro exemplo. Se você negociar com $1.000 e alavancagem de 100:1, você poderá abrir posições de $100.000. Neste caso, um ganho de $1.000 implicaria em lucro de 100% para você. Se você não usar a alavancagem e ganhar os mesmos $1.000, você teria que abastecer os $100.000 na sua conta e sua porcentagem de lucro seria menor ($1.000/$100.000 = 1%). O mesmo vale para prejuízos: posições alavancadas ampliam as perdas.

Você pode ver que, apesar dos méritos óbvios da alavancagem, os traders devem ter cuidado. A alavancagem é uma faca de dois gumes: ela aumenta tanto seus lucros quanto seus prejuízos. Em função disso, recomendamos usar as ordens Stop Loss para limitar prejuízos potenciais na hora de negociar com alavancagem.

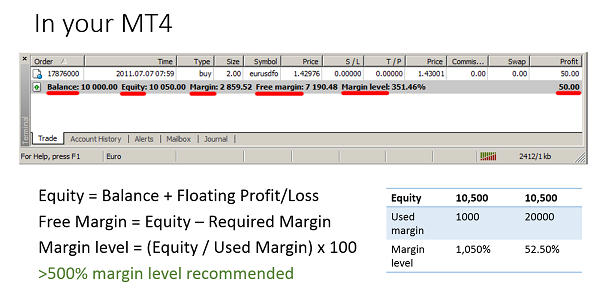

Preste atenção ao parâmetro chamado “nível de margem“. O nível de margem é o número de vezes que a margem utilizada pode ser coberta pelo valor da sua conta. É o indicador-chave do quão volátil seus resultados comerciais podem ser. Quanto menor o seu nível de margem, maiores serão as oscilações do patrimônio líquido que você experimentará. Se o seu nível de margem for menor que 500%, significa que você está provavelmente assumindo riscos demais na sua conta.

Razão risco/recompensa

A razão risco/recompensa é a quantidade de lucro que você planeja obter em uma posição em relação ao que você estará arriscando em caso de prejuízo. De maneira simples, se sua Stop Loss equivale a 10 pips e sua Take Profit é de 50 pontos, sua razão risco/recompensa é de 1:5.

A razão risco/recompensa é outra coisa que você pode controlar. Para aumentar suas chances de ter lucro, recomenda-se que sempre tenha mais recompensa do que risco. Quanto maiores as recompensas possíveis, mais negociações falhas sua conta pode sustentar por vez. Se você tiver uma razão risco/recompensa de 1:5, uma negociação bem-sucedida lhe sustentará até 5 negociações ruins com esta razão.

A razão risco/recompensa a ser escolhida depende do seu estilo de negociação e das condições de mercado (nível de volatilidade e estado do mercado: tendência ou amplitude). Não existe solução universal aqui; recomendamos manter a recompensa maior do que o risco para a maioria das negociações. Ao negociar em tendência, as razões risco/recompensa podem ser de 1:2 ou 1:3. Quando você entrar no mercado no rompimento de um nível específico, pode ser bom escolher razões risco/recompensa de 1:4 ou 1:5. Quando negociar em amplitude (range), 1:1 pode ser adequado.

Diversifique

A diversificação é um dos maiores princípios de investimento. Você não tem que “colocar todos os seus ovos em uma mesma cesta“, pois pode acontecer algo de errado com essa cesta. A solução é aplicar o princípio de portfólio e negociar vários pares de moedas. Certifique-se, no entanto, de que você conhece esses pares de moedas (os fatores que movimentam as mesmas). Cada moeda tem suas particularidades e pode ser uma boa ideia experimentar primeiro negociar em uma conta demo para ver como um par reage a diversas notícias.

Esteja ciente das correlações entre moedas. Por exemplo, EUR/USD e USD/CHF têm alta correlação inversa. Se você vender EUR/USD e comprar USD/CHF, você ficará duas vezes exposto ao USD e na mesma direção. Significa ter 2 lotes longos de USD: se o USD cair, ambas as suas posições terão prejuízos.

Siga um plano

O que torna o trading arriscado é a mentalidade de execução equivocada. Imprevistos e prejuízos são naturais, você não pode controlar qual negociação será boa e qual não será. O risco existe quando você não sabe o que está fazendo, quando desvia do seu plano de negociações.

O plano de negociações é algo muito individual: cada trader precisa de um plano de negociações individualizado. Tal plano deve incluir suas expectativas pessoais, regras de gestão de riscos e sistema(s) de negociação. Como Benjamin Franklin (ou talvez outra pessoa) disse, “não planejar significa planejar o fracasso“.

Ter um plano lhe ajudará a organizar seus pensamentos, controlar suas emoções e evitar decisões apressadas.

Seja um eterno aprendiz

Invista tempo para aprender mais sobre o trading e a análise de mercado. Leia artigos e livros, assista a vídeos, participe de webinários e seminários. O constante aumento do seu conhecimento sobre o mercado é o melhor tipo de seguro contra más decisões.