Value at risk

Valeur à risque (VaR)

Qu'est-ce que la valeur à risque (VaR) ?

La valeur à risque (VaR) est une statistique qui représente les pertes financières possibles d'une entreprise, d'un portefeuille ou d'une position sur une période donnée. Cette métrique est le plus souvent utilisée par les banques d'investissement et commerciales pour l'évaluation des risques financiers.

Comprendre la valeur à risque (VaR)

La modélisation de la VaR mesure le montant de la perte potentielle, la probabilité de son occurrence et l'intervalle de temps.

L'utilisation d'une évaluation de la VaR permet de déterminer les risques cumulés des positions détenues par l'organisation. Grâce aux données fournies par la modélisation de la VaR, les institutions financières peuvent décider si elles disposent de réserves de capital suffisantes pour couvrir les pertes ou si des risques plus élevés qu'acceptables les obligent à apporter des modifications à leur portefeuille et à choisir des investissements à moindre risque.

Valeur marginale à risque (MVaR)

La méthode de la valeur marginale à risque (MVaR) correspond au montant du risque supplémentaire apporté par un nouvel investissement dans le portefeuille. Le MVaR permet aux gestionnaires de comprendre la variation du risque dans un portefeuille suite à la soustraction ou à l'ajout d'un investissement particulier.

Un investissement peut avoir une valeur à risque élevée. Toutefois, s'il présente une corrélation négative avec le portefeuille, il peut contribuer à un risque relativement beaucoup plus faible pour le portefeuille que son risque autonome.

Comment la valeur à risque est calculée

Il existe trois méthodes principales de calcul de la VaR : la méthode historique, la méthode paramétrique et la simulation de Monte Carlo. Chacune a ses calculs, ses avantages et ses inconvénients liés à la complexité, à la vitesse de calcul, à l'applicabilité à certains instruments financiers et à d'autres facteurs.

1. Méthode historique

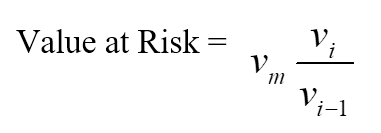

La méthode historique est la méthode la plus simple pour calculer la valeur à risque. Les données du marché pour les 100 derniers jours sont utilisées pour calculer le pourcentage de changement pour chaque facteur de risque sur chaque jour. Chaque pourcentage de changement est ensuite calculé avec les valeurs actuelles du marché pour présenter 100 scénarios de valeur future.

Pour chaque scénario, le portefeuille est évalué à l'aide de modèles d'évaluation complets et non linéaires. Le cinquième pire jour sélectionné est supposé correspondre à une VaR de 95 %.

Où :

- vi est le nombre de variables au jour i,

- m est le nombre de jours à partir duquel les données historiques sont prises.

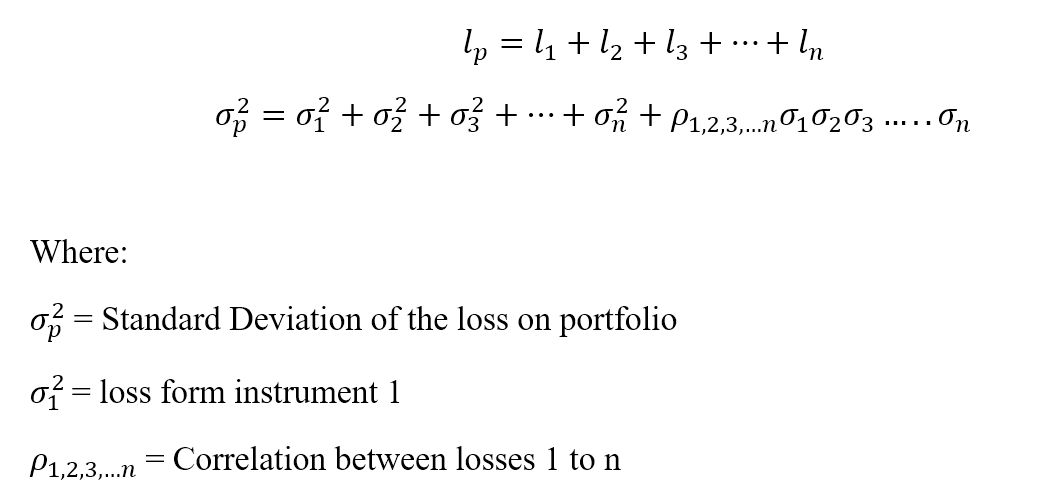

2. Méthode paramétrique

La méthode paramétrique est également connue sous le nom de méthode de variance-covariance. Elle repose sur l'hypothèse d'une distribution normale des rendements. Deux facteurs sont estimés : un rendement attendu et un écart type.

La méthode paramétrique convient le mieux aux problèmes de mesure du risque où les distributions sont connues et estimées de manière fiable. La méthode n'est pas fiable lorsque la taille de l'échantillon est très petite.

Soit une perte de ‘l’ pour un portefeuille ‘p’ avec ‘n’ nombre d'instruments.

3. Méthode de Monte Carlo

Dans le cadre de la méthode de Monte Carlo, la valeur à risque est calculée en créant de manière aléatoire des scénarios de taux futurs à l'aide de modèles d'évaluation non linéaires afin d'estimer la variation de valeur pour chaque scénario, puis en calculant la VaR en fonction des pertes les plus importantes.

La méthode de Monte Carlo est adaptée à de nombreux problèmes de mesure du risque, en particulier lorsqu'il s'agit de facteurs complexes. Elle suppose qu'il existe une allocation de probabilité connue pour les facteurs de risque.

Exemple de VaR

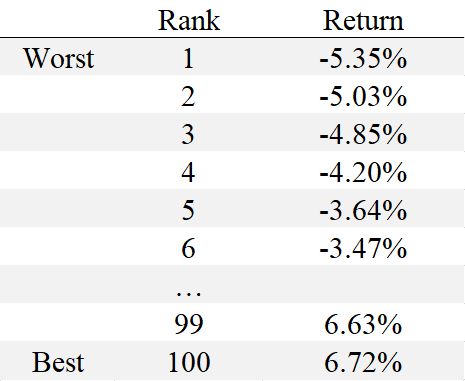

Supposons qu'un gestionnaire de risques souhaite calculer la VaR de 95 % sur un jour pour l'action XYZ en utilisant 100 jours de données. En utilisant la méthode historique, le gestionnaire de risques examine les 100 derniers jours de rendement de l'action XYZ, dans l'ordre du pire au meilleur. Si nous avons les 100 retours suivants, triés du plus bas au plus haut :

Le 95ème centile de la VaR, dans ce cas, correspond à -3,64 % ou le gestionnaire de risque pourrait dire que la VaR de 95 % sur un jour correspond à une perte de 3,64 %. Si ce montant de risque se situe dans une fourchette acceptable pour le gestionnaire de risque, l'action XYZ peut être considérée comme un bon investissement.

Avantages de la valeur à risque (VaR)

1. Facile à comprendre

La valeur à risque est un chiffre unique qui indique le niveau de risque d'un portefeuille. La valeur à risque est mesurée soit en unités de prix, soit en pourcentage, ce qui rend l'interprétation et la compréhension de la VaR relativement simples.

2. Applicabilité

La valeur à risque est applicable à tous les types d'actifs : obligations, actions, produits dérivés, devises, etc. Ainsi, différentes institutions financières peuvent utiliser la VaR pour évaluer la rentabilité et le risque de différents investissements.

3. Universel

Le chiffre de la valeur à risque est largement utilisé, ce qui en fait une norme acceptée pour l'achat, la vente ou la recommandation d'actifs.

Limites de la valeur à risque

1. Grands portefeuilles

Pour calculer la valeur à risque d'un portefeuille, il faut calculer le risque et le rendement de chaque actif et les corrélations entre eux. Ainsi, plus le nombre ou la diversité des actifs d'un portefeuille est important, plus il est difficile de calculer la VaR.

2. Différence de méthodes

Des approches différentes du calcul de la VaR peuvent conduire à des résultats différents pour un même portefeuille.

3. Hypothèses

Le calcul de la VaR nécessite de formuler certaines hypothèses et de les utiliser comme entrées. Si les hypothèses ne sont pas valables, la VaR sera fausse.

Conclusion

La gestion du portefeuille d'une entreprise est un processus complexe qui nécessite une amélioration constante des compétences. Pour réussir à trader sur le marché du Forex, un trader doit suivre les règles de gestion des risques, telles que le dimensionnement des positions, la diversification, et la limitation des pertes en plaçant des ordres Stop Loss, en tradant avec un effet de levier, etc. Heureusement, FBS offre un large éventail de ressources d'apprentissage qui peuvent aider les traders de tous niveaux, des débutants aux expérimentés, afin qu'ils puissent améliorer leurs résultats en matière de trading.

2022-12-05 • Mis à jour