Temporalidades

Esta información no son consejos para inversión

La temporalidad es el período que el trader selecciona para estudiar el mercado. Hay varios temporalidades en MetaTrader, puedes encontrarlas en el panel especial; para verlo haz click en View - Toolbars - Timeframes (Ver - Barras de herramientas - Temporalidades).

En MT4, las temporalidades disponibles van desde gráficos de 1 minuto (M1) a gráficos mensuales (MN). Los plazos de M1 a M30 se conocen como pequeños o bajos, mientras que las temporalidades de H4 a MN se llaman grandes o altas. H1 está en algún punto intermedio. Si abres una temporalidad pequeña, verás la dinámica del precio por sólo un corto período de tiempo, por ejemplo, un día si miras en M1. Por otro lado, en la temporalidad MN, podrás ver cómo ha cambiado el precio durante varios años.

¿Cuál temporalidad es la mejor para operar?

Los traders a menudo se preguntan cuál temporalidad es la mejor. No existe una respuesta universal a ésta pregunta. Mucho dependerá de tu estilo de trading y del tiempo que tengas para operar. En resumen, si tienes tiempo para operar todos los días y eres tolerante con el estrés, puedes elegir temporalidades cortas en las que podrás realizar muchas operaciones pequeñas. Si no tienes mucho tiempo y deseas evitar situaciones emocionales, las temporalidades más largas podrían ser una mejor opción para tí. Aquí puedes conseguir más información sobre cómo elegir una temporalidad adecuada.

Cada temporalidad te permite tener una visión diferente del mercado.

Por un lado, las temporalidades más pequeñas te permitirán ver la acción del precio con mayor detalle. Si eres un scalper, es decir, alguien que mantiene abierta una operación durante sólo unos minutos, aquí es donde deberás trabajar.

Por otro lado, si deseas hacer una operación más grande, tendrás que cambiar a temporalidades más largas. En primer lugar, se ve una imagen más amplia de lo que sucedió y lo que está sucediendo en el mercado. En segundo lugar, el precio puede hacer movimientos aleatorios en los gráficos intradía. Estos movimientos también se conocen como "ruido de mercado". Las temporalidades más largas permiten a los traders filtrar estos cambios engañosos del precio y tomar una decisión de trading sobre una base de información realmente importante.

Ten en cuenta que ciertas estrategias de trading pueden requerir el uso de una temporalidad o temporalidades particulares. Finalmente, recuerda que no te encuentras limitado a una sóla temporalidad. Por el contrario, el análisis de múltiples temporalidades puede aumentar la eficiencia de tu trading.

Análisis de múltiples temporalidades

Los softwares de trading modernos permiten a los traders ver la acción del precio en muchas temporalidades diferentes y cambiar rápidamente entre ellas. Los traders profesionales han descubierto desde hace mucho tiempo que el análisis de múltiples temporalidades puede hacer que el trading sea más rentable.

La solución clásica es utilizar un conjunto de 3 temporalidades. Menos que eso no permitirá filtrar señales falsas, mientras que más temporalidades te darían demasiados datos para procesar.

Al elegir tu combinación de temporalidades, comienza eligiendo la de mediano plazo dependiendo de cuánto tiempo planeas mantener tu operación. Luego elige una temporalidad más pequeña y una más grande. Es bueno cuando la temporalidad de mediano plazo es 4 veces más grande que la pequeña y 4 veces más pequeña que la grande (ej.: H4-H1-M15).

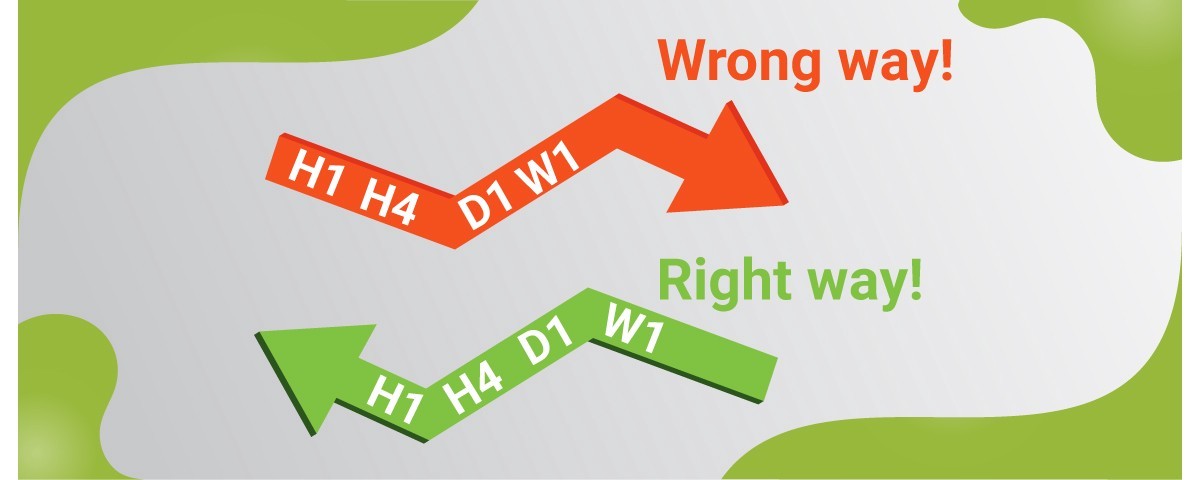

Una vez que hayas elegido tus temporalidades, puedes comenzar con el análisis. Lo más importante aquí es analizar las temporalidades en el orden correcto. La forma correcta es comenzar con la del período mayor y luego cambiar a una más pequeña. De lo contrario, habrá un riesgo considerable de que elijas una idea que tenga una baja probabilidad de éxito, ya que la acción del precio en una temporalidad más pequeña podría ser una forma de ruido del mercado que no conduce a ninguna parte, mientras que un cambio en una temporalidad grande cambiará la situación en una temporalidad pequeña también.

El famoso trader Alexander Elder propuso el siguiente esquema de trabajo con 3 temporalidades:

- - Temporalidad grande: identifica la tendencia general utilizando una EMA 13 y un MACD.

- - Temporalidad media: encuentra un punto en el que finalice una corrección de contratendencia utilizando el Oscilador Estocástico u otro oscilador.

- - Temporalidad pequeña: encuentra un lugar para tu orden arrastrando una orden pendiente (Buy Stop o Sell Stop). Tu operación debe estar en la dirección de la tendencia principal que ves en la temporalidad grande.

Dicha estrategia, también conocida como el Sistema de Triple Pantalla, permite obtener las señales de trading que tienen la mayor probabilidad de éxito. La primera temporalidad generará muchas señales, mientras que las otras dos te permitirán elegir la mejor de ellas y hacer una entrada precisa en el mercado.

El análisis de múltiples temporalidades es un concepto universal para el trading de los mercados financieros. Por lo tanto, no importa si eres un scalper o un trader de posición, asegúrate de cosechar los beneficios de analizar varios temporalidades.

Otros artículos en esta sección

- Gráfico Renko

- Tipos de gráficos

- Heiken Ashi

- Política de estimulación cuantitativa

- Puntos Pivote

- Media Móvil: una manera sencilla para encontrar una tendencia

- Williams’ Percent Range (%R)

- Índice de Vigor Relativo

- Momentum

- Índice de Fuerza

- Envelopes

- Bulls Power y Bears Power

- Average True Range

- ¿Cómo operar en las decisiones del banco central?

- CCI

- Parabolic SAR

- Estocástico

- Índice de Fuerza Relativa

- Osciladores

- ADX

- Bandas de Bollinger

- Indicadores de tendencia

- Introducción a los indicadores técnicos

- Soporte y resistencia

- Tendencia

- Análisis técnico

- Bancos Centrales: política y efectos

- Los factores fundamentales

- Análisis Fundamental

- Análisis técnico vs Análisis fundamental