CCI

Esta información no son consejos para inversión

El Commodity Channel Index (CCI) es un indicador técnico desarrollado por Donald Lambert en 1980. Muestra cuándo el mercado está sobrecompra/sobreventa y ayuda a evaluar la dirección y la fuerza de una tendencia, así como también a detectar nuevas tendencias.

Cómo implementar

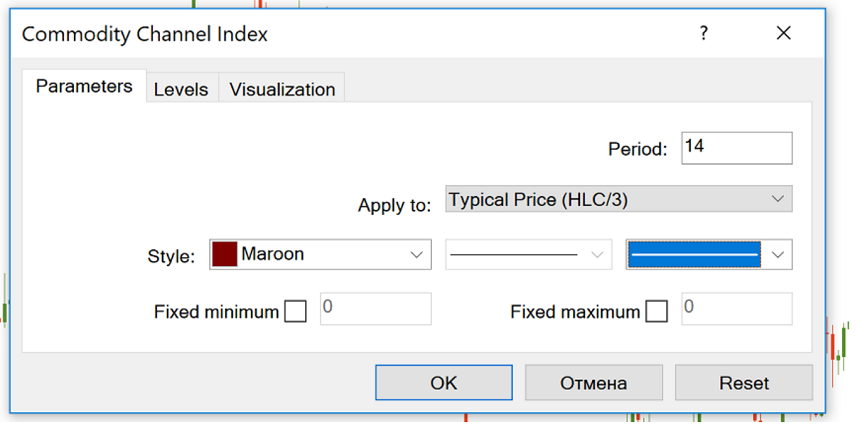

El CCI está incluido en el kit indicador predeterminado de MetaTrader, por lo que no necesitas descargarlo. Dirígete a "Insert" (Insertar), busca "Indicators" (Indicadores) y luego "Oscillators" (Osciladores) – y verás el Commodity Channel Index. El indicador aparecerá en una ventana separada debajo del gráfico de precios.

La dinámica del indicador depende del número de períodos que se utilizaron para formarlo. Cuanto más pequeño sea el período, más volátil será el indicador y más tiempo pasará fuera del rango de ±100. Por defecto, MetaTrader propone "14" como el período CCI. Otra configuración popular es la de 20 períodos.

Cómo interpretar

CCI mide la diferencia entre el precio actual y el precio promedio histórico. El indicador oscila a través de una línea central. Cuando está por encima de cero, significa que el precio está por encima del promedio histórico. En consecuencia, cuando está por debajo de cero, el precio está por debajo del promedio histórico.

Condiciones de sobrecompra/sobreventa. Como podrás ver, los niveles de +100 y -100 están marcados en el gráfico CCI. Si el indicador sube por encima de +100, significa que el par está en sobrecompra y la posibilidad de una corrección a la baja ha aumentado. Cuando el CCI retrocede desde lecturas positivas o cercanas a cero y llega a -100, apunta a una tendencia bajista emergente.

Una disminución por debajo de -100 significa que la tendencia bajista ha sido fuerte y el mercado entró en sobreventa. Cuando el CCI revierte al alza a partir de lecturas negativas cercanas a cero y comienza a moverse hacia +100, es una señal de una tendencia alcista emergente.

Ten en cuenta que el indicador no tiene un límite al alza o a la baja como tal, aunque siempre tenderá a volver al nivel medio 0. Como resultado, es necesario observar las lecturas anteriores del indicador para tener una idea de dónde se ha revertido el precio. Esta necesidad de interpretar las cosas hace que el indicador sea algo subjetivo.

Divergencia/Convergencia. La divergencia ocurre cuando el precio forma un máximo más alto pero el CCI forma un máximo más bajo. Puede confirmarse por un rompimiento del CCI por debajo de cero o un rompimiento del soporte en el gráfico de precios. Y por el contrario, la convergencia ocurre cuando el precio forma un mínimo más bajo pero el CCI forma un mínimo más alto. Puede confirmarse mediante un rompimiento del CCI por encima de cero o un rompimiento de la resistencia en el gráfico de precios.

Conclusión

Como cualquier otro indicador técnico, el CCI tiene sus inconvenientes. Además de la subjetividad que mencionamos anteriormente, es necesario señalar que el indicador está rezagado con respecto al precio. Como resultado, las señales pueden aparecer demasiado tarde y, por lo tanto, ser falsas. Para resolver este problema, utiliza el CCI junto con el análisis de la acción del precio, así como con otros indicadores técnicos que confirmarán o rechazarán sus señales.

Otros artículos en esta sección

- Temporalidades

- Gráfico Renko

- Tipos de gráficos

- Heiken Ashi

- Política de estimulación cuantitativa

- Puntos Pivote

- Media Móvil: una manera sencilla para encontrar una tendencia

- Williams’ Percent Range (%R)

- Índice de Vigor Relativo

- Momentum

- Índice de Fuerza

- Envelopes

- Bulls Power y Bears Power

- Average True Range

- ¿Cómo operar en las decisiones del banco central?

- Parabolic SAR

- Estocástico

- Índice de Fuerza Relativa

- Osciladores

- ADX

- Bandas de Bollinger

- Indicadores de tendencia

- Introducción a los indicadores técnicos

- Soporte y resistencia

- Tendencia

- Análisis técnico

- Bancos Centrales: política y efectos

- Los factores fundamentales

- Análisis Fundamental

- Análisis técnico vs Análisis fundamental