MACD (Convergencia Divergencia de Medias Móviles)

Esta información no son consejos para inversión

El MACD es una de las herramientas técnicas más potentes en el arsenal de muchos traders. Éste indicador se utiliza para verificar la fuerza y la dirección de una tendencia, así como también para definir los puntos de reversión.

MACD significa Convergencia Divergencia de Medias Móviles (Moving Average Convergence Divergence, en Inglés) y muestra la relación de las dos Medias Móviles del precio.

Cómo implementar.

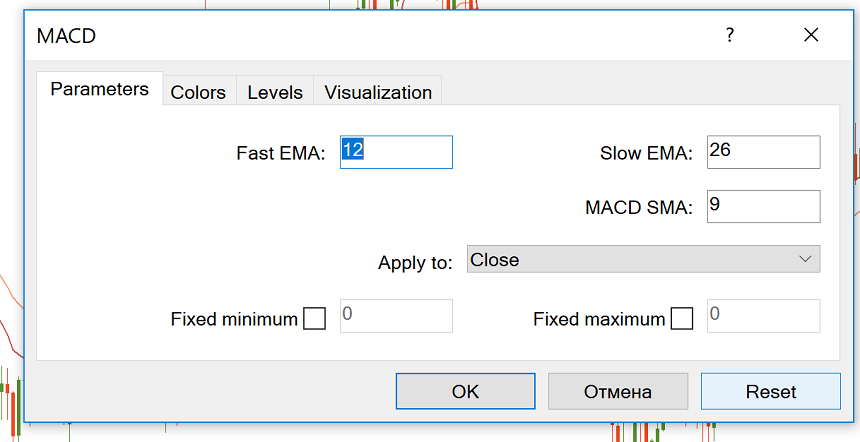

MACD está incluido en el kit indicador predeterminado de MetaTrader, por lo que no necesitas descargarlo. Dirígete a "Insert" (Insertar), busca "Indicators" (Indicadores) y luego "Oscillators" (Osciladores) – y verás el MACD. El indicador aparecerá en una ventana separada debajo del gráfico de precios.

La configuración clásica incluye EMAs de 12 y 26 períodos y una línea de señal (SMA) con un período de 9. Puedes seleccionar otros parámetros dependiendo de tus objetivos y estilo de trading. Por ejemplo, el MACD (5,35,5) es más sensible y podría ser más adecuado para gráficos semanales.

Aumentar el número de períodos para la línea de señal reducirá el número de señales de cruces, ayudando a evitar señales falsas. Sin embargo, las señales de trading se producirán más tarde de lo que lo harían con una línea de señal EMA más corta.

El indicador se puede aplicar a cualquier temporalidad, pero es preferible elegir los de H1 y mayores.

Cómo funciona el indicador.

La idea principal detrás del MACD es que resta la Media Móvil a más largo plazo de la Media Móvil a más corto plazo. De esta manera, convierte un indicador de seguimiento de tendencia en un momentum y combina las características de ambos.

El MACD no tiene límites, pero tiene una media cero, alrededor de la cual tiende a oscilar a medida que los Medias Móviles convergen, se intersectan y divergen.

La convergencia se produce cuando las Medias Móviles se mueven entre sí. La divergencia tiene lugar cuando las medias móviles se alejan unas de otras. El histograma del MACD está por encima de 0 cuando la Media Móvil de 12 períodos está por encima de la de 26 períodos y por debajo de 0 cuando la Media Móvil más corta está por debajo de la más larga. Como resultado, los valores positivos del histograma apuntan a una tendencia alcista, mientras que los valores negativos significan una tendencia bajista.

Cómo usar.

En general, el mercado es alcista cuando el MACD está por encima de 0 y bajista cuando está por debajo de 0.

El MACD proporciona a los traders varios tipos de señales: cruces de línea de señal, niveles de sobrecompra/sobreventa, cruces de línea central, así como también divergencias.

1. Cruces de líneas de señal.

Un cruce alcista ocurre cuando el MACD comienza a subir y luego pasa por encima de la línea de señal. Un cruce bajista ocurre cuando el MACD comienza a declinar y cruza la línea de señal a la baja.

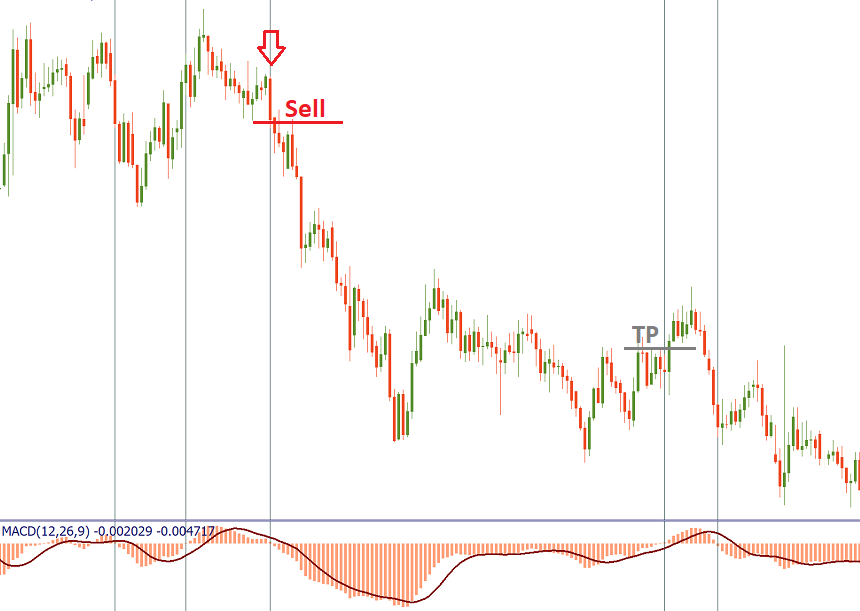

El MACD funciona mejor en tendencias cuando el rango de precios es bastante estrecho. Una buena estrategia puede ser establecer una tendencia y luego utilizar únicamente las señales MACD que están en línea con esta tendencia.

En la imagen de abajo, podrás ver que en una tendencia bajista es prudente operar únicamente cruces de MACD negativos con la línea de señal.

2. Niveles de sobrecompra/sobreventa

También es posible utilizar el MACD como un oscilador. Es de conocimiento general que el mercado siempre vuelve a la media y la veloz Media Móvil siempre vuelve a ser lenta. Cuanto mayor es la divergencia entre las Medias Móviles (la mayor o la menor es el histograma del MACD), más optimista o bajista es el mercado y mayor es la probabilidad de que la corrección de precios lleve al MACD a cero.

Como resultado, es posible operar máximos/mínimos extremos del MACD como una señal de que el mercado está sobrecomprado/sobrevendido. Como el indicador no tiene límites superiores o inferiores, deberás juzgar los extremos por la comparación visual de los niveles de MACD. Ten en cuenta que este tipo de señales requiere confirmación de la acción del precio u otros indicadores técnicos.

3. Cruce de líneas cero.

Se produce un cruce de línea de cero alcista cuando el MACD se mueve por encima de 0 para volverse positivo. Puede ser utilizado como una confirmación de una tendencia alcista. Un cruce de línea de cero bajista tiene lugar cuando el MACD se pone por debajo de 0 para volverse negativo. Esto se puede utilizar para confirmar una tendencia bajista.

Aquí el MACD da señales de trading similares a un sistema de dos Medias Móviles. Una de las estrategias es comprar cuando el MACD se eleva por encima de la línea cero (manteniendo la posición hasta que el indicador regrese por debajo de 0) y vender cuando el MACD cruce por debajo de la línea cero (y cerrar la operación cuando el indicador vuelva a estar por encima de 0). Sin embargo, este enfoque es rentable sólo cuando surgen tendencias fuertes. Durante un mercado lateral volátil, esto puede resultar en operaciones con pérdidas.

4. Divergencias

Además, presta atención a la divergencia/convergencia entre el indicador y el precio. La convergencia alcista se forma cuando el precio establece mínimos más bajos, mientras que los mínimos del histograma MACD se elevan (señal de compra). La divergencia bajista se forma cuando el precio se renueva, mientras que los máximos del MACD se vuelven más bajos (señal de venta).

Ventajas y desventajas.

Una de las mayores ventajas del MACD es que es un indicador tanto de tendencia como de momentum. Sin embargo, como todos los demás indicadores técnicos, el MACD no es perfecto. Su principal defecto es que da las señales más tarde que la acción del precio en sí. Además, el MACD no proporciona niveles de Stop Loss o Take Profit listos para aplicar.

Conclusión.

El MACD es un indicador técnico muy útil. Produce una variedad de señales y puede representar una base sólida de un sistema de trading. Para filtrar señales falsas, utiliza el MACD en combinación con otras herramientas de análisis técnico.