Indicadores técnicos: operando divergencias

Esta información no son consejos para inversión

La divergencia es uno de los conceptos comerciales más eficientes que ofrecen confiables señales y de alta calidad de trading. Lo más curioso es que debe su precisión a la acción retardada de los osciladores.

Las divergencias son una parte importante de las estrategias de muchos operadores. Algunos las usan para identificar puntos de entrada beneficiosos, otros para elegir el momento adecuado para salir de sus posiciones. En este tutorial, le diremos cómo detectar y operar estos multifuncionales patrones de trading.

Divergencia: definición

Comencemos por identificar qué es una divergencia. Básicamente, divergencia significa que el gráfico de precios y el indicador técnico (oscilador) que utiliza para analizar el mercado va en direcciones opuestas. Es la primera señal para que usted entienda que "algo" está sucediendo en su gráfico.

Las divergencias pueden ser bajistas o alcistas.

Una divergencia bajista ocurre cuando el precio crea máximos más altos en el gráfico, mientras su indicador hace máximos más bajos. Después de tal divergencia bajista los precios normalmente se mueven hacia abajo: el precio tiene que ponerse al día con el indicador más bajo.

Una divergencia alcista (también llamada "convergencia") ocurre cuando los precios crean mínimos más bajos en el gráfico, mientras su indicador muestra mínimos más altos. Esa es la primera indicación de que los precios van a acelerarse pronto: el precio necesita ponerse al día con el indicador más alto.

Tenga en cuenta que cuando hablamos de divergencias bajistas estamos buscando altos en la tabla de precios. Cuando hablamos de divergencias alcistas, estamos hablando de bajos.

Además de las divergencias clásicas, existen las llamadas divergencias ocultas.

Una divergencia bajista oculta ocurre cuando el precio crea máximos más bajos en el gráfico, mientras su indicador hace máximos más altos. La ausencia de nuevos máximos en el gráfico de precios muestra que los toros están perdiendo fuerza. A pesar del máximo más alto del oscilador el movimiento para arriba es probablemente un retroceso. Este movimiento representa una oportunidad para vender en niveles más altos.

Una divergencia alcista oculta ocurre cuando el precio crea mínimos más altos en el gráfico, mientras su indicador hace mínimos más bajos. La ausencia de nuevos mínimos en el gráfico de precios muestra que los osos están perdiendo fuerza. A pesar del mínimo más bajo del oscilador el movimiento hacia abajo es probablemente un retroceso. Este movimiento representa una oportunidad para comprarr en niveles más bajos.

La experiencia demuestra que es más fácil detectar las divergencias clásicas que las ocultas.

|

Tipo |

Precio |

Oscilador |

Descripción y Operación |

|

Clásico: esperar reversión |

|||

|

Bajista |

Máximo más Alto |

Máximo más Bajo |

Posible reversión a la baja |

|

Alcista |

Mínimo más Bajo |

Mínimo más Alto |

Posible reversión al alza |

|

Oculto: espera corrección y continuación |

|||

|

Bajista |

Máximo más Bajo |

Máximo más Alto |

Probablemente la tendencia bajista se reanude |

|

Alcista |

Mínimo más Alto |

Mínimo más Bajo |

Probablemente la tendencia alcista se reanude |

Las divergencias se usan normalmente para pronosticar correcciones y reversiones de precios. Es probable que ocurran antes de la acción de precio real. Eso es algo que las hace tan eficaces y permiten a los traders introducir una operación justo al comienzo del nuevo movimiento del precio emergente.

Cómo operar una divergencia clásica

Para operar divergencias, es necesario insertar uno de los osciladores en su gráfico: Estocástico, Índice de Fuerza Relativa (RSI), Divergencia de Convergencia de Media Móvil (MACD).

Independientemente del indicador que elija, le recomendamos que siempre coloque órdenes Stop Loss antes de hacer sus apuestas de trading. No es diferente cuando opera divergencias. Puede poner un Stop Loss por encima de la última parte superior del gráfico que confirma la ocurrencia de la divergencia bajista. Si la divergencia con la que se está lidiando es alcista, debe colocar un Stop Loss por debajo de la última parte inferior del gráfico.

Para encontrar el lugar para una orden Take Profit probablemente necesite un indicador adicional (especialmente si opera con RSI y Estocástico). Puede utilizar análisis swing o niveles de soporte/resistencia para establecer el Take Profit. Sin embargo, si prefiere usar MACD mientras opera divergencias, entonces podría confiar plenamente en este indicador solo, sin herramientas complementarias de trading. Cuando el histograma MACD cruza la línea de señal hacia abajo, es una señal para cerrar la posición alcista. Cuando el histograma MACD cruza la línea de señal hacia arriba, es una señal para cerrar la posición bajista.

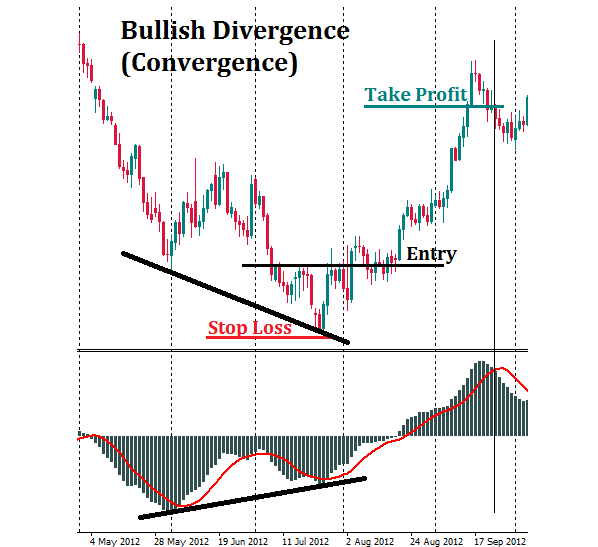

Aquí está un ejemplo de operar divergencia con el oscilador MACD.

Supongamos que encontró una divergencia alcista (convergencia) entre el MACD y el gráfico de precios. Además, observa un cruce alcista en la ventana del MACD. Utilice esta divergencia de precios como señal para abrir una posición larga. Una orden Stop Loss debe colocarse debajo del último fondo del precio. Cierre su operación cuando se forme el cruce bajista en el oscilador MACD.

Otros artículos en esta sección

- Estructura de un Robot de Trading

- Construyendo un Robot de Trading sin Programar

- ¿Cómo Lanzar Robots de Trading en MetaTrader 5?

- Trading algorítmico: ¿de qué se trata?

- Trading algorítmico con MQL5

- ¿Qué significa "truncamiento"?

- Ichimoku

- Patrón Diagonal Inicial

- Patrón de Ondas de Wolfe

- Patrón de Tres Impulsos

- Tiburón

- Mariposa

- Cangrejo

- Murciélago

- Gartley

- ABCD

- Patrones Armónicos

- Introducción al análisis de las Ondas de Elliott

- Cómo operar los rompimientos

- Trading de Forex noticias

- ¿Cómo colocar una orden Take Profit?

- Gestión de riesgos

- ¿Cómo colocar una orden Stop Loss?