Gestión de riesgos

Esta información no son consejos para inversión

La gestión de riesgos es el elemento clave del trading de Forex. Es mejor entender este simple hecho más temprano que tarde y hacer el mayor esfuerzo para dominar esta ciencia.

Por definición, la gestión de riesgos es la identificación, análisis, evaluación, control y anulación, minimización o eliminación de riesgos inaceptables. El riesgo que existe para los traders de Forex es simple de entender: es el riesgo siempre presente de una mala operación que se cierra con una pérdida.

Un trader no puede controlar los movimientos del precio y no puede estar 100% seguro de los resultados de su operación. Sin embargo, es posible controlar muchas otras cosas: cuándo operar y cuándo no hacerlo, qué operar, cuándo salir de una operación, qué tan grande posición abrir. Cuando abre una orden, puede conocer el peor de los casos si tiene mecanismos de seguridad en su lugar. Por ejemplo, si tiene una orden Stop Loss, sabrá que su pérdida máxima en esta operación no excederá el tamaño del Stop Loss. Significa que no debe preocuparse por perder y puede concentrarse en ganar.

Además, la gestión de riesgos permite que los traders sean rentables, incluso si únicamente el 30% fué exitoso. ¿Cómo es eso? Vamos a averiguarlo.

Ser un trader controlado

Distinguimos dos enfoques en el trading de Forex: un trading imprudente y uno controlado. Un trader imprudente no tiene un enfoque sistemático y no usa órdenes Stop Loss. Tal operador arriesga el dinero que no puede permitirse perder. Como resultado, este trader está sometido a un estrés constante, algo que lo lleva a tomar decisiones imprudentes.

El trader controlado, por el contrario, tiene un sistema de trading que se adapta a su personalidad. Utiliza las reglas de gestión de riesgos y opera con dinero extra. Tal operador es un aprendiz activo, psicológicamente estable y, en consecuencia, podrá permanecer en el mercado durante mucho tiempo convirtiéndose en un profesional.

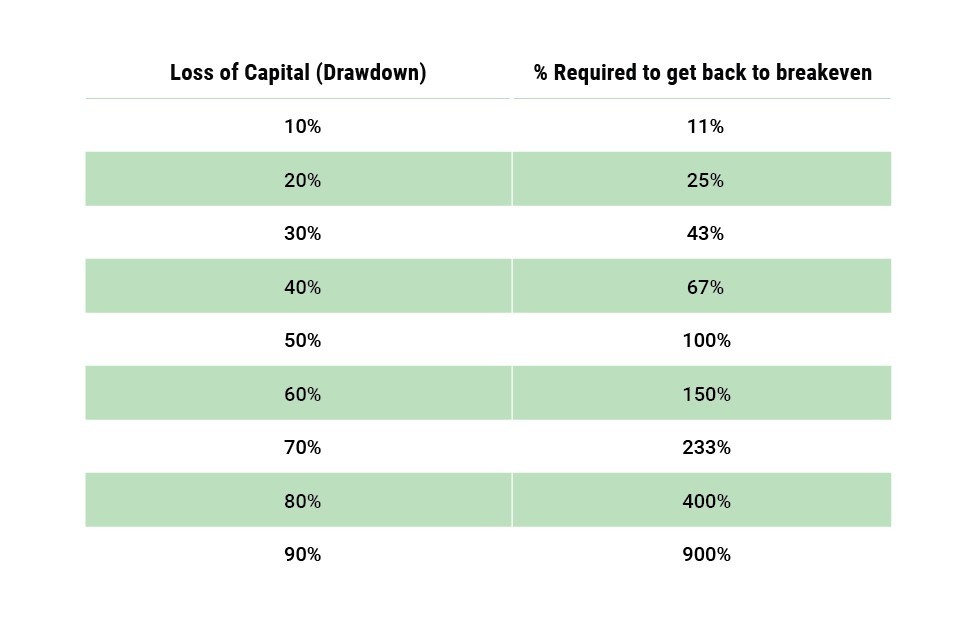

Tenga en cuenta además que cuanto mayor sea la pérdida que sufra su cuenta, más difícil será recuperar su capital a la posición inicial. Por ejemplo, si tenía $100 y perdió $50 (el 50% de su capital), necesitará incrementar los $50 que tiene en un 100% para llevar su cuenta a $100 de nuevo. La conclusión es que es necesario ser cauteloso y no dejar que ocurran esas pérdidas.

La importancia del dimensionamiento de la posición

El secreto para limitar las pérdidas está en la tríada dimensionamiento de la Posición – Apalancamiento – Stop Loss. El dimensionamiento de la posición es una técnica que determina cuántas unidades debería operar para alcanzar el nivel de riesgo deseado.

Es muy importante elegir el tamaño de su posición sabiamente. Esta es la regla de oro de los traders experimentados: arriesgar no más del 1-2% de depósito por una operación. Vea la tabla a continuación. Muestra 2 traders con la misma cantidad inicial de dinero – $20.000. La diferencia está en que el primero arriesga el 2% de su cuenta en cada operación, mientras que el segundo arriesga el 10% de su cuenta en cada una. Si cada trader tiene 10 operaciones perdedoras seguidas, al primero le quedarán $16.675, mientras que al segundo solamente $7.748.

Apalancamiento y Margen

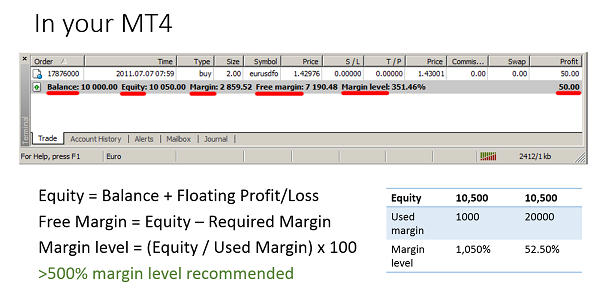

Los brokers de Forex le brindan a un trader la oportunidad de operar con más dinero que el del saldo de su cuenta. Esto se llama trading basado en márgenes. Un margen es la cantidad de dinero que necesita tener en su cuenta para comprar una divisa a crédito o, en otras palabras, para abrir una operación en una cantidad mayor de la que tiene en saldo.

Como mencionamos en el curso para principiantes, los brokers de Forex establecen requisitos de margen para los clientes. Por lo general, el margen equivale al 1-2% del tamaño de la posición. Un requisito de margen del 1% también se puede denominar como apalancamiento de 100:1.

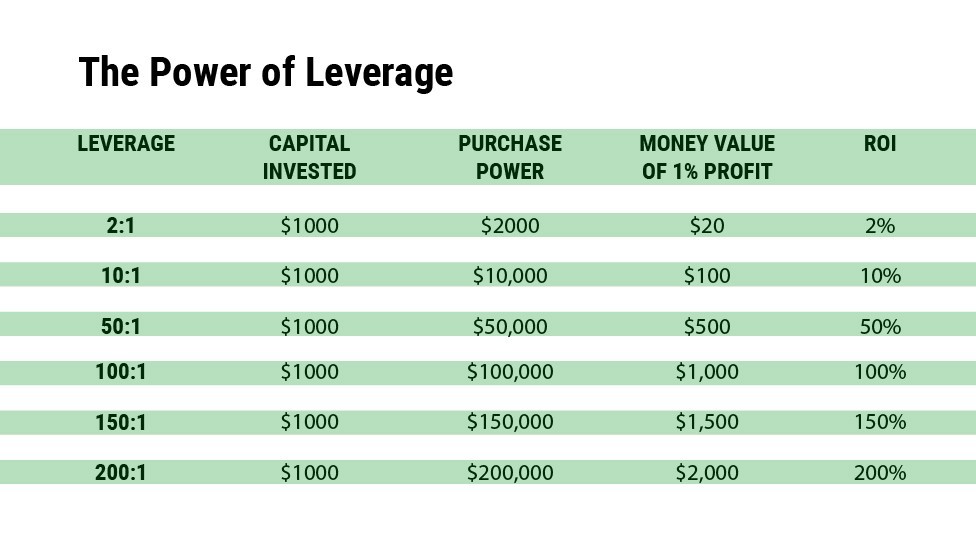

Apalancamiento = Poder de Compra/Capital Invertido

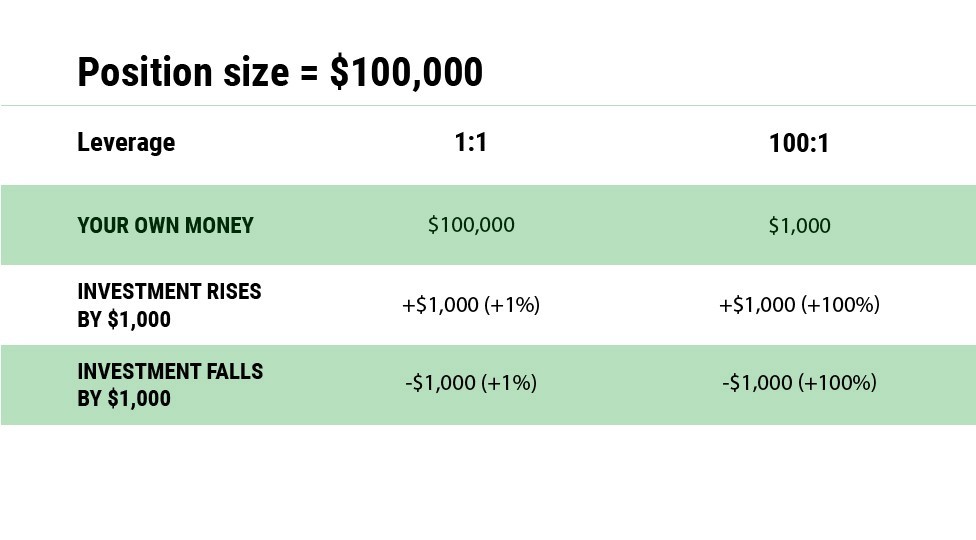

Por ejemplo, si opera 1 lote estándar de EUR/USD ($100.000) mientras tiene sólo $1.000, significa que está utilizando el apalancamiento 1:100. En otras palabras, por cada $1 que tenga en su cuenta, puede colocar una operación por el valor de $100. En el mercado Forex, los traders operan con un apalancamiento de 50:1, 100:1, 200:1 o incluso superior, dependiendo del broker y de las regulaciones. La capacidad de emplear un alto apalancamiento distingue a Forex de otros mercados.

Puede ver el poder del apalancamiento en la tabla a continuación: con diferentes valores de apalancamiento puede tener un poder adquisitivo distinto y cantidades de ganancias.

Vamos a estudiar otro ejemplo. Si opera con $1.000 y apalancamiento de 100:1, puede abrir posiciones en $100.000. En este caso, la ganancia de $1.000 significaría el 100% de ganancia para usted. Si no utilizó el apalancamiento y ganó los mismos $1.000, tendría que proporcionar el monto total ($100.000) a su cuenta. Su porcentaje de ganancia sería menor ($1.000\$100.000 = 1%). Lo mismo ocurre con las pérdidas: las posiciones apalancadas magnifican las pérdidas.

Puede ver que a pesar de los obvios méritos del apalancamiento, los traders deben ser cautelosos. El apalancamiento es una arma de doble filo: aumenta tanto sus ganancias como sus pérdidas. Como resultado, recomendamos utilizar órdenes Stop Loss para limitar las pérdidas potenciales cuando se opera con apalancamiento.

Preste atención al parámetro llamado "Margin Level" (nivel de margen). El Margin Level es la cantidad de veces que el margen utilizado puede ser cubierto por el valor de su cuenta. Es el indicador clave de cuán volátiles son los resultados de sus operaciones. Cuanto menor sea su Margin Level, experimentará mayores swings en el capital. Si su Margin Level es inferior al 500%, significa que probablemente esté asumiendo un riesgo excesivo en su cuenta.

Relación riesgo/recompensa

Una relación riesgo/recompensa es la cantidad de ganancia que planea obtener en una posición relativa a lo que está arriesgando en caso de una pérdida. En pocas palabras, si su Stop Loss es igual a 10 pips y su Take Profit es de 50 puntos, su relación riesgo/recompensa es de 1:5.

La relación riesgo/recompensa es otra cosa que puede controlar. Para aumentar sus posibilidades de obtener ganancias, es recomendable tener siempre una recompensa mayor que el riesgo. Cuanto mayores sean las recompensas posibles, más operaciones fallidas podrá soportar su cuenta a la vez. Si tiene una relación riesgo/recompensa de 1:5, una operación exitosa lo mantendrá a través de 5 malas operaciones con la misma relación.

La relación riesgo/recompensa a seleccionar depende de su estilo de trading, así como de las condiciones del mercado (nivel de volatilidad, estado del mercado – tendencia o rango). No hay una solución universal aquí. Recomendamos mantener la recompensa por encima del riesgo en la mayoría de las operaciones. Cuando se opera en tendencia, las relaciones riesgo/recompensa pueden ser de 1:2 o 1:3. Cuando ingresa al mercado en un rompimiento de un nivel específico, puede ser conveniente seleccionar relaciones riesgo/recompensa de 1:4 o 1:5. Cuando se opera en rango, 1:1 puede ser conveniente.

Diversificar

La diversificación es uno de los principios de inversión clave. No tiene que "poner todos los huevos en una canasta", porque algo puede salir mal con esta canasta. La solución es aplicar el principio del portafolio y operar varios pares de divisas. Sin embargo, asegúrese de conocer estos pares de divisas (los factores que ponen en movimiento a las mismas). Cada una tiene sus características especiales. Puede ser una buena idea intentar primero operar en la cuenta demo para ver cómo un par reacciona a varias noticias.

Tenga cuidado con las correlaciones monetarias. Por ejemplo, los pares EUR/USD y USD/CHF tienen una alta correlación inversa. Si vende EUR/USD y compra USD/CHF, está expuesto dos veces al USD y en la misma dirección. Esto equivale a ir en largo 2 lotes de USD. Si el USD disminuye, ambas posiciones serán de pérdida.

Seguir un plan

Lo que hace que el trading sea arriesgado es la mentalidad equivocada de ejecución. Inconvenientes, las pérdidas son naturales. No puede controlar qué operación será buena y cuál no. Existen riesgos cuando no se sabe lo que se está haciendo, cuando se desvía de su plan de trading.

Un plan de trading es algo muy particular: cada operador necesita un plan de trading personalizado. Dicho plan debe incluir sus expectativas personales, reglas de gestión de riesgos y sistema(s) de trading. Como dijo Benjamin Franklin (o tal vez alguien más lo dijo), "al no planificar, estás planeando fallar".

Tener un plan le ayudará a organizar sus pensamientos, controlar sus emociones y evitar las decisiones apresuradas.

Sea un trader de aprendizaje permanente

Invierta tiempo en aprender más sobre el análisis de mercado y el trading. Lea artículos y libros, mire vídeos, participe en seminarios y seminarios web. El constante aumento de sus conocimientos sobre el mercado es el mejor tipo de seguro contra las malas decisiones.