Techische Indikatoren: Handel-Divergenzen

Informationen sind keine Investitionsberatung

Divergenz ist einer der effizientesten Handelsbegriffe, der zuverlässige hochwertige Handelssignale bietet. Die merkwürdigste Sache ist, dass es seine Genauigkeit den rückständigen Oszillatoren verdankt.

Auseinanderlaufen ist ein großer Teil von vielen Handelsstrategien. Einige benutzen es, um vorteilhafte Einstiegspunkte zu finden, andere - um die Zeit für Schließung von Positionen zu wählen. In diesem Tutorial erzählen wir, wie diese funktionsübergreifenden Handelsmuster zu erkennen.

Auseinanderlaufen: Definition

Zuerst bestimmen wir, was ein Auseinanderlaufen ist. Grundsätzlich bedeutet das Auseinanderlaufen, dass das Kursdiagramm und der technische Indikator (Oszillator) in entgegengesetzten Richtungen gehen. Es ist das erste Signal für Sie, dass "etwas" in Ihrem Chart passiert.

Das Auseinanderlaufen kann bearish oder bullish sein.

Ein bearishes Auseinanderlaufen entsteht, wenn der Kurs die höheren Hochs im Chart schafft, wenn Ihr Indikator die niedrigeren Hochs macht. Nach solchem bearishen Auseinanderlaufen geht die Kurse nach unten: der Kurs sollte den niedrigeren Indikator einholen.

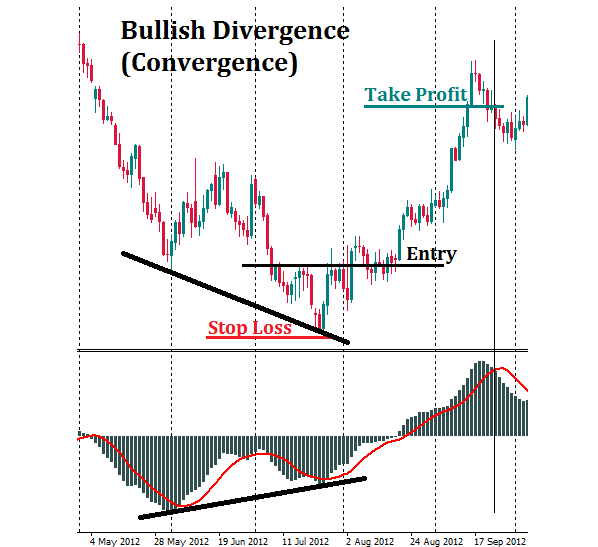

Ein bullishes Auseinanderlaufen (oder "Zusammenlaufen") entsteht, wenn die Kurse die niedrigeren Tiefs im Chart schafft, wenn Ihr Indikator die höheren Tiefs zeigt. Das ist das erste Zeichen, dass die Kurse bald zunehmen: der Kurs sollte den höheren Indikator einholen.

Beachten Sie, dass wir die Hochs im Kurs-Chart betrachten, wenn über bearisches Auseinanderlaufen sprechen. Wenn es um bullishes Auseinanderlaufen geht, ist es über die Tiefs.

Dazu gibt es das sogenannte versteckte Auseinanderlaufen.

Ein verstecktes bearishes Auseinanderlaufen entsteht, wenn der Kurs die niedrigeren Hochs im Chart schafft, wenn Ihr Indikator die höheren Hochs zeigt. Die Abwesenheit von neuen Hochs im Chart zeigt, dass Bulls an Dynamik verlieren. Trotz der höheren Hochs von dem Oszillator ist die Bewegung nach oben wahrscheinlich ein Rücklauf. Diese Bewegung stellt eine Möglichkeit dar, zu den höheren Ebenen zu verkaufen.

Ein verstecktes bullishes Auseinanderlaufen entsteht, wenn der Kurs die höheren Tiefs im Chart zeigt, wenn Ihr Indikator die niedrigeren Tiefs macht. Die Abwesenheit von neuen Tiefs im Chart zeigt, dass Bears an Dynamik verlieren. Trotz der niedrigeren Tiefs von dem Oszillator ist die Bewegung nach unten wahrscheinlich ein Rücklauf. Diese Bewegung stellt eine Möglichkeit dar, zu den niedrigeren Ebenen zu kaufen.

Die Erfahrung zeigt, dass es einfacher ist, ein klassisches Auseinanderlaufen zu erkennen, als ein verstecktes.

|

Art |

Kurs |

Oszillator |

Beschreibung und Handel |

|

Klassisch: erwarten Umkehr |

|||

|

Bearisch |

Das höhere Hoch |

Das niedrigere Hoch |

Potentielle Umkehr nach unten |

|

Bullisch |

Das niedrigere Tief |

Das höhere Tief |

Potentielle Umkehr nach oben |

|

Versteckt: erwarten Korrektur und Fortsetzung |

|||

|

Bearisch |

Das niedrigere Hoch |

Das höhere Hoch |

Abwärtstrend geht wahrscheinlich weiter |

|

Bullisch |

Das höhere Tief |

Das niedrigere Tief |

Aufwärtstrend geht wahrscheinlich weiter |

Das Auseinanderlaufen wird üblich für die Prognose der Kurskorrektur und der Kursumkehr. Es entsteht wahrscheinlich vor der eigentlichen Kursbewegung. Es ist darum so effektiv, weil so die Händler zum Beginn von der neuen Kursbewegung ein Geschäft machen können.

Wie benutzt ein klassisches Auseinanderlaufen

Dafür brauchen Sie einen der Oszillatoren: Stochastic, Relative Strength Index (RSI), Moving Average Convergence Divergence (MACD).

Unabhängig von Ihrer Art der Indikatoren, empfehlen wir immer Stop-Loss-Aufträge haben, bevor Sie handeln. Es gibt kein Unterschied, wenn Sie das Auseinanderlaufen verwenden. Sie können einen Stop Loss nach oben auf dem Chart stellen, um das Eintreten von bearischer Divergenz zu bestätigen. Wenn das Auseinanderlaufen bullish ist, sollten Sie einen Stop-Loss unter dem Chart stellen.

Um einen Platz für einen Take-Profit zu finden, brauchen Sie wahrscheinlich einen zusätzlichen Indikator (besonders wenn Sie mit RSI und Stochastic handeln). Sie können die Swing-Analyse oder Widerstand-/Unterstützung-Level für einen Take-Profit verwenden. Wenn Sie MACD bevorzugen, können Sie diesem Indikator ohne zusätzlihen Indikatoren vertrauen. Wenn ein MACD-Histogramm kreuzt die Signal-Linie von oben nach unten, ist es ein Signal eine bullishe Position zu schließen. Wenn ein MACD-Histogramm kreuzt die Signal-Linie von unten nach oben, ist es ein Signal eine bullishe Position zu schließen.

Hier ist ein Beispiel von Auseinanderlaufen-Handel mit dem MACD-Oszillator.

Angenommen, dass Sie ein bullishes Auseinanderlaufen (Zusammenlaufen) zwischen dem MACD und dem Kurs-Chart fanden. Zusätzlich, gibt es eine Kreuzung im MACD Fenster. Sie verwenden das Kurs-Auseinanderlaufen als ein Signal, eine Hausse-Position zu eröffnen. Ein Stop-Loss sollte unter dem letzten Boden von dem Kurs sein. Schließen Ihr Geschäft, wenn eine bearishe Kreuzung auf dem MACD gebildet wird.

Andere Artikel in dieser Sektion

- Struktur eines Handelsroboters

- Einen Handelsroboter ohne Programmierung bauen

- Wie man Handelsroboter im MetaTrader5 benutzt?

- Was bedeutet "Trunkierung"?

- Ichimoku

- Führendes Diagonalmuster

- Wolfe-Wellen-Muster

- Three-Drives-Muster

- Hai

- Schmetterling

- Crab

- Bat

- Gartley

- ABCD

- Harmonische Muster

- Motiv- und Korrekturwellen. Wellengrade

- Einführung in die Elliott-Wellen-Analyse

- Wie man Breakouts handelt

- Devisenhandel Nachrichten

- Wie kann man einen Take Profit aufgeben?

- Risikomanagement

- Wie vergibt man einen Stop-Loss-Auftrag?

- Ichimoku Kinko Hyo