Bill Williams é o criador de alguns dos indicadores de mercado mais populares: Awesome Oscillator, Fractals, Alligator e Gator.

Não perca seu tempo. Acompanhe o impacto das NFP no dólar dos EUA!

Aviso de coleta de dados

Nós mantemos um registo dos seus dados para fazer funcionar este sítio web. Ao clicar no botão, concorda com a nossa Política de Privacidade.

Livro de Forex para principiantes

O seu grande guia no mundo do trading.

Confira a sua caixa de entrada!

Encontrará no nosso e-mail o Livro Básico de Forex. Basta tocar no botão para obtê-lo!

Alerta de risco: ᏟᖴᎠs são instrumentos complexos e vêm com um alto risco de perda rápida do dinheiro devido à alavancagem.

68,53% das contas de investidores de retalho perdem dinheiro ao negociar ᏟᖴᎠs com este provedor.

Deve considerar se entende como funcionam os ᏟᖴᎠs e se tem condições de assumir o alto risco de perder o seu dinheiro.

Informação não é consultoria em investimentos

Quantas vezes você tomou uma decisão sem pensar nas opções? Sejamos sinceros — várias. E é provável que muitas delas já lhe causaram arrependimento. O pensamento analítico aprofundado exige mais tempo, mas ajuda a entender tarefas complicadas. É justamente a diferença entre a tomada de decisões intuitiva e a analítica o assunto principal do livro “Rápido e Devagar”, escrito por Daniel Kahneman, famoso economista e ganhador do prêmio Nobel. O livro descreve como que as pessoas tomam suas decisões e por que erros são cometidos nesse processo. Tentaremos neste artigo aplicar as principais lições do livro às atividades do trading.

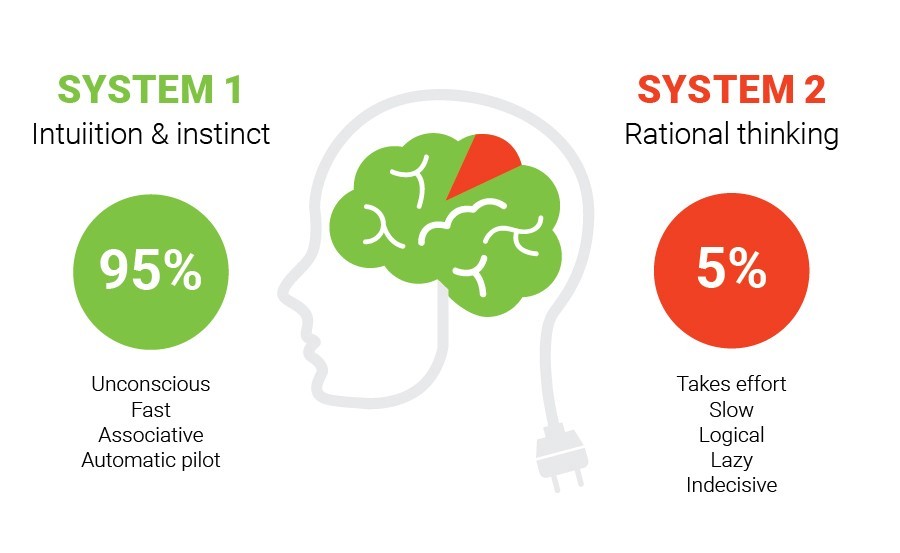

Segundo o livro, temos dois sistemas de pensamento: Sistema 1 e Sistema 2. O primeiro é automático, é executado imediatamente. Seu cérebro funciona assim: ele vê o problema, compara-o com a experiência anterior e oferece uma solução. Em algumas situações cotidianas, o cérebro toma a decisão final em um piscar de olhos. Exemplo: quanto tempo leva para você processar o cheiro que vem do seu doce favorito? Em questão de segundos, certamente. O Sistema 2, por sua vez, exige uma análise mais complexa — nele você precisa usar suas habilidades e conhecimentos e o cérebro precisa fazer um trabalho mais aprofundado.

Vamos ver como que esses dois sistemas funcionam no trading. Por exemplo, o que um trader experiente pode achar ao ler a notícia retratada abaixo?

O primeiro pensamento que vem à mente de qualquer trader é este: “É hora de comprar ativos de risco!” A sua mente, então, classifica todos os ativos arriscados que conhece (inclusive ações, commodities, câmbio, índices, entre outros).

Todavia, o que comprar para evitar erros? O Sistema 2 entra em ação para responder essa pergunta, e você começa a analisar quais ativos realmente valem a pena negociar neste momento. Você busca confirmações, como padrões de velas, padrões gráficos e níveis significantes. Somente após essa análise detalhada feita por meio do Sistema 2 é que você toma uma decisão.

Embora o Sistema 1 acerte em geral, há situações nas quais ele falha, chegando até mesmo a buscar respostas demasiadamente fáceis para as dúvidas em certos casos.

Exemplo: após saber de um rally bullish no mercado, você pode ficar tentado a entrar em uma operação sem pensar duas vezes por causa das emoções e do medo de ficar para trás. Apesar da expectativa de sucesso, o mercado virou em uma direção diferente — você se esqueceu dos sinais importantes que indicam uma virada na tendência.

Outro aspecto interessante do qual Kahneman trata em seu livro é o chamado “AAE” — As Aparências Enganam (no texto original, em inglês: WYSIATI — What You See Is All There Is). Esse ditado ilustra o hábito de tirar conclusões com base em informações escassas. O AAE acontece quando o trader tira conclusões equivocadas sobre o mercado por não ter reunido informações suficientes. A natureza automática do Sistema 1 faz nossa mente identificar aparentes conexões entre os acontecimentos. Em seguida, o Sistema 2 confirma o juízo feito ou a impressão formada.

O AAE faz com que os erros a seguir aconteçam com certa frequência.

Se lembra daquele suporte ou resistência que você julgou forte demais para ser rompido, torcendo para um rebote? O nível foi rompido subitamente e você perdeu sua confiança na estatística. Como afirma Kahneman, “muitos fatos no mundo são questão de chance, inclusive acidentes de amostragem”. Logo, é importante estar sempre ciente do cenário mais amplo e entender o que está acontecendo no mercado no momento e acompanhar o sentimento de risco. Para mais detalhes desse assunto, veja o calendário econômico e as nossas dicas para compreender o sentimento de risco.

E, então, você abre o gráfico do S&P500, espera a lacuna aparecer e abre uma ordem de venda, esquecendo que são vários os tipos de lacunas, inclusive as de continuação e as comuns. O famoso fato das lacunas preenchidas é que elas estão ligadas às lacunas comuns, enquanto as lacunas de continuação acontecem durante fortes tendências de alta/queda. À medida que você negocia o S&P500, que está avançando dentro de uma tendência de alta, se depara com uma lacuna de continuação e perde seu dinheiro. Logo, recomendamos familiarizar-se com todas possibilidades antes de entrar em uma operação.

Para concluir este artigo sobre o estudo de Kahneman, vamos recordar cinco coisas importantes para evitar os truques da mente humana provocados pelo Sistema 1.

Bill Williams é o criador de alguns dos indicadores de mercado mais populares: Awesome Oscillator, Fractals, Alligator e Gator.

As estratégias de tendência são boas: podem gerar resultados consideravelmente bons em qualquer tempo gráfico e com qualquer ativo. A ideia principal da estratégia ADX é tentar apanhar o arranque da tendência.

As estratégias de contratendência são sempre as mais perigosas, porém as mais lucrativas. Temos o prazer de apresentar uma excelente estratégia de contratendência que funciona em qualquer mercado e com qualquer ativo.

A pandemia continua a prejudicar a atividade económica na China, a guerra na Ucrânia continua a impactar a economia europeia inteira, e os esforços do Federal Reserve para controlar a inflação ameaçam provocar uma recessão.

Sempre que a inflação excede 4% e o desemprego vai abaixo de 5%, a economia dos EUA entra em recessão dentro de dois anos.

BCE dovish e Fed hawkish pintam uma paisagem pessimista para o EUR/USD. Será a próxima parada uma queda a 1,0770?

Seu pedido foi aceito

Faremos contacto no intervalo de horário escolhido

O próximo pedido de contato para este número de telefone estará disponível em 00:30:00

Se tiver um problema urgente, por favor, contacte-nos via

Chat ao vivo

Erro interno. Por favor, tente novamente mais tarde