Esta información no son consejos para inversión

El efecto septiembre: una tendencia anómala

Septiembre a menudo se considera el mes más complicado para el mercado de valores de EE.UU. Históricamente, los tres principales índices del mercado tienden a tener un desempeño más bajo durante este mes. Este fenómeno es conocido como el "efecto septiembre".

Desde 1950, el Promedio Industrial Dow Jones (DJIA) ha mostrado una caída promedio del 0.8%, mientras que el S&P 500 ha experimentado un descenso promedio del 0.5% durante septiembre. Es importante señalar que este efecto es una peculiaridad del mercado y no está vinculado a eventos específicos o noticias del mercado.

Las posibles causas del “efecto septiembre”

Existen varias explicaciones que podrían ayudar a entender por qué ocurre esta tendencia. Una de ellas es el cambio estacional en el comportamiento de los inversores, quienes ajustan sus carteras hacia finales del verano para asegurar ganancias.

Otro factor es que muchos fondos mutuos ajustan sus tenencias para equilibrar pérdidas fiscales. Además, septiembre marca el final del año fiscal para varios de estos fondos, lo que puede influir en su comportamiento.

La influencia de la temporada de verano

La temporada de verano suele tener un menor volumen de operaciones debido a las vacaciones de muchos inversores, quienes reducen su actividad durante este período. A medida que el otoño se aproxima y los inversores regresan a sus operaciones regulares, pueden comenzar a vender las posiciones que habían planeado. Esto puede generar una mayor presión de venta y, como resultado, una disminución en los precios del mercado.

Factores potenciales para septiembre de 2023

En el contexto actual, varias razones pueden contribuir a la posible caída del mercado en septiembre de 2023. Por un lado, históricamente agosto y septiembre han sido meses más débiles para los mercados.

Por otro lado, el aumento en los rendimientos de los bonos podría afectar a las acciones, especialmente a las tecnológicas de alto crecimiento, ya que los mayores costos de endeudamiento pueden impactar la rentabilidad.

Adicionalmente, los datos económicos fuertes en EE.UU., en términos de inflación y empleo, podrían llevar a la Reserva Federal a aumentar su tasa de referencia al menos una vez antes de fin de año. Esto podría confirmarse en discursos durante septiembre, lo que afectaría a los índices bursátiles sensibles a las tasas de endeudamiento.

China y su influencia global

Además, los problemas económicos de China podrían generar preocupaciones sobre el crecimiento económico mundial. Esto podría llevar a los observadores a cuestionarse si los desafíos de la segunda economía más grande del mundo podrían tener un impacto más amplio en otras regiones.

Escenario técnico para los índices bursátiles de EE.UU.

Es importante considerar que, desde el punto de vista técnico, cuando el dinero inteligente quiere comprar en vísperas de una tendencia alcista, siempre lo hará a un precio más bajo. Por lo tanto, antes de eso, generalmente se ve un movimiento descendente en el gráfico (a menudo acompañado de noticias negativas), lo que nos indica el ancho del canal ascendente posterior.

Lo mismo se aplica a la inversa. Un crecimiento rápido en medio de noticias positivas puede ser la apertura de un canal descendente. De hecho, el dinero inteligente utiliza el mercado para vender sus posiciones largas (y abrir posiciones cortas).

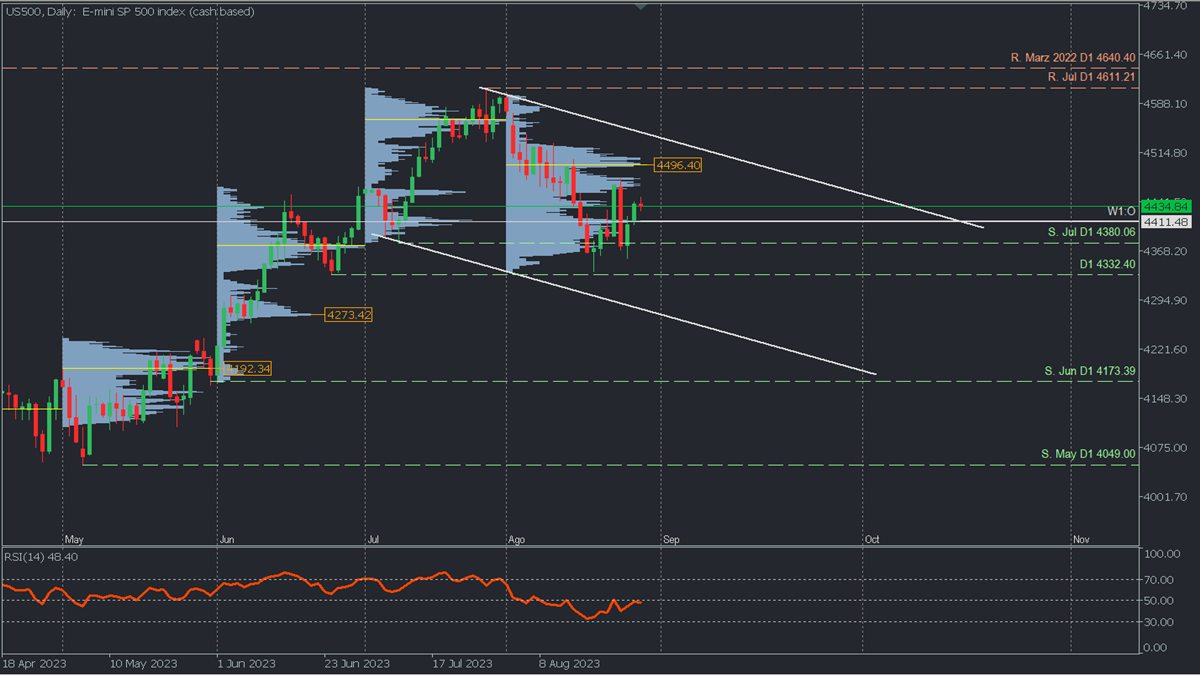

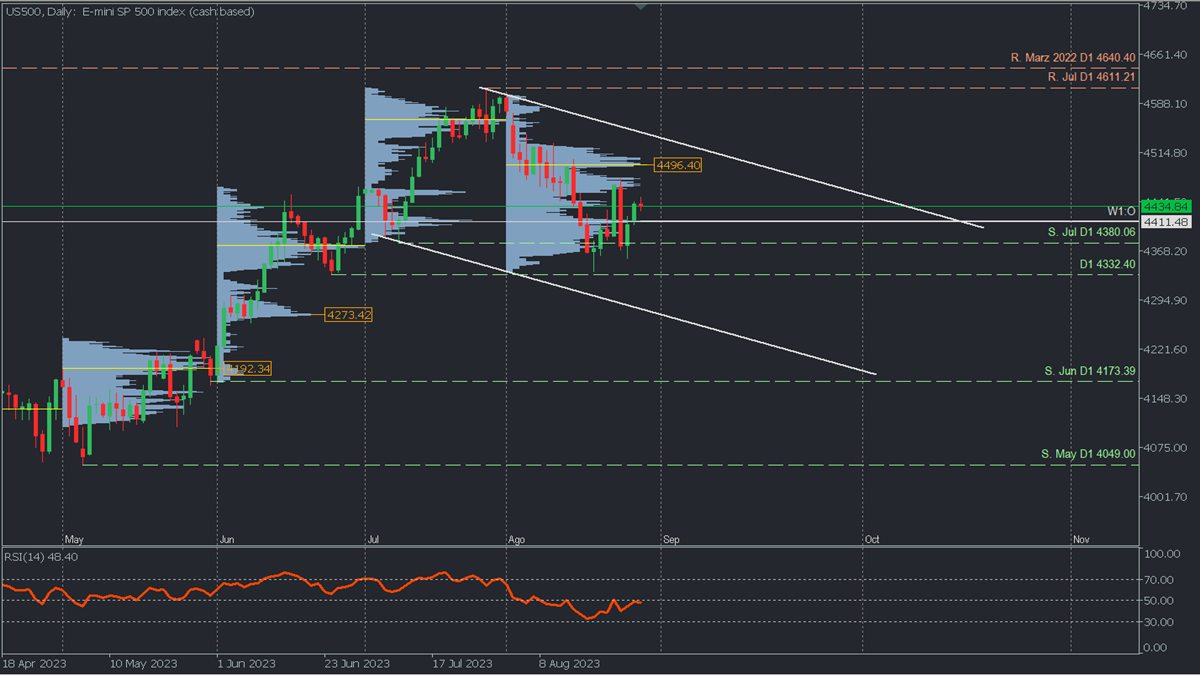

Con esta idea marcamos los canales descendentes en los gráficos diarios de los índices, con lo cual tenemos un rango de movimiento sugerido para septiembre de acuerdo con la inclinación de los dos máximos más bajos que determinan la inclinación del canal equidistante aplicado.

S&P 500 (US500)

Tendrá una corrección bajista más extendida si rebota de la zona de venta de agosto en torno a 4496.40, cuyos objetivos bajistas se sitúan por debajo del soporte de julio en 4380 y el actual soporte de agosto en 4332.40, hacia el nodo de alto volumen de junio en torno a 4273.42 y los 4193 en extensión. Sin embargo, si la zona de venta de agosto en torno a 4496.40 es rota con decisión, se espera un rápido repunte hacia los máximos del 2022 entre 4640.40 y 4820.

Nasdaq 100 (US100)

Al igual que la estructura técnica del índice anterior, el descenso de agosto alcanzó exactamente la zona de alto volumen y POC descubierto* de junio en 14,556.13, desde donde se observó el reciente repunte hacia la zona de venta de agosto en torno a 15,164.26, por lo que, mientras las cotizaciones se mantengan por debajo de esta zona, se espera un nuevo descenso hacia la siguiente zona de alto volumen comprador y POC descubierto de mayo en torno a 13,821.

Dow Jones 30 (US30)

Es el índice con el rango más amplio estimado. Si bien la zona de venta de agosto está mucho más arriba del precio actual, alrededor de 35,259.85, podría esperarse una recuperación hacia ella, desde donde retomar ventas. Sin embargo, si el precio cede de forma anticipada y cae por debajo del nodo de alto volumen en el que se encuentra, se esperan ventas hacia el soporte de julio, lo que implica el rompimiento de la zona de compra de 33,935.37, con objetivos en sucesivos nodos de alto volumen de junio entre 33,432 y 32,789, lo que tendrá coincidencia con el límite inferior del canal equidistante proyectado a partir de los máximos de julio y agosto.

Opera el mercado de valores con FBS