Escenario bajista: Ventas por debajo de 5220 ... Escenario alcista: Compras sobre 5225 (Si el precio falla en romper por debajo de 5220 con decisión)

¡No pierdas tu tiempo – mantente informado para ver cómo las NFP afectan al USD!

Aviso de Recopilación de Datos

Mantenemos un registro de tus datos para ejecutar este sitio web. Al hacer click en el botón, estás aceptando nuestra Política de Privacidad.

Manual para Principiantes de Forex

Tu guía definitiva a través del mundo del trading.

¡Revisa Tu Correo!

En nuestro correo electrónico, encontrarás el Manual de Forex 101. ¡Solo toca el botón para descargarlo!

Advertencia de Riesgo: Los ᏟᖴᎠs son instrumentos complejos y tienen un alto riesgo de pérdida de dinero rápidamente debido al apalancamiento.

El 68,53% de las cuentas de los inversores minoristas pierden dinero al operar ᏟᖴᎠs con este proveedor.

Deberías tener en consideración si comprendes el funcionamiento de los ᏟᖴᎠs y si puedes darte el lujo de arriesgarte a perder tu dinero.

Esta información no son consejos para inversión

El presidente Joe Biden y el principal republicano del Congreso de Estados Unidos, Kevin McCarthy, subrayaron el miércoles su determinación de llegar pronto a un acuerdo para elevar el techo de deuda del gobierno federal de 31,4 billones de dólares y evitar un incumplimiento económicamente catastrófico.

Se debe llegar a un acuerdo y ser aprobado por ambas cámaras del Congreso antes de que el gobierno federal se quede sin dinero para pagar sus cuentas, el 1 de junio.

Esta negociación es sobre los contornos del presupuesto, no sobre si pagar las deudas o no. “No dejaremos de pagar nada” ha dicho Biden y todos los miembros del congreso coinciden.

Lee más sobre este tema en el artículo: ¿Qué esperar en los índices bursátiles en medio de la situación del techo de la deuda de EE.UU? https://esfbs.com/analytics/articles/¿qué-esperar-en-los-índices-bursátiles-en-medio-de-la-situación-del-techo-de-la-deuda-de-eeuu-37781

Reducción de las expectativas del mercado por una bajada de tasas por parte de la Reserva Federal (Fed) en 2023 y cada vez menos expectativas por un nuevo aumento de tasas en Junio. Siendo más probable que se detenga, al menos por ahora, los nuevos aumentos de tasas.

La herramienta FedWatch de CME refleja un 72,7% de posibilidades de que la Fed deje su tasa de referencia sin cambios en la próxima reunión del 14 de junio, y un 27,3% de posibilidades de que la Reserva Federal suba su tasa de interés en su reunión de junio. Estas probabilidades varían cada día, pro lo que te dejamos el enlace para tu propia consulta https://www.cmegroup.com/markets/interest-rates/cme-fedwatch-tool.html?redirect=/trading/interest-rates/countdown-to-fomc.html

Reunión de fin de semana de los líderes mundiales del G-7 en Japón. Con problemas globales apremiantes como la guerra en Ucrania y las tensas relaciones con China entre los temas más importantes sobre la mesa.

La atención sobre el comportamiento del consumo en EE.UU es uno de los indicadores que sigue el mercado para detectar señales de desaceleración económica.

Existen varios indicadores económicos para detectar caídas en el consumo y una de ellas es el análisis de las ventas minoristas que si bien resultaron por debajo del pronóstico en 0,4% el martes, en realidad esta cifra representa una recuperación de datos por debajo de cero en marzo. Adicionalmente, se presta atención a los datos de inflación del IPC y del Índice PCE, la medida de inflación favorita de la Fed, así como el comportamiento de las acciones de empresas de consumo defensivo, entre otros.

En este caso, observamos las señales del comportamiento de empresas de consumo defensivo en EE.UU como Target (NYSE:TGT) y Home Depot (NYSE:HD), que dieron a conocer ventas que no alcanzaron las estimaciones de Wall Street, como una señal del impacto de la inflación en los consumidores. Walmart (NYSE:WMT) por su parte publicará sus resultados hoy jueves, completando una semana de ganancias que han brindado un vistazo al estado de la industria minorista y la salud del consumidor estadounidense.

Hoy se publican las solicitudes de ayudas por desempleo de la semana pasada. Cuanto más alto peor. Más ayudas implica que hay más personas desempleadas, de allí que cualquier resultado superior al pronóstico resulta en ventas del USD.

Se proyecta que las solicitudes iniciales semanales de desempleo disminuyan en 254,000 en la semana que culminó el 12 de mayo, después de tocar un máximo de año y medio de 264,000 en la semana que terminó el 6 de mayo.

Los precios del crudo subieron más del 3% el miércoles no sólo por el posible optimismo de que se pueda llegar a un acuerdo para aumentar el límite de deuda de EE.UU. sino además de una caída en los inventarios de gasolina de EE.UU. debido a que la demanda alcanzó sus niveles más altos desde 2021.

Recupera la tendencia alcista tras superar la consolidación de cuatro semanas y romper la resistencia 102.81 y 103.00. Se espera que la próxima corrección tenga como objetivo los niveles rotos entre 102.81 y 102.40 y de forma más extendida el punto de máximo volumen (POC) de lo que va del mes de mayo en torno a 102.00. La continuación alcista tiene como próximos objetivos la resistencia 103.36 y el nivel redondo 104.00 y el Punto de máximo volumen de marzo en 104.43.

Los futuros de los índices de EE.UU. suben el jueves, ante una mejora en el apetito de riesgo del mercado, dado el ligero optimismo de que al menos las negociaciones entre el congreso y Biden han comenzado. El Dow subió 25 puntos o un 0,07%, los futuros del S&P 500 cotizaron 5 puntos o un 0,14% más y los futuros del Nasdaq 100 subieron 20 puntos o un 0,15 %.

Continúa con fuerza alcista buscando la última zona de venta de mayo en 4176,97. La resistencia de mayo en 4192,20 es la última resistencia macro relevante de la tendencia bajista, por lo que estamos dentro de una zona de venta macro también. Esto implica que los osos podrían defender sus antiguas posiciones, pero si la resistencia es rota con decisión, o con dos movimientos de continuación, se dará por concluida la tendencia bajista multi mensual en el índice.

Es el único índice de EE.UU que ha estado en tendencia alcista por los últimos meses, descorrelacionados de los otros. Por lo que se espera que las cotizaciones extiendan las compras hacia la última resistencia relevante de la tendencia bajista macro y máximo de agosto en 13716,29. Una zona de venta macro importante que de ser rota con decisión implicará el reinicio de la tendencia alcista macro. Por otro lado, si esta zona rechaza al precio con fuerza, llevando las cotizaciones de vuelta a los 13,400 se observará con atención la posibilidad de un nuevo intento alcista o la renovación de las ventas por debajo de la apertura semanal (OW1) en los 13322,15.

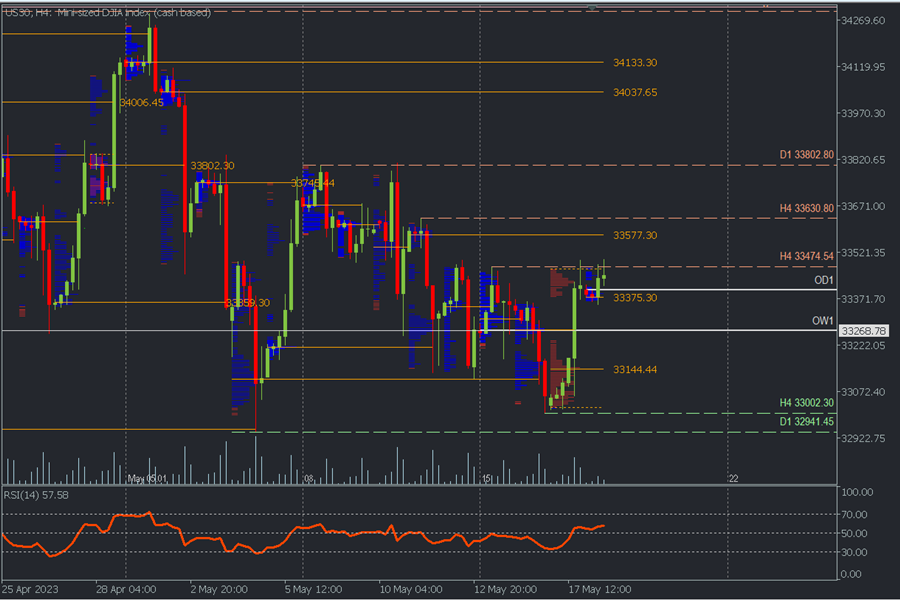

Desafía la última resistencia en 33474,54 con tibios rompimientos, lo que indica que necesitará más fuerza alcista para generar un rompimiento decisivo o un retroceso que dé origen a la entrada de nuevas compras agresivas y provoquen el rompimiento de la resistencia indicada y generen el cambio de tendencia a alcista con objetivos en la resistencia 33630,80 y 33802,80, que son los actuales máximos de mayo. El último soporte se ubica en 33002,30, su rompimiento implica la continuación bajista en el corto plazo, hasta que se cree un nuevo soporte relevante.

Legal disclaimer: The content of this material is a marketing communication, and not independent investment advice or research. The material is provided as general market information and/or market commentary. Nothing in this material is or should be considered to be legal, financial, investment or other advice on which reliance should be placed. No opinion included in the material constitutes a recommendation by Tradestone Ltd or the author that any particular investment security, transaction or investment strategy is suitable for any specific person. All information is indicative and subject to change without notice and may be out of date at any given time. Neither Tradestone Ltd nor the author of this material shall be responsible for any loss you may incur, either directly or indirectly, arising from any investment based on any information contained herein. You should always seek independent advice suitable to your needs.

Escenario bajista: Ventas por debajo de 5220 ... Escenario alcista: Compras sobre 5225 (Si el precio falla en romper por debajo de 5220 con decisión)

Escenario bajista: Ventas por debajo de 39600... Escenario alcista anticipado: Compras intradía sobre 39750... Escenario alcista tras retroceso: Compras intradía sobre 39150

Escenario bajista: Ventas por debajo de 18100 con TP1:17900, TP2:17814 y 17630 // Escenario alcista anticipado: Compras intradía sobre 18130 con TP: 18219, TP2: 18270 y TP3: 18428

Escenario bajista: Ventas por debajo de 1.0820 / 1.0841... Escenario alcista: Compras sobre 1.0827...

Escenario bajista: Ventas por debajo de 2200 / 2194 con TP1: 2190, TP2: 2180 y TP3: 2172 con S…

Escenario bajista: Ventas por debajo de 5220 ... Escenario alcista: Compras sobre 5225 (Si el precio falla en romper por debajo de 5220 con decisión)

Su solicitud ha sido aceptada

Te llamaremos en el intervalo de tiempo que elijas

La próxima solicitud de devolución de llamada para este número de teléfono estará disponible en 00:30:00

Si tienes algún problema urgente, contáctanos a través del

Chat en vivo

Error interno. Por favor, inténtelo nuevamente más tarde