Escenario bajista: Ventas por debajo de 2200 / 2194 con TP1: 2190, TP2: 2180 y TP3: 2172 con S…

¡No pierdas tu tiempo – mantente informado para ver cómo las NFP afectan al USD!

Aviso de Recopilación de Datos

Mantenemos un registro de tus datos para ejecutar este sitio web. Al hacer click en el botón, estás aceptando nuestra Política de Privacidad.

Manual para Principiantes de Forex

Tu guía definitiva a través del mundo del trading.

¡Revisa Tu Correo!

En nuestro correo electrónico, encontrarás el Manual de Forex 101. ¡Solo toca el botón para descargarlo!

Advertencia de Riesgo: Los ᏟᖴᎠs son instrumentos complejos y tienen un alto riesgo de pérdida de dinero rápidamente debido al apalancamiento.

El 68,53% de las cuentas de los inversores minoristas pierden dinero al operar ᏟᖴᎠs con este proveedor.

Deberías tener en consideración si comprendes el funcionamiento de los ᏟᖴᎠs y si puedes darte el lujo de arriesgarte a perder tu dinero.

Esta información no son consejos para inversión

El jueves 15 de Septiembre, el XAU/USD perdió su principal soporte, que solía limitar la caída desde Abril del 2020. La caída se produjo en medio de expectativas de aumentos de tasas de interés más agresivos por parte de la Reserva Federal debido a una inflación en EE.UU. superior a la esperada.

Los inversores tratan el oro como una cobertura contra la inflación. Un aumento de la inflación o de las expectativas inflacionarias aumenta el interés de los inversores por comprar oro y esto eleva su precio. Por otro lado, la desinflación o una caída en las expectativas inflacionarias hace lo contrario.

Oro y expectativa de inflación. Fuente: Chicagofed

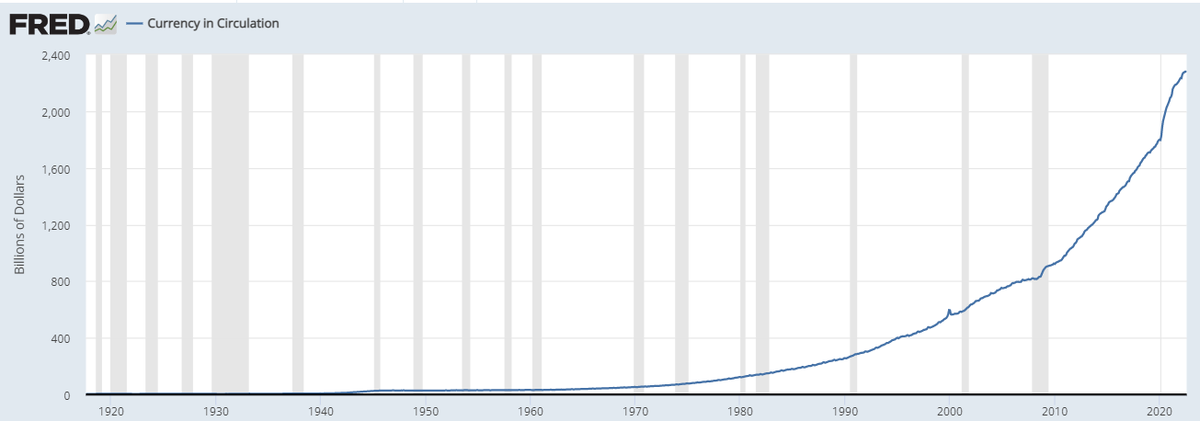

Sin embargo, podemos notar que desde la década del 2000, el precio del oro ha ido aumentando mientras que las expectativas de inflación se han mantenido bajas. Esto ha sido causado por la política monetaria de la Fed, según la cual la Reserva Federal ha estado imprimiendo dólares para apoyar la economía. Como resultado, la cantidad de dólares en circulación aumentó de forma parabólica, lo que llevó los precios del oro a nuevos máximos.

USD en circulación. Fuente: FRED

Además, el oro es sensible a las tasas de interés reales a largo plazo esperadas. Dado que el metal es un activo de larga duración, su precio tiene una fuerte relación inversa con la tasa de interés real a largo plazo. Un aumento en las tasas reales esperadas debería hacer bajar el precio del oro.

Por lo tanto, las subidas de tasas de los bancos centrales y la política monetaria de endurecimiento cuantitativo (QT) de la Fed hacen del oro uno de los activos más impopulares entre los grandes inversores. Conservar el metal no proporciona dividendos ni pagos, mientras que los grandes fondos de cobertura tienen que mostrar ganancias a los inversores. Por lo tanto, el dinero inteligente prefiere los bonos gubernamentales a corto plazo en vez del oro, ya que los rendimientos se dispararon a los máximos de 15 años.

Rendimiento de los Bonos del Gobierno de EE.UU. a 3 meses. Fuente: Tradingview

Si bien el consenso es un aumento de 75 puntos básicos el 21 de Septiembre, algunos miembros de la Fed piden un aumento de 100 puntos básicos (1%). El mercado del oro refleja tal perspectiva. Como resultado, un aumento real de la tasa de 75 pb podría ser una sorpresa positiva para el metal amarillo.

Después del rompimiento, los principales niveles de soporte para el XAU/USD son 1.530,00, el nivel horizontal de Mayo de 2012, y 1.435,00, el nivel de Fibonacci de 161.80. El rango entre 1.680 y 1.705 actúa como la resistencia masiva del precio desde el rompimiento.

A corto plazo, el precio podría aumentar dentro del rango de resistencia para confirmar el rompimiento. Sin embargo, esperamos una caída masiva hacia los niveles del soporte en el mediano plazo.

Escenario bajista: Ventas por debajo de 2200 / 2194 con TP1: 2190, TP2: 2180 y TP3: 2172 con S…

Escenario alcista: Compras intradía sobre 2160,00 con TP: 2171 y TP2: 2177 Escenario bajista: Ventas por debajo de 2177 con TP1:2150, TP2: 2142 y 2126

Perspectiva fundamental y análisis técnico macro para el oro spot (XAUUSD) utilizando acción del precio y perfil de volumen.

Escenario bajista: Ventas por debajo de 1.0820 / 1.0841... Escenario alcista: Compras sobre 1.0827...

Escenario bajista: Ventas por debajo de 2200 / 2194 con TP1: 2190, TP2: 2180 y TP3: 2172 con S…

Escenario bajista: Ventas por debajo de 5220 ... Escenario alcista: Compras sobre 5225 (Si el precio falla en romper por debajo de 5220 con decisión)

Su solicitud ha sido aceptada

Te llamaremos en el intervalo de tiempo que elijas

La próxima solicitud de devolución de llamada para este número de teléfono estará disponible en 00:30:00

Si tienes algún problema urgente, contáctanos a través del

Chat en vivo

Error interno. Por favor, inténtelo nuevamente más tarde