Escenario bajista: Ventas por debajo de 1.0820 / 1.0841... Escenario alcista: Compras sobre 1.0827...

¡No pierdas tu tiempo – mantente informado para ver cómo las NFP afectan al USD!

Aviso de Recopilación de Datos

Mantenemos un registro de tus datos para ejecutar este sitio web. Al hacer click en el botón, estás aceptando nuestra Política de Privacidad.

Únete a Nosotros en Facebook

¡Mantente al día con las actualizaciones de la compañía, noticias sobre trading y mucho más!

¡Gracias, ya sigo su página!

Manual para Principiantes de Forex

Tu guía definitiva a través del mundo del trading.

¡Revisa Tu Correo!

En nuestro correo electrónico, encontrarás el Manual de Forex 101. ¡Solo toca el botón para descargarlo!

Advertencia de Riesgo: Los ᏟᖴᎠs son instrumentos complejos y tienen un alto riesgo de pérdida de dinero rápidamente debido al apalancamiento.

El 69,21% de las cuentas de los inversores minoristas pierden dinero al operar ᏟᖴᎠs con este proveedor.

Deberías tener en consideración si comprendes el funcionamiento de los ᏟᖴᎠs y si puedes darte el lujo de arriesgarte a perder tu dinero.

Esta información no son consejos para inversión

En este artículo analizamos la situación del mercado laboral en Estados Unidos y su influencia en el dólar estadounidense (USD) a corto plazo.

Como ocurre cada primer mes, hoy la Oficina de Estadísticas Laborales de EE.UU. publica las cifras de nóminas no agrícolas (NFP) de septiembre, las cuales se espera que aumenten en 170,000, lo que representaría una disminución respecto a los 187,000 reportados en julio. Además, se anticipa una reducción de la tasa de desempleo del 3.7% respecto a la medición de agosto, que fue del 3.8%, y un ligero aumento del salario medio mensual por hora, del 0.2% al 0.3%. El impacto sobre el USD dependerá de cómo interprete estos datos la Reserva Federal (Fed).

Varios miembros de la Reserva Federal han apoyado la idea de mantener tipos de interés más altos durante un período prolongado debido a la resiliencia de la economía estadounidense. Aquí están los escenarios:

Una última subida de cuotas de 25 o 50 puntos en noviembre o diciembre, que se mantendrá hasta finales de 2024 si los datos de empleo se mantienen sólidos.

Si los datos de empleo comienzan a bajar, es posible que la tasa básica actual del 5.50% se mantenga sin cambios durante el último trimestre de 2023 y todo 2024.

La presidenta de la Fed de San Francisco, Mary Daly, expresó su opinión: "...A medida que la política monetaria estadounidense se adentra más en territorio restrictivo (tasas de interés más altas), se ha avanzado mucho hacia el logro de la meta de inflación del 2%...” Además, está claro que, dado el reciente aumento de los ingresos de los bonos del Tesoro estadounidense, es posible que la Reserva Federal no necesite volver a aumentar los tipos de interés, aunque no se descarta esta opción si fuera necesario.

Añadió: "Si seguimos viendo que el mercado laboral se enfría y la inflación vuelve a caer hacia nuestro objetivo, podemos mantener tasas estables y permitir que se desarrollen efectos políticos. A medida que aumentaron las tasas de interés a largo plazo en las últimas semanas, la necesidad de tomar nuevas medidas ha disminuido porque los mercados financieros se están moviendo en esa dirección".

Estos datos, que superaron las estimaciones, reflejan un mercado laboral resistente que continúa impulsando el gasto de los consumidores a pesar de la inflación y las altas tasas de interés.

El único dato peor de lo esperado de la semana fue la variación del empleo agrícola de ADP (septiembre), que fue de 89,000, inferior a lo previsto y al mes anterior. Sin embargo, esta publicación ha venido mostrando una tendencia divergente desde la pandemia con respecto a las cifras del NFP, por lo que ha perdido relevancia en nuestros análisis desde entonces.

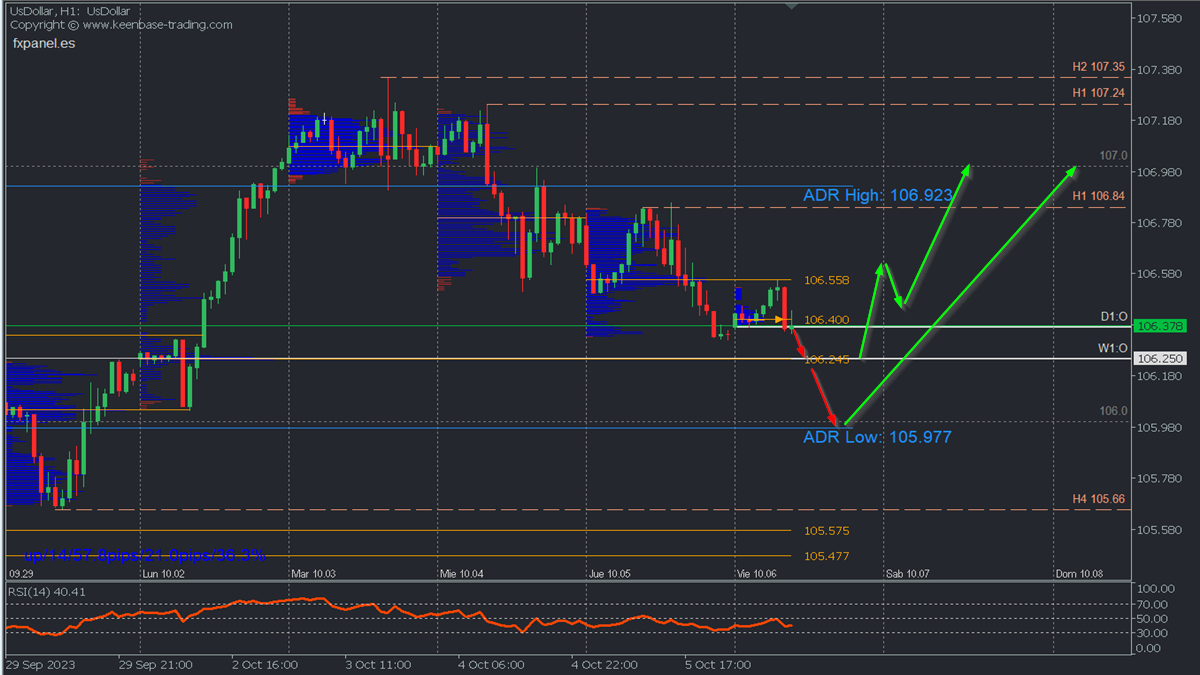

El índice del dólar estadounidense ha alcanzado su nivel más alto en 11 meses, superando los 107.00, impulsado principalmente por los elevados rendimientos de los bonos del Tesoro de EE.UU., que han alcanzado máximos de 16 años.

Las posibilidades de una subida de tipos en noviembre han disminuido hasta el 23% tras declaraciones de miembros de la Fed que indican que, pese a estar comprometidos con nuevas subidas de tipos si fuera necesario, puede que no se necesite volver a subir los tipos de interés debido los altos rendimientos de los bonos del Tesoro.

El informe NFP de septiembre ayudará a determinar si el mercado laboral continúa siendo resistente y confirmará las fuertes señales de otros datos de esta semana. Esto implica que, si se publican datos mejores de lo esperado, que incluyen cifras de NFP más altas a las expectativas + una tasa de desempleo del 3.7% o menos, el USD seguirá subiendo, llevando al par EURUSD por debajo de 1.05 en intradía, y extenderá el descenso más abajo de 1.04 desde la próxima semana.

Por otro lado, unas nóminas no agrícolas (NFP) más bajas que el pronóstico y que el mes pasado + una tasa de desempleo más alta, harían que el USD caiga, extendiendo la corrección actual en intradía, pero preparando el terreno para continuar la tendencia alcista la próxima semana.

Se espera el rebote desde la zona de compra asiática en torno a 106.40 o, en su defecto, bajar hacia la apertura semanal que coincide con el POC descubierto* del lunes en 106.25, donde podría haber la liquidez necesaria para la activación de los toros y repuntar hacia 107, pasando por la zona de venta de ayer en 106.55. Este escenario estará impulsado por datos laborales positivos hoy.

Por otro lado, un escenario más bajista para el USD en el corto plazo estará determinado por el rompimiento de las zonas de compra entre 106.40 y 106.25 de forma decisiva, en cuyo caso se espera la extensión de la corrección bajista hacia 106.05/00.

Con una estructura técnica de corrección alcista, se observa la consolidación en torno a zonas de venta entre 1.0542 y 1.0568, que pueden activar a los osos y provocar un desplazamiento bajista, acelerado con el rompimiento del POC descubierto* de ayer en 1.0525, extendiendo las ventas hacia 1.05 y 1.0480 en intradía.

Con datos peores a lo estimado, la reacción del par será alcista, provocando un rompimiento decisivo del POC descubierto* del lunes en 1.0568 y la apertura semanal, buscando la zona de los 1.06, tras lo cual retomar las ventas.

Extiende la corrección alcista en la mañana europea superando la zona de venta asiática que coincide con las aperturas diaria y semanal en 1.2189, por lo que es probable que tengamos un repunte hacia la resistencia del lunes en 1.2220 y, posiblemente, el rango promedio alcista diario en 1.2245, lo que implica un ascenso de entre el 80% y 100% de la expansión de Fibonacci de ayer, validando el nivel 1.2164 como el último soporte relevante de la corrección alcista. Este escenario implica que, después de este ascenso, se esperan ventas hacia 1.2189 nuevamente y la zona de soporte entre 1.2164 y 1.2106, en especial con el fortalecimiento del USD y mejores datos laborales hoy.

Legal disclaimer: The content of this material is a marketing communication, and not independent investment advice or research. The material is provided as general market information and/or market commentary. Nothing in this material is or should be considered to be legal, financial, investment or other advice on which reliance should be placed. No opinion included in the material constitutes a recommendation by Tradestone Ltd or the author that any particular investment security, transaction or investment strategy is suitable for any specific person. All information is indicative and subject to change without notice and may be out of date at any given time. Neither Tradestone Ltd nor the author of this material shall be responsible for any loss you may incur, either directly or indirectly, arising from any investment based on any information contained herein. You should always seek independent advice suitable to your needs.

Escenario bajista: Ventas por debajo de 1.0820 / 1.0841... Escenario alcista: Compras sobre 1.0827...

Escenario bajista: Ventas por debajo de 150.30 con TP1:150.00... Escenario alcista tras retroceso: Compras intradía sobre 149.40 con TP: 150.00, TP2:151.00

Panorama General de la semana pasada…

Escenario bajista: Ventas por debajo de 1.0820 / 1.0841... Escenario alcista: Compras sobre 1.0827...

Escenario bajista: Ventas por debajo de 2200 / 2194 con TP1: 2190, TP2: 2180 y TP3: 2172 con S…

Escenario bajista: Ventas por debajo de 5220 ... Escenario alcista: Compras sobre 5225 (Si el precio falla en romper por debajo de 5220 con decisión)

Su solicitud ha sido aceptada

Te llamaremos en el intervalo de tiempo que elijas

La próxima solicitud de devolución de llamada para este número de teléfono estará disponible en 00:30:00

Si tienes algún problema urgente, contáctanos a través del

Chat en vivo

Error interno. Por favor, inténtelo nuevamente más tarde