Value at risk

Valor em risco (VaR)

O que é valor em risco (VaR)?

O valor em risco (Value at Risk — VaR) representa a possível perda numa firma, portefólio ou posição em determinado período. A aplicação mais comum é por bancos e gestores de investimentos, para fins de avaliação do risco financeiro.

Entendendo o valor em risco (VaR)

A modelagem do VaR quantifica o prejuízo possível, a probabilidade da sua ocorrência e o horizonte de tempo.

A avaliação do VaR ajuda a determinar os riscos cumulativos de posições mantidas pela instituição em causa. Com os dados resultantes da modelagem do VaR, a instituição financeira pode decidir se tem reservas de capital suficientes para cobrir perdas ou se os riscos acima do aceitável exigem mudanças no portefólio para investimentos de menor risco.

Valor em risco marginal (MVaR)

Valor em risco marginal (MVaR) é o adicional de risco decorrente da inclusão de um novo investimento no portefólio. O MVaR ajuda o gestor a entender a mudança do risco do portefólio decorrente da retirada ou inclusão de determinado investimento.

Um investimento pode ter VaR alto, mas se tem correlação negativa com o portefólio, pode implicar num risco relativamente menor dentro deste portefólio do que quando avaliado separadamente.

Como se calcula o valor em risco?

Existem três formas principais de calcular o VaR: método histórico, método paramétrico e simulação de Monte Carlo. Cada um tem os seus cálculos, vantagens e desvantagens em termos de complexidade, rapidez de cálculo, aplicabilidade a certos instrumentos financeiros, bem como outros fatores.

1. Método histórico

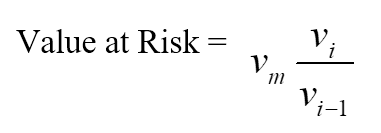

Dos métodos de cálculo do VaR, o método histórico é o mais simples. Com os dados do mercado dos últimos 100 dias em mãos, calcula-se a variação percentual de cada fator de risco em cada dia. Cada variação percentual é então calculada com os valores atuais do mercado, projetando 100 cenários para o valor futuro.

Em cada cenário, o portefólio é avaliado com modelos de preço completos e não lineares. Supõe-se que o quinto pior dia da série é o VaR de 95%.

A saber que:

- vi é o número de variáveis no dia i;

- m é o número de dias englobados pela série histórica adotada.

2. Método paramétrico

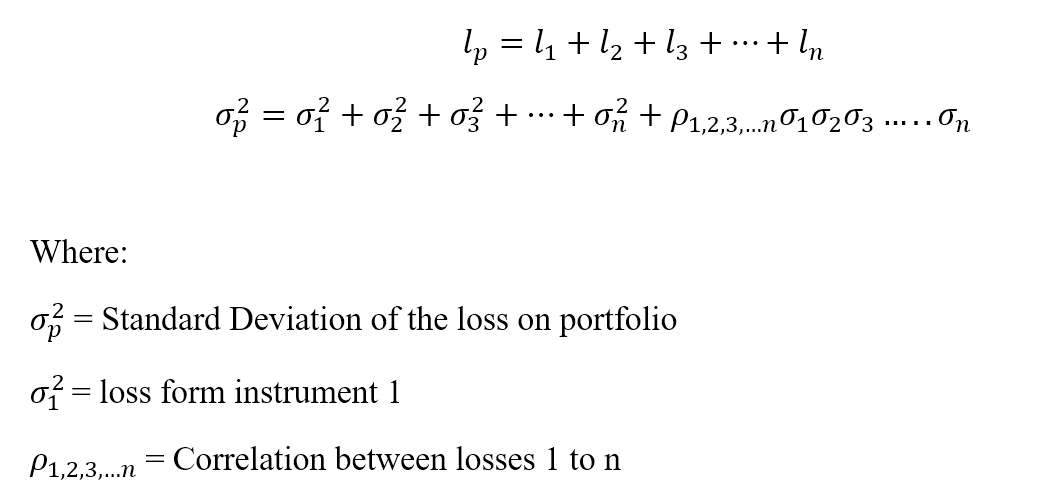

O método paramétrico também é conhecido como método variância-covariância. Pressupõe-se que os retornos têm distribuição normal. Dois fatores são estimados: retorno esperado e desvio padrão.

O método paramétrico é mais adequado para problemas de medição de riscos, em que as distribuições são conhecidas e estimadas com grau satisfatório de confiança. O método não é fiável quando a amostra é muito pequena.

Seja l a perda do portefólio p, que tem n instrumentos.

3. Método de Monte Carlo

No método de Monte Carlo, o valor em risco é calculado criando aleatoriamente cenários de taxas futuras usando modelos de preço não lineares, para estimar a variação no valor de cada cenário e, em seguida, calcular o VaR conforme as piores perdas.

O método de Monte Carlo é adequado para vários problemas de medição de riscos, sobretudo ao lidar com fatores complicados. Ele supõe que existe uma alocação de probabilidades conhecida para os fatores de risco.

Exemplo de VaR

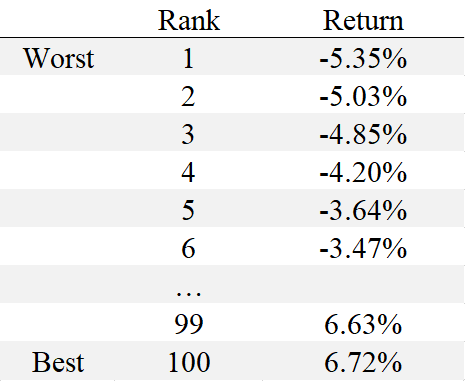

Suponha que o gestor queira calcular o VaR de 95% de 1 dia para a ação XYZ usando 100 dias de dados. Recorrendo ao método histórico, este gestor consulta os últimos 100 dias de retornos da ação XYZ, do pior para o melhor. Tendo os 100 retornos seguintes, do menor para o maior:

O VaR do 95º percentil, neste caso, corresponde a -3,64%. O gestor pode afirmar que o VaR de 95% de um dia é um prejuízo de 3,64%. Se este risco fica dentro da faixa aceitável para o gestor, então a ação XYZ pode ser considerada um bom investimento.

Vantagens do valor em risco (VaR)

1. Fácil de entender

O valor em risco é uma percentagem que indica o grau de risco do portefólio. O valor em risco é medido em unidades de preço ou em percentagem. Assim, a interpretação e a compreensão do VaR são relativamente simples.

2. Aplicabilidade

O valor em risco se aplica a todos os tipos de ativos: títulos, ações, derivativos, moedas etc. Logo, as várias instituições financeiras podem recorrer ao VaR para avaliar a rentabilidade e o risco de diferentes investimentos.

3. Universalidade

O valor em risco é uma medida amplamente usada e, portanto, é um padrão aceito na compra, venda e recomendação de ativos.

Limitações do valor em risco

1. Portefólios maiores

O cálculo do valor em risco de um portefólio exige calcular o risco e o rendimento de cada ativo e as correlações entre eles. Logo, quanto maior a quantidade ou a diversidade de ativos no portefólio, maior a dificuldade de calcular o VaR.

2. Diferença de métodos

As diferentes abordagens ao cálculo do VaR podem gerar regras diferentes para um mesmo portefólio.

3. Suposições

O cálculo do VaR exige fazer certas suposições e usá-las como parâmetros de entrada. Se as suposições são incorretas, o VaR resultante também é incorreto.

Conclusão

A gestão de portefólio de uma empresa é um processo complexo que requer a constante potenciação de habilidades. Para negociar com êxito no mercado Forex, o trader deve seguir regras de gestão e gerenciamento de riscos, como dimensionamento da posição, diversificação e limitação de perdas com ordens Stop Loss (Perda Máxima), negociação com alavancagem etc. Felizmente, a FBS oferece uma variedade de materiais de formação, com os quais traders de todos os níveis — de principiante a avançado — podem aprimorar os seus resultados no trading.

2022-12-05 • Atualizado